1.067.073

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

VISSZA

A TETEJÉRE

JAVASLATOKÉszre-

vételek

Tőzsdei szakvizsga felkészítő

| Kiadó: | Közép-Európai Brókerképző Alapítvány |

|---|---|

| Kiadás helye: | |

| Kiadás éve: | |

| Kötés típusa: | Ragasztott papírkötés |

| Oldalszám: | 592 oldal |

| Sorozatcím: | |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 24 cm x 17 cm |

| ISBN: | |

| Megjegyzés: | Fekete-fehér ábrákkal. |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Előszó

A tőzsdei szakvizsga a hazai értékpapírpiac egyik legrégebbi szereplője. Keretei az 1992-es bevezetés óta változatlanok, sőt a jogi rész tananyaga már az értékpapírtőzsde újramegnyitásának évében... TovábbElőszó

A tőzsdei szakvizsga a hazai értékpapírpiac egyik legrégebbi szereplője. Keretei az 1992-es bevezetés óta változatlanok, sőt a jogi rész tananyaga már az értékpapírtőzsde újramegnyitásának évében (1990) rögzítődött. A konkrét jogszabályok időközben ugyan sokszor módosultak, a vizsga jogi moduljának jellege azonban nem változott.A tőzsdevizsga mind a négy moduljában (értékpapírjog, tőzsdei szabályzatok, értékpapírszámtan, közgazdaságtan) egyértelműek a megfelelés kritériumai: 30 darab feleletválasztós kérdésből 20-at kell helyesen megválaszolni 35 perc alatt. A 30 kérdés mindegyikénél 4 lehetséges válaszból kell kiválasztani az egyetlen helyeset. Nincs szóbeli vizsga, diplomamunka - semmi olyasmi, ami a szubjektív elbírálásnak helyet adhatna. Talán ez az objektivitás és tartalmi körülhatároltság a tőzsdevizsga egyik legfőbb vonzereje. 1992 áprilisa óta 39 alkalommal több ezren próbáltak megfelelni a vizsgakövetelményeknek, és mintegy 1674 fő tett mind a négy modulból sikeres vizsgát, ami messze több, mint a brókercégek és a tőzsde létszámigénye.

Ez a könyv a tőzsdevizsgára felkészülést hivatott segíteni. Első négy kiadása, illetve az előfutárának tekinthető Tőzsdei kézikönyv eddig együttesen több mint 13000 példányban fogyott el, ami lényegesen több a vizsgára jelentkezettek számánál. Mindez arra utal, hogy a könyv nem csupán a vizsgára készülőknek nyújt segítséget, hanem az értékpapír-piaci összefüggésekkel megismerkedni vágyók is haszonnal forgathatják. Ugyanakkor a tőzsdevizsga mellett megjelentek hasonló vizsgák, koncentrált időtartamú diplomaprogramok: a Nemzetközi Bankárképző Központ Felsőfokú Bankügy intéző (FEBI) és Bankdiploma (BADI) programjai, a Befektetéselemző Egyesületek Európai Szövetsége által egyeztetett és egységesen mindenhol elfogadott befektetéselemző (EFFAS) vizsga egyaránt felölelik az értékpapírpiaccal kapcsolatos alapismereteket. Ezekhez szintén hasznosítható összefoglalót nyújt ez a könyv.

A tőzsdevizsga lebonyolítására, illetve a tematika folyamatos aktualizálására 1991-ben hozta létre a Közép-európai Brókerképző Alapítványt a tőzsde (BÉT), az egykori értékpapír-felügyelet (ÁÉF), az értékpapír-kereskedőket tömörítő két szervezet, az Alkuszszövetség és a Magyar Értékpapír-kereskedők Szövetsége (MÉSZ), valamint a Nemzetközi Bankárképző Központ. Később csatlakozott az alapítókhoz a Magyar Befektetéselemzők Egyesülete (MABEGY). A kezdetektől fogva folyamatosan részt vettek a Brókerképző munkájában a Budapesti Közgazdaság-tudományi Egyetem pénzügy tanszékének tanárai. A Brókerképző testesíti meg a tőzsdevizsgával kapcsolatban a piac önszabályozó jellegét, miközben működésében az ÁPTF révén az állam is képviselt. Vissza

Tartalom

ELSŐ RÉSZ: ÉRTÉKPAPÍRJOGI. Polgári jogi általános kérdések 19

1. Az értékpapírjog tárgya 19

2. A szerződés 19

2.1. A szerződés alanya, tárgya, alakja 19

2.2. Az egyes szerződések 25

2.3. Pénzzel kapcsolatos fogalmak 27

2.4. Az értékpapír 28

3. Az okiratok 32

4. Az értékpapírok előállítása, megjelenése 33

4.1. A sorozatban kibocsátott értékpapírok 33

4.2. A nyomdai úton előállított értékpapírok megjelenése, külseje 33

4.3. A sorozatban kibocsátott értékpapírok nyomdai előállítása 34

4.4. Az értékpapírok felülbélyegzése 36

4.5. Az immobilizáció és a dematerializáció 37

5. Az értékpapírok megsemmisítése 38

5.1. Az elveszett értékpapírok jogi megsemmisítése 38

5.2. Az értékpapírok fizikai megsemmisítése 40

Ellenőrző kérdések 41

1. számú melléklet: Gazdasági társasági formák 46

2. számú melléklet: Értékpapírok jogszabályi kellékei 48

II. Az értékpapírok csoportosítása és szabályozásuk 52

1. Az értékpapírok csoportosítása 52

1.1. Az értékpapírban foglalt jog (alapjogviszony) szerint 52

1.2. Átruházási lehetőség szerint 52

1.3. Hozam szerint 52

1.4. Lejárat szerint 52

1.5. Forgalomképesség szerint 53

1.6. A kibocsátás iránya szerint 53

1.7. A kibocsátó személye szerint 53

2. Az értékpapírok szabályozásának alapja: a váltó 53

2.1. A váltókellékek 53

2.1.1. A váltó elnevezése 55

2.1.2. Fizetési utasítás meghatározott pénzösszegre 56

2.1.3. A címzett 56

2.1.4. A váltó esedékessége 56

2.1.5. A fizetés helye 57

2.1.6. A rendelvényes 57

2.1.7. A kelet 58

2.1.8. A kibocsátó (kiállító) aláírása 58

2.2. Egyéb előírások 58

2.3. A váltóátruházás 59

2.4. A váltó elfogadása 62

2.5. A váltóadósok 62

2.6. A fizetés végetti bemutatás 64

2.7. A megtérítési igény 64

2.8. Az óvás 64

2.9. Az értesítés 65

2.10. A megtérítési összeg 66

2.11. Az erőhatalom (vis maior) 66

2.12. Határnapok, határidők 66

2.13. Az elévülés 67

3. A csekk 67

3.1. A csekk kiállítása és alakja 67

3.2. A csekk átruházása és fizetése 69

3.3. Megtérítési igény a csekk alapján 69

4. A közraktári jegy 70

4.1. A közraktár mint a közraktári jegy kibocsátója 70

4.2. A közraktári jegy 71

4.3. A közraktári jegy átruházása és érvényesítése 71

5. A kötvény 73

5.1. A kötvény alapjogviszonya és átruházása 73

5.2. Különleges kötvények 75

6. A kincstárjegy 77

7. A kárpótlási jegy

7.1. A kárpótlási jegy kibocsátása 77

7.2. A kárpótlási jegy felhasználása

8. A letéti jegy 79

9. A jelzáloglevél 80

9.1. A jelzálog-hitelintézet mint a jelzáloglevél kibocsátója 80

9.2. A jelzáloglevél 80

9.3. A jelzáloglevél fedezete 81

10. A befektetési jegy 82

10.1. A befektetési alap 82

10.2. A befektetési jegy 82

10.3. A befektetési alapkezelő és a letétkezelő 84

11. A kockázati tőkealapjegy 85

11.1. A kockázati tőkealap 85

11.2. A kockázatitőkealap-jegy (tőkejegy) 86

11.3. A kockázatitőkealap-kezelő 87

12. A vagyonjegy 87

13. A szövetkezeti üzletrész 88

14. A részvény 89

14.1. A részvény kibocsátója, a részvénytársaság 90

14.2. A részvény kellékei és a részvényesi jogok 90

14.3. A részvényutalvány és az ideiglenes részvény 91

14.4. A részvény típusai, átruházása

14.5. A részvények fajtái 94

14.5.1. A törzsrészvény 94

14.5.2. Az elsőbbségi részvény

14.5.3. A kamatozó részvény 96

14.5.4. A dolgozói részvény 97

Ellenőrző kérdések 98

1. számú melléklet: Az egyes értékpapírok jellemzői 102

2. számú melléklet: Részvényutalvány - ideiglenes részvény - részvény 106

3. számú melléklet: Részvénytípusok 107

4. számú melléklet: Részvénytípusok, részvényfajták, részvényosztályok részvénysorozatok összefoglaló táblázata 108

III. A piac szabályozása 109

1. Az Értékpapírtörvény hatálya 109

2. A pénzügyi szervezetek állami felügyelete 109

3. Az értékpapírok forgalomba hozatala 111

3.1. Az értékpapírok zártkörű fogalomba hozatala 111

3.1.1. A kötvény és a hitelviszonyt megtestesítő értékpapírok zártkörű kibocsátása 111

3.1.2. A részvény zártkörű kibocsátása 113

3.1.3. A befektetési jegy zártkörű forgalomba hozatala 114

3.1.4. A kockázati tőkealapjegy (tőkejegy) zártkörű forgalomba hozatala 115

3.2. Értékpapírok nyilvános forgalomba hozatala 115

3.2.1. A nyilvános forgalomba hozatal feltételei 115

3.2.2. A tájékoztató (ismertető) 116

3.2.3. A tájékoztató jóváhagyása 118

3.2.4. A nyilvános ajánlattétel és a jegyzés 120

3.2.5. A nyilvános forgalomba hozatalt követő kibocsátói kötelezettségek 123

3.3. Nemzetközi értékpapír-forgalom 125

4. Befektetési szolgáltatások és szolgáltatók 126

4.1. A befektetési szolgáltatási tevékenységek 126

4.2. A befektetési szolgáltatási tevékenység végzésének feltételei.. 128

4.3. A befektetési szolgáltatási tevékenység végzésének szabályai. 130

4.4. A titoktartás és információszolgáltatás 132

4.5. A kockázatkezelés 134

5. A nyilvánosan működő részvénytársaság felvásárlására vonatkozó szabályok 135

6. Az értékpapírtőzsde 137

6.1. Az értékpapírtőzsde jogállása 137

6.2. Az értékpapírtőzsde szervezete 138

6.3. A tőzsdei ügylet 140

7. Az elszámolóház 141

8. A bennfentes kereskedelem és a tisztességtelen árfolyambefolyásolás 143

8.1. A bennfentes kereskedelem 143

8.2. A tisztességtelen árfolyam-befolyásolás 145

9. A befektetővédelmi alap 145

Ellenőrző kérdések 147

1. számú melléklet: A befektetési alap kezelési szabályzatának kötelező tartalma 153

2. számú melléklet: A tájékoztató általános kötelező tartalma 155

3. számú melléklet: Az éves jelentés általános kötelező tartalma 161

4. számú melléklet: A rendkívüli tájékoztatás általános tartalma 163

5. számú melléklet: Befektetési szolgáltatók és befektetési szolgáltatások, a befektetési vállalkozások által végezhető egyéb tevékenységek - 1999. január 1-jétől 166

6. számú melléklet: A befektetési vállalkozás által a befektetési szolgáltatási tevékenység engedélyezéséhez benyújtandó dokumentumok 168

MÁSODIK RÉSZ: TŐZSDEI SZABÁLYZATOK

I. A Budapesti Értékpapírtőzsde státusa 173

1. A Budapesti Értékpapírtőzsde megalakulása 173

1.1. Előzmények 173

1.2. A Budapesti Értékpapírtőzsde megalakulása, önszabályozó jellege 174

2. A Budapesti Értékpapírtőzsde szervezete 174

2.1. A szekciók 175

2.2. A Közgyűlés 175

2.3. A szekciógyűlés 176

2.4. A Tőzsdetanács 176

2.5. A Tőzsdetitkárság 177

2.6. Az Etikai Bizottság 177

2.7. A Felügyelő Bizottság 178

2.8. A Választottbíróság 178

2.9. A szakmai bizottságok 179

Ellenőrző kérdések 180

II. Tőzsdetagság 181

1. Külföldi tapasztalatok 181

2. A magyar jogi szabályozás 181

3. Tagfelvétel 182

3.1. A tagfelvétel feltételei 182

3.2. Értesítések a kérelemről 182

3.3. A tagfelvételi kérelem elbírálása 182

3.4. Kereskedési jog tőzsdetagsággal vagy anélkül 183

3.5. A tőzsdetagi vagyonhányad 183

4. A tőzsdetagok jogai és kötelezettségei 183

4.1. A tőzsdetag jogai 183

4.2. A tőzsdetag kötelezettségei 184

4.2.1. Rendszeres tájékoztatás 184

4.2.2. Rendkívüli tájékoztatás 185

4.3. A Magyar Nemzeti Bank speciális helyzete 185

5. Szankciók és jogorvoslataik 185

5.1. Szankciók 185

5.1.1. A kereskedési jog felfüggesztése 185

5.1.2. A tőzsdetagság felfüggesztése 186

5.1.3. A tőzsdetag kizárása 186

5.1.4. Az üzletkötői tevékenységtől való eltiltás 186

5.2. Jogorvoslatok 187

6. A tőzsdetagság megszűnése 187

6.1. A kereskedési jog megszűnése 187

6.2. A tőzsdetagság megszűnése 187

Ellenőrző kérdések 188

III. A tőzsdei bevezetés és forgalomban tartás szabályai 189

1. Külföldi tapasztalatok 189

2. A tőzsdei bevezetés indokai 190

3. A tőzsdei bevezetés menete 190

3.1. Feltételes bevezetési döntés 190

3.2. Bevezetési követelmények 191

3.3. A bevezetést előkészítő tőzsdetag feladatai 191

4. BÉT-kategóriaszabályok 192

4.1. Előtörténet 192

4.2. A tőzsdei részvénykategóriák szabályai 192

4.3. Warrantok bevezetése a Budapesti Értékpapírtőzsdére 193

4.4. Likviditás(besorolás) vizsgálat 194

5. Bevezetési feltételek 194

5.1. Tájékoztatókészítés 194

5.2. Ki dönt a bevezetésről? 194

6. A kibocsátók tájékoztatási kötelezettségei 195

6.1. Rendszeres tájékoztatás 195

6.1.1. Gyorsjelentés 195

6.1.2. Éves beszámoló 196

6.2. Soron kívüli tájékoztatási kötelezettség 196

6.2.1. Részvény- és kötvénykibocsátók 196

6.2.2. Befektetési alapok 197

7. Értékpapírok törlése az értékpapírlistáról 197

Ellenőrző kérdések 199

IV. Kereskedés 200

1. Kereskedési rendszerek 200

2. A BÉT azonnali kereskedése 200

2.1. A kereskedési jog 201

2.1.1. A kereskedési jog felfüggesztése 201

3. Az ajánlat 201

3.1. Ajánlat egyes feltételei 202

3.2. Az ajánlat tartalmi elemei 202

3.3. Az ajánlat módosítása 203

3.4. Az ajánlat lehetséges típusai, fajtái és időbeli hatálya 203

3.4.1. Típusok (ár szerinti csoportosítás) 203

3.4.2. Fajták (mennyiség szerinti csoportosítás) 204

3.4.3. Időbeli hatály (lejárat/érvényesség szerinti csoportosítás) 204

3.5. Ajánlattételi limitek 205

3.6. A bevitt ajánlat megszűnése 205

3.7. Bázisár 206

4. Az ügyletkötés 207

4.1. Ügyletkötési algoritmusok 207

4.1.1. Az egyensúlyi áras párosítási algoritmus 207

4.1.2. Folyamatos ajánlatpárosítási algoritmus 207

4.2. Kereskedési szakaszok 208

4.2.1. Nyitószakasz 208

4.2.2. Szabad szakasz 208

4.3. Szüneteltetés 209

4.3.1. A tőzsdei kereskedés szüneteltetése 209

4.3.2. Egyes értékpapírok kereskedésének szüneteltetése 209

4.4. A létrejött ügyletek adatainak megjelenítése a kereskedési rendszerben 210

5. Speciális ajánlatok 210

5.1. Fix ajánlat 210

5.2. Aukciós ajánlat 211

6. Döntési jogkörök 213

Ellenőrző kérdések 214

V. Elszámolás 216

1. Az elszámolásról általában 216

1.1. Elszámolási módok 216

1.2. Az értékpapírok megjelenési formái 216

1.2.1. Dematerializált értékapírok 216

1.2.2. Immobilizált értékpapírok 216

1.2.3. Nyomdai úton előállított értékpapírok 216

2. Az elszámolási ciklus hossza 217

3. Elszámolóházi formák 217

4. A BÉT-en kötött azonnali ügyletek elszámolása 217

4.1. Általános elvek 218

4.2. Klíringtagság 218

4.2.1. A klíringtagság fajtái 218

4.2.2. A klíringtagság keletkezése 219

5. Szegregáció 219

6. Az elszámolás szabályai a részvényszekcióban 219

6.1. Az elszámolás menete 220

6.2. A garanciarendszer elemei 221

6.3. Kényszerintézkedések nem teljesítés esetén 222

6.3.1. Értékpapíroldal 222

6.3.2. Pénzügyi oldal 223

7. Az elszámolás szabályai az állampapír szekcióban 223

7.1. Állampapír-kölcsönzési rendszer 223

7.2. Kötéskivétel, új klíringpozíció-számítás 224

8. A kárpótlási jegyek elszámolása 224

9. A fix és aukciós ügyletek elszámolása 224

Ellenőrző kérdések 225

VI. Értéktári tevékenység 226

1. A KELER Rt. mint központi értéktár 226

1.1. Értékpapírkód (ISIN-azonosító) kiadás 226

1.2. Központi értékpapírtörzsadat-nyilvántartás 226

1.3. Dematerializált értékpapírokra vonatkozó szolgáltatás 226

1.3.1. A dematerializált értékpapírok keletkezése 227

1.3.2. A dematerializált értékpapír érvénytelenítése, törlése számlákról 227

2. Értékpapírhoz kapcsolódó szolgáltatások 227

2.1. A nyomdai úton előállított (fizikai) értékpapír kezelésével kapcsolatos

szolgáltatások 228

2.1.1. Az értékpapír beszállítása 228

2.1.2. A beszállított értékpapírok jóváírása 228

2.1.3. Társasági esemény fordulónapjára vonatkozó eltérő szabályok 228

2.1.4. Értékpapír-kiszállítás 228

2.1.5. Értékpapír-tárolás 229

2.1.6. Fizikai értékpapír és szelvény megsemmisítése 229

3. Egyéb szolgáltatások - tulajdonosi jogok gyakorolhatóságának biztosítása 229

3.1. Tulajdonosi megfeleltetés fizikai értékpapír - részvény esetén 229

3.2. Dematerializált részvényre vonatkozó speciális szabályok 230

3.3. Az állampapírok kezelése 230

3.4. Lejárt értékpapírok kezelése 231

4. Az értékpapír - számlavezetés szabályai 231

4.1. Értékpapírra vonatkozó számlák fő típusai 231

4.2. Zárolás az értékpapírra vonatkozó számlán 232

4.3. A zárolás feloldása 232

Ellenőrző kérdések 232

HARMADIK RÉSZ: ÉRTÉKPAPÍRSZÁMTAN

I. Kamatszámítás 237

1. Jövőérték, jelenérték 237

2. Időarányos és kamatoskamat-számítás 239

3. Névleges kamatláb, effektív kamatláb, folytonos kamatláb 241

4. A hozamgörbe 245

5. Forward kamatlábak 246

Ellenőrző kérdések 249

II. A kockázat és az elvárt hozam 250

1. A részvények hozama 250

2. A részvények kockázata (varianciája) 251

3. A befektetők hozamkockázat-preferenciái 253

4. A részvényportfolió hozama és kockázata 255

5. A nem diverzifikálható kockázat mértéke 258

6. A részvények elvárt hozama és a CAPM 260

7. Az időbeni diverzifikáció 262

Ellenőrző kérdések 263

III. Pénzáramlások 265

1. Szabályos pénzáramlások 265

2. Kötvények pénzáramlása, szintetikus kötvények 267

3. Egyéb papírok pénzáramlása 269

4. Projektek pénzáramlása 270

5. Folytonos pénzáramlás 271

Ellenőrző kérdések 271

IV. Árfolyam és hozam 273

1. Alternatívaköltség, arbitrázs 273

2. Jelenérték (PV) és belső megtérülési ráta (IRR) számítás 273

3. Befektetési döntések az NPV és a hozam (IRR) alapján 277

4. Ex post hozam 279

5. Adózás utáni hozam 279

6. A váltó árfolyama és hozama 280

7. Kamatláb és diszkontláb 281

8. Szabályos pénzáramlások árfolyama 282

9. A kötvények árfolyama és hozama 285

10. A részvények árfolyama 287

Ellenőrző kérdések 289

V. Az árfolyam kamatláb-érzékenysége 291

1. Kötvényduration és volatilitás 292

2. Kötvénykonvexitás 295

3. A részvényárfolyam kamatláb-érzékenysége 297

Ellenőrző kérdések 298

VI. Kötvények és részvények árfolyamának időbeli alakulása 300

1. A kötvények nettó árfolyamának időbeli alakulása 300

2. A kötvények nettó és bruttó árfolyama 301

3. A részvényárfolyam-alakulás binomiális modellje 303

4. A kockázatérzéketlen befektető 304

Ellenőrző kérdések 306

VII. Határidős árfolyamok 308

1. Azonnali devizaárfolyamok 308

1.1. A keresztárfolyam 308

1.2. A valutakosár 309

2. A határidős devizaárfolyamok és a kamatparitás 311

3. Értékpapírok határidős (forward) árfolyama 314

3.1. A határidős árfolyam nagysága a lejáratig adott összegű jövedelmet biztosító

papírra 315

3.2. A határidős árfolyam nagysága a lejáratig adott százalékos hozamú (q) jövedelmet biztosító papírra 317

4. A határidős árfolyam és a várható jövőbeli prompt árfolyam 317

5. Hozamgörbe-elméletek 318

6. A hozamgörbe kiszámítása kötvény adatokból 320

Ellenőrző kérdések 321

VIII. Opciók árazása 323

1. Vételi és eladási opció 323

2. Az opciók értéke lejáratkor 325

3. Opciós algebra 327

4. A futures mint összetett opció 328

5. Paritások és arbitrázs az opciós piacokon 329

6. Összetett opciós pozíciók 331

7. A binomiális opcióértékelés 335

8. A Black-Scholes-képlet 340

9. Delta, gamma, théta, vega, rho 345

10. Warrantok 346

11. Átváltható kötvények 346

Ellenőrző kérdések 350

NEGYEDIK RÉSZ: KÖZGAZDASÁGTAN

I. A pénzügyi közvetítő rendszer szerepe a gazdaságban 355

1. A makrogazdaság alapmodellje 355

2. Makrogazdasági összefüggések, az alapegyenlet 359

3. A tőkeáramlási mátrix 362

4. Mikrogazdasági megközelítés 355

5. Piacvezérelt tőkeáramlási csatornák 366

6. A pénzügyi közvetítő rendszer elemei 369

6.1. Pénzügyi eszközök 369

6.2. Közvetítő intézmények 370

6.3. Befektetési banki szolgáltatók és szolgáltatásaik 372

6.3.1. Kereskedés és elszámolás 372

6.3.2. Elemzés és sales 373

6.3.3. Vagyonkezelés 373

6.3.4. Vállalati tanácsadás 374

6.3.5. Üzletágak közötti szinergiák 374

6.4. Pénzügyi piacok 375

7. A nemzetközi tőkepiacok tendenciái 378

Ellenőrző kérdések 380

1. sz. melléklet: Hazai GDP-adatok 382

2. sz. melléklet: Tőkeáramlásimátrix-példa 383

II. Gazdaságpolitikai alapvetés 386

1. A pénz 386

1.1. A pénz megközelítése 386

1.2. A mai pénz 388

1.3. Pénzteremtés kétszintű bankrendszerben 390

2. A gazdaságpolitika elemei 392

2.1. A költségvetési politika 394

2.2. A monetáris politika 397

2.3. A gazdaságpolitika hatásossága 400

Ellenőrző kérdések 401

III. Értékpapírok 403

1. Az értékpapírok rövid története 403

2. Az értékpapírok csoportosítása 404

3. Hitelviszonyt megtestesítő értékpapírok 406

3.1. A kötvény 407

3.2. Kötvénytípusok 408

3.3. Állampapírok 410

3.4. Pénzintézeti értékpapírok 410

4. Részesedést biztosító értékpapírok 410

4.1. Részvények 410

4.2. A részvények és kötvények összehasonlítása 411

4.3. Befektetési jegyek 412

5. Speciális értékpapírok 413

6. Az értékpapírok kockázata 414

7. Értékpapírok innovációja 416

8. Az értékpapírpiacok szereplői 416

Ellenőrző kérdések 417

IV. Az állampapírpiac 419

1. Az államadósság keletkezése és az állampapírpiac 419

1.1. Alapfogalmak 419

1.2. Államháztartási hiány 421

1.3. Egyéb kötelezettségvállalások 422

1.4. A devizaadósság átértékelődése 423

1.5. A költségvetés finanszírozási igénye - az állampapírok kínálata 424

2. Az adósság kezelésének rendszere 424

2.1. A forintadósság kezelése 425

2.2. Devizaadósság kezelése 427

2.3. Az adósságkezelés célja és főbb elvei 427

3. Az állampapírpiacok fejlődésének nemzetközi tendenciái 428

3.1. Az államadósság optimális nagysága 428

3.2. A devizaszerkezet 429

3.3. Opportunista vagy stratégiai kibocsátás 429

3.4. Származékos piacok 430

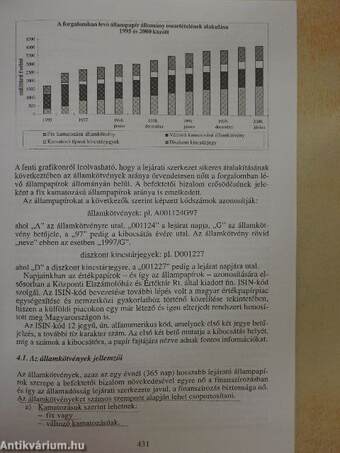

4. A belföldön kibocsátott állampapírok fajtái 430

4.1. Az államkötvények jellemzői 431

4.2. A kincstárjegyek 434

5. Állampapír-értékesítési módszerek 434

5.1. A kibocsátási naptár 435

5.2. Az aukciók 437

5.3. Lakossági papírok értékesítése 439

5.4. Állampapír-visszavásárlás 440

5.5. Egyéb lebonyolítási tudnivalók 441

6. Az állampapírok másodlagos piaca 442

6.1. Az elsődleges forgalmazók 442

6.2. Tőzsdei kereskedés 446

6.3. Tőzsdén kívüli kereskedés 446

6.4. Az állampapírok származékos piaca 447

7. Mitől függ az állampapírok hozama? 447

8. Állampapír-piaci hozam- és árfolyamszámítások 449

8.1. Árfolyamindexek 449

8.2. Referenciahozamok 451

8.3. Árfolyam- és hozamszámítások 452

Ellenőrző kérdések 454

V. A részvények piaca 456

1. A tőkebevonás szempontjai 456

1.1. Finanszírozási típusok 456

1.1.1. Kockázati tőkebefektetés 456

1.1.2. „Priváté equity" típusú tőke 457

1.1.3. Tőkebevonás zártkörű elhelyezés (priváté piacement) révén 457

1.1.4. Nyilvános kibocsátás, tőzsdei bevezetés 457

1.2. Befektetők a magyar piacon 457

1.2.1. Kockázati tőkebefektetők 457

1.2.2. Külföldi intézményi portfólióbefektetők 457

1.2.3. Magyar intézményi befektetők 458

1.2.4. Magánbefektetők 458

1.3. A társaságok részvénypiaci megítélésének egyes szempontjai.. 459

1.3.1. Makrokörnyezet 459

1.3.2. Termékek, piacok 459

1.3.3. Sztori 459

1.3.4. Cégvezetés 460

1.3.5. Várható kapitalizáció és likviditás 460

1.3.6. Exit 460

1.3.7. Tulajdonosi szerkezet 461

2. Részvényértékesítések szervezése 461

2.1. A tranzakciót megelőző társasági döntés előkészítése 461

2.2. Egy tipikus részvényértékesítési tranzakció menete 462

2.2.1. A „pitch" - a résztvevők kiválasztása 463

2.2.2. A befektetési bankok kiválasztásának szempontjai 464

2.2.3. Előkészítő döntések és megállapodások 465

2.2.4. Due diligence, tájékoztatókészítés 468

2.2.5. Értékelés és az ársáv meghatározása 469

2.2.6. Az elemzés elkészítése 469

2.2.7. Az értékesítés menete és az árazás 470

2.2.8. A kisbefektetői jegyzések allokációja 472

3. Az értékpapírok másodlagos piaca 474

4. A tőzsde 475

4.1. A tőzsdék jellemzői 475

4.1.1. Központi piac 475

4.1.2. Információs központ 475

4.1.3. Önszabályozó szervezet 476

4.1.4. Tőzsdetípusok 476

4.2. Értéktőzsdék 477

4.2.1. Az értéktőzsdék általános jellemzői 477

4.2.2. Tőzsdei kereskedésbe történő bevezetés 478

4.2.3. A Budapesti Értéktőzsde 480

4.3. Tőzsdei kereskedési rendszerek 480

4.3.1. Piacvezetés 480

5. Tőzsdei megbízások 481

5.1. Megbízástípusok 481

5.1.1. Határidős és opciós megbízások 482

5.1.2. Teljesítési prioritások, a kereskedési algoritmus 483

5.2. Tranzakciós díjak és költségek 483

5.3. Adózási kérdések 484

6. Tőzsdeindexek 484

6.1. Árfolyamindexek 485

6.2. Hozamindexek 487

7. A Budapesti Értéktőzsde rövid kronológiája 488

Ellenőrző kérdések 489

1. számú melléklet: A Budapesti Értéktőzsde összefoglaló adatai 491

2. számú melléklet: A Budapesti Értéktőzsde összefoglaló mutatói 492

VI. A vállalatok pénzügyi elemzésének alapjai 493

1. Számviteli alapfogalmak 493

1.1. Az eszközök 494

1.2. Eszközértékelési módszerek 495

1.2.1. Üzleti vagy cégérték 495

1.2.2. Tárgyi eszközök 495

1.2.3. Vásárolt készletek 496

1.2.4. Saját termelésű készletek 499

1.3. A források 500

2. A leltár és a mérleg 501

2.1. A gazdasági események alaptípusai 502

3. Az eredménykimutatás 503

4. A cash flow-kimutatás 506

5. A részvénytársaságok pénzügyi beszámolóiból számítható pénzügyi mutatók tartalma és elemzése 511

5.1. Jövedelmezőségi mutatók 512

5.1.1. Eszközarányos nyereség (Return on Assets = ROA) 513

5.1.2. Saját tőkearányos nyereség (Return on Equity = ROE).. 514

5.1.3. Egy részvényre jutó eredmény (Earnings per Share=EPS) 515

5.1.4. Osztalékfizetési ráta 516

5.1.5. Árbevétel-arányos nyereség 516

5.1.6. Fedezeti mutató 517

5.2. Hatékonysági mutatók 518

5.2.1. Készletek forgási sebessége 518

5.2.2. Átlagos beszedési idő 519

5.2.3. Szállítók forgási sebessége 520

5.2.4. Szállítók átlagos forgási ideje 520

5.2.5. Forgótőke forgási sebessége 521

5.2.6. Egy főre jutó árbevétel 522

5.3. Tőkeáttételi mutatók 522

5.3.1. Sajáttőke-arány 523

5.3.2. Idegen tőke/saját tőke arány 523

5.3.3. Kamatfedezettségi mutató 524

5.4. Likviditási mutatók 524

5.4.1. Likviditási ráta 525

5.4.2. Likviditási gyorsráta 526

5.4.3. Pénzeszközarány 526

5.4.4. Időtartam-mutató 527

5.5. Piaci mutatók 527

5.5.1. Árfolyam/nyereség arány 527

5.5.2. Árfolyam/cash flow arány 528

5.5.3. EV/EBDIT-mutató 529

5.5.4. Árfolyam/könyv szerinti érték 530

5.5.5. Osztalékhozam 530

5.6. A mutatók összehasonlítása az egyes vállalatok között, az ágazati átlagokhoz képest és nemzetközi viszonylatban 531

6. Részvényárfolyamok elemzése 532

6.1. Technikai elemzés 533

6.2. Fundamentális elemzés 534

6.2.1. Makrogazdasági elemzés 535

6.2.2. Ágazati elemzés 536

6.2.3. Vállalati szintű elemzés 537

6.3. Az elemzések eredménye alapján megfogalmazott ajánlások 541

6.4. Piaci hatékonyság - avagy van-e győztese a befektetők versenyének 542

Ellenőrző kérdések 543

1. számú melléklet: A pénzügyi kimutatások tartalma 547

2. számú melléklet: A nemzetközi és a magyar számviteli szabályok különbségei 550

ÖTÖDIK RÉSZ: MINTAVIZSGASOROK 557

Megvásárolható példányok

Nincs megvásárolható példány

A könyv összes megrendelhető példánya elfogyott. Ha kívánja, előjegyezheti a könyvet, és amint a könyv egy újabb példánya elérhető lesz, értesítjük.