1.062.087

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

VISSZA

A TETEJÉRE

JAVASLATOKÉszre-

vételek

A határidős deviza- és hiteltőzsdék működése

| Kiadó: | Közgazdasági és Jogi Könyvkiadó |

|---|---|

| Kiadás helye: | Budapest |

| Kiadás éve: | |

| Kötés típusa: | Fűzött kemény papírkötés |

| Oldalszám: | 333 oldal |

| Sorozatcím: | |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 24 cm x 17 cm |

| ISBN: | 963-222-121-4 |

| Megjegyzés: | Fekete-fehér ábrákkal illusztrálva. |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Fülszöveg

Ez a könyv nem tipikus tőzsdekönyv: nem valamely szerencsés vállalkozó osztja meg velünk befektetési titkait, és nem is a részvénytőzsdék kereskedési technikáját ismerhetjük meg, vagy a tőzsdének mint a tőkeáramlás egyik formájának a gazdaságban betöltött szerepéről olvashat részleteket az érdeklődő olvasó.Ehelyett egy vadonatúj tőzsdetípussal ismerkedhetünk meg: a pénzügyi kockázatok tőzsdéivel, a határidős és opciós piacokkal, amelyek az 1970-es években alakultak ki az Egyesült Államokban, és onnan indultak diadalmas hódító útra Európába és Ázsiába.

Mark Powers és David Vogel könyve a devizaárfolyamok és a kamatlábak ingatagságából fakadó kockázatot állítja középpontba; rávilágítanak e kockázatok közgazdasági hátterére, az ellenük való védekezés lehetőségeire (a fedezeti ügyletek módozataira), illetve az árfolyamalakulás kihasználására (spekulációs és arbitrázs ügyletek); megmagyarázzák és illusztrálják a határidős kamatszerződésekkel megvalósuló üzleti tevékenység alapvető... Tovább

Fülszöveg

Ez a könyv nem tipikus tőzsdekönyv: nem valamely szerencsés vállalkozó osztja meg velünk befektetési titkait, és nem is a részvénytőzsdék kereskedési technikáját ismerhetjük meg, vagy a tőzsdének mint a tőkeáramlás egyik formájának a gazdaságban betöltött szerepéről olvashat részleteket az érdeklődő olvasó.Ehelyett egy vadonatúj tőzsdetípussal ismerkedhetünk meg: a pénzügyi kockázatok tőzsdéivel, a határidős és opciós piacokkal, amelyek az 1970-es években alakultak ki az Egyesült Államokban, és onnan indultak diadalmas hódító útra Európába és Ázsiába.

Mark Powers és David Vogel könyve a devizaárfolyamok és a kamatlábak ingatagságából fakadó kockázatot állítja középpontba; rávilágítanak e kockázatok közgazdasági hátterére, az ellenük való védekezés lehetőségeire (a fedezeti ügyletek módozataira), illetve az árfolyamalakulás kihasználására (spekulációs és arbitrázs ügyletek); megmagyarázzák és illusztrálják a határidős kamatszerződésekkel megvalósuló üzleti tevékenység alapvető koncepcióit, gazdasági célját és működési jellemzőit.

A könyvből megtanulható üzleti szemlélet, piaci kockázatkezelés talán a legfontosabb üzenet a magyar olvasó számára. Most minden magyar cég megismerkedhet olyan műveletekkel, amelyeket eddig csak néhány nagy, a nemzetközi árutőzsdéken vagy devizapiacokon működő vállalat végzett. Vissza

Tartalom

| Előszó a magyar kiadáshoz | 13 |

| Köszönetnyilvánítás | 29 |

| Első rész | |

| Bevezetés a tőzsdei határidős ügyletekbe | |

| Bevezetés | 33 |

| A könyv célja | 33 |

| A könyv felépítése | 34 |

| A tőzsdei határidős piacok szerepe | 35 |

| A tőzsdei határidős kereskedelem társadalmi és gazdasági rendeltetése | 35 |

| Az általános verseny előmozdítása | 35 |

| A tőkeképződés előmozdítása | 35 |

| Az új konstrukciók kifejlesztésének előmozdítása | 36 |

| A tőzsdei határidős pénzügyi műveletek szerepe a gazdaságban | 37 |

| Árpuhatolás | 37 |

| Kockázatáthárítás | 37 |

| Fedezeti ügylet | 38 |

| Piaci hatékonyság - A monopolhelyzet csökkentése | 39 |

| Információs előnyök | 39 |

| A határidős deviza-és hiteltőzsdék története | 40 |

| A tőzsdei határidős kereskedelem alapfogalmai | 43 |

| A tőzsdék | 43 |

| Alapfunkciók | 44 |

| Színhelyek | 44 |

| Belső szervezet | 45 |

| A tőzsdetagság elnyerése | 46 |

| A tőzsdék vezetése | 47 |

| A tőzsdei parkett | 47 |

| Az ügyletek lebonyolítása | 49 |

| A klíringközpont | 50 |

| A klíringközpont garanciája | 51 |

| A klíringközpont funkciói | 51 |

| A biztonsági letét | 52 |

| Napi elszámolások | 52 |

| A letét és a tőkeáttétel | 53 |

| A piac résztvevői | 55 |

| Határidős bizományos kereskedők | 55 |

| Tőzsdealkuszok és tőzsdeügynökök | 56 |

| Spekulánsok | 57 |

| A tőzsdeügynök kiválasztása | 57 |

| A megbízás | 59 |

| Néhány példa a tőzsdei megbízásokra | 60 |

| Második rész | |

| Árfolyamelemzés | |

| Árfolyam-előrejelzés technikai elemzéssel | 69 |

| Az árfolyamalakulás jellegzetes alakzatai | 70 |

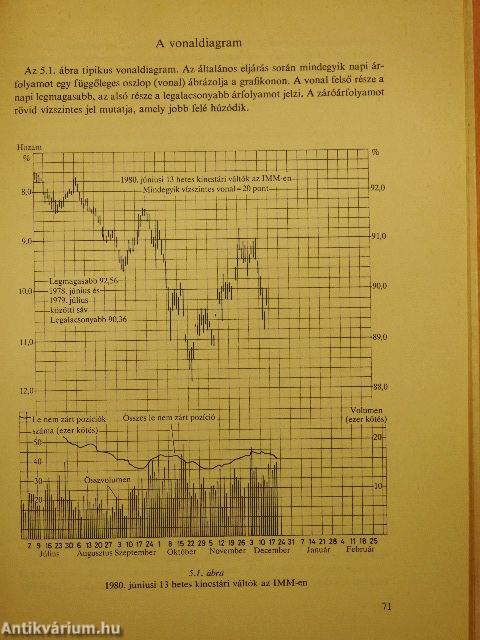

| A vonaldiagram | 71 |

| A o-x diagram | 73 |

| Az árfolyamcélok meghatározása | 76 |

| A vonaldiagram | 76 |

| A o-x diagram | 76 |

| Árfolyamelemzés statisztikai módszerekkel | 77 |

| A mozgóátlagok | 77 |

| Milyen árfolyamot használjunk? | 79 |

| A mozgóátlagok típusai | 80 |

| Előrehozás és késleltetés ábrázolása | 80 |

| A mozgóátlagok felhasználásának szabályai | 80 |

| Többszörös mozgóátlagok | 82 |

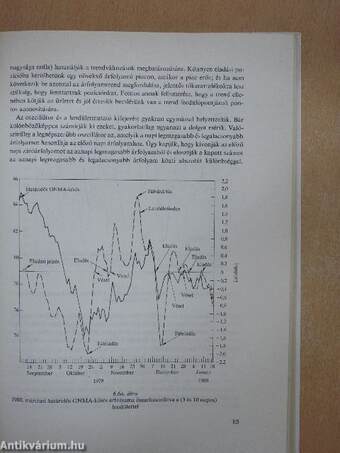

| Oszcillátorok és a lendület mérése | 84 |

| A piacösszetétel elemzése | 86 |

| Az ügyletkötések és a le nem zárt pozíciók számában bekövetkező változások értelmezése | 89 |

| Az árfolyamok közgazdasági elemzése | 91 |

| Gazdasági információk | 91 |

| Előrejelző mutatók | 94 |

| Egyidejű és utólagos jelzőszámok | 95 |

| Hol lehet ezeket az információkat megtalálni? | 97 |

| Melyik gazdasági információ a legfontosabb? | 97 |

| Az adósságlevelek kibocsátásának naptára | 97 |

| A jövőbeli kínálat | 100 |

| A piacot meghatározó értékpapír-kibocsátások | 101 |

| Jegybanki információk | 101 |

| Kincstári finanszírozás és a kamatlábak | 103 |

| A Fed hitelpolitikai irányelvei | 104 |

| Harmadik rész | |

| Az adósságpapírok azonnali és határidős piacai | |

| A pénz a gazdaságban | 109 |

| A pénz, a gépezet és a bankrendszer | 110 |

| A visszavásárlási megállapodások | 112 |

| A Fed szerepe | 112 |

| A kamatlábak befolyásolása | 113 |

| Vállalati felhasználók | 114 |

| Infláció és kamatlábak | 115 |

| Az inflációs folyamat | 115 |

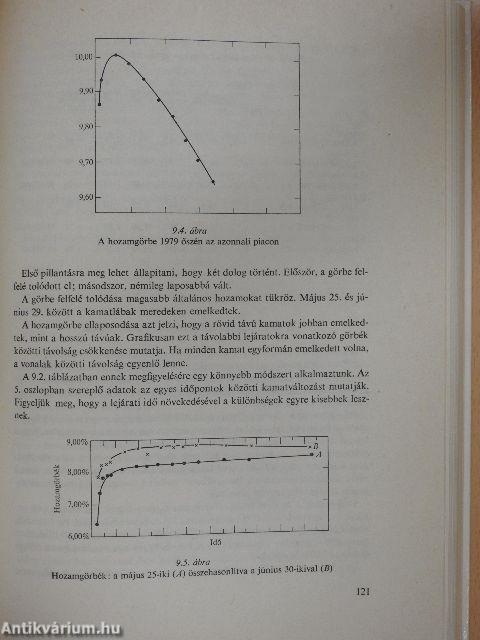

| Hozamgörbék | 116 |

| Figyeljük a megtérülést | 116 |

| A hozamgörbék tanulmányozása | 118 |

| Miből ered a különbség? | 119 |

| A hozamgörbe változó alakja | 119 |

| A hozamgörbe eltolódása | 120 |

| A hozamgörbéből levonható tanulságok | 122 |

| Egy valós példa | 123 |

| Az alapkülönbözeti tényező | 125 |

| A határidős hozamgörbe | 125 |

| A befektetés-sorozat görbéje | 126 |

| A befektetés-sorozat mint értékmérő | 126 |

| A kamatos kamat tényező | 127 |

| A gazdaság állapota és a hozamgörbe alakja | 128 |

| Mozgás a hozamgörbe mentén, avagy a különböző hozamgörbe-szintek között | 129 |

| Az amerikai Kincstár és az adósságpapírok | 130 |

| A kincstári váltók | 130 |

| Az árverés | 131 |

| Likviditási kincstári váltók | 132 |

| A Fed Szerepe az árveréseken | 133 |

| Az árverés eredményeinek értékelése | 133 |

| A másodlagos piac | 134 |

| A kincstári váltók piacának jellegzetességei | 134 |

| Néhány általános üzleti irányelv | 136 |

| Az elsődleges értékpapír-kereskedők szerepe | 137 |

| A Fed Nyíltpiaci Bizottságának szerepe | 137 |

| A kincstári váltók azonnali leszállítása | 138 |

| Határidős kötések kincstári váltókra, eurodollárokra és letéti jegyekre | 140 |

| A kincstári váltók határidős kötései | 140 |

| A határidős kincstári váltó kötések teljesítése | 141 |

| Kincstári váltó hozam-képletek | 142 |

| Egy alappont értéke | 143 |

| A határidős eurodollár-piac | 144 |

| A CD, a kincstári váltó és az eurodollár-kamatok közötti eltérések | 145 |

| A határidős letéti jegy kötés | 146 |

| A CD-k és a kincstári váltók közötti árfolyamkülönbségek | 147 |

| A határidős CD-k felhasználása fedezeti célokra | 147 |

| A kincstárjegy és a kincstári kötvény piac | 151 |

| Kincstárjegyek | 151 |

| Kincstárjegy-ciklusok | 151 |

| Kincstári kötvények | 152 |

| "Virágkötvények" | 152 |

| A kincstári kötvény-kibocsátások felügyelete | 152 |

| A kincstárjegyek és a kincstári kötvények értékesítésének módszerei | 153 |

| Az árverés | 153 |

| Előjegyzéses kibocsátás | 154 |

| Kedvezményes kibocsátások a lejáró papírok tulajdonosainak | 154 |

| A másodlagos piac | 154 |

| Árfolyam-megállapítás és az értékpapírok leszállítása | 155 |

| A bankok által preferált lejáratok | 155 |

| A határidős kincstári kötvény kötések | 156 |

| A tőzsdei árfolyam átszámítása tényleges azonnali árfolyamra | 156 |

| Az együtthatók és a fedezeti ügylet súlyozása | 159 |

| A kincstári kötvény szerződések leszállítása | 159 |

| A tízéves kincstárjegyek határidős kötései | 159 |

| Az azonnali árfolyamok átszámítása határidős árfolyamokra | 160 |

| A legolcsóbb leszállítás | 161 |

| Lefedezés 10 éves kincstárjeggyel | 161 |

| A jelzálogkötvények piaca (A Kormány Nemzeti Jelzálog hivatala: GNMA) | 163 |

| Mik a GNMA-kötvények | 163 |

| A GNMA-kötvény jellemzői | 164 |

| Fizetési feltételek | 165 |

| A GNMA-kötvények hozama | 165 |

| A vállalati kötvényegyenérték | 166 |

| Az előtörlesztések hatásai | 166 |

| A GNMA-kötvények azonnali piaca | 168 |

| Készenléti megállapodások | 168 |

| A GNMA-kötvények tőzsdén kívüli határidős piaca | 171 |

| Hozamfenntartó kötések | 173 |

| Névértékben maximált kötések | 173 |

| A garantált kötvényszelvény piaca | 175 |

| A jelzálogkötvények tőzsdei határidős piaca | 176 |

| A biztosítékolt letéti jegy kötés | 176 |

| Likviditás | 177 |

| A GNMA-kötvények azonnali és tőzsdei határidős piacai közötti különbség | 177 |

| A teljesítés elmulasztása | 177 |

| Az időkülönbség a leszállítási folyamatban | 178 |

| A pénzáramlás és a határidős kötések | 178 |

| Negyedik rész | |

| A fedezeti ügyletek felhasználása és módszerei | |

| A fedezeti ügyletek lényege | 181 |

| A hagyományos fedezetelmélet | 183 |

| A fedezeti ügyletek portfolió-elmélete | 184 |

| Ki köt fedezeti ügyletet és miért? | 184 |

| A fedezeti ügylet megkötésére vonatkozó döntés | 185 |

| A valószínűségek mérése | 188 |

| A műveleti költség | 188 |

| A döntés | 188 |

| Az alapkülönbözet fogalma | 188 |

| Keresztfedezeti ügyletek | 189 |

| Az alapkülönbözet-változások csoportelemzése | 190 |

| A dollár-egyenértékűség | 191 |

| Egy kamatszelvényes fedezet súlyozása | 192 |

| A fedezeti ügyletek és a határidős piac árfolyamszerkezete | 193 |

| Az alul-és felülértékeltség felismerése | 193 |

| Várakozások | 197 |

| Az azonnali és határidős árfolyamok konvergenciája | 199 |

| A kötések sajátosságai és a fedezeti ügyletek hatékonysága | 200 |

| "A legolcsóbb leszállítás" | 200 |

| A márciusi leszállítás a legolcsóbb | 201 |

| Példák a fedezeti ügyletek alaptípusaira | 202 |

| A vételi fedezeti ügylet | 202 |

| Az eladási fedezeti ügylet | 204 |

| Eladási fedezeti ügylet kötelezvénykibocsátásnál | 204 |

| A fedezeti ügyletek pénzmozgási (cash flow) következményei | 205 |

| Belső szervezetek a fedezeti ügyletek megkötésére | 207 |

| Fedezeti stratégiák a különböző üzletágakban | 208 |

| Pénzintézetek | 208 |

| Kereskedelmi bankok | 209 |

| A követelések lefedezése | 210 |

| A források költségének rögzítése | 211 |

| Fedezeti ügyletek a kamatlábak csökkenésekor | 212 |

| Takarékpénztárak | 215 |

| Hogyan fedezhető le a pénzpiaci bizonylatok kibocsátási költsége? | 216 |

| Más takarékpénztári források költségeinek lefedezése | 217 |

| A nyugdíjalapok a határidős tőzsdéken | 218 |

| A biztosítótársaságok fedezeti ügyletei | 221 |

| Jelzálogbankok | 223 |

| A jelzálogok készletezési költségeinek lefedezése | 223 |

| A jelzálogkötvény kibocsátása | 223 |

| Iparvállalatok | 224 |

| Az irányadó kamatláb (prime rate) lefedezése | 224 |

| Fedezeti ügylet egymást követő kötések sorozatával | 224 |

| Fedezeti ügylet egyetlen időpontra vonatkozó kötésekkel | 226 |

| Az irányadó kamatláb lefedezése az üzleti ciklus különböző fázisaiban | 227 |

| A kereskedelmi váltók diszkontjának lefedezése | 227 |

| A szezonális pénzáramlások kiegyenlítése és a befektetések hozamának növelése | 228 |

| A kamatlábak rögzítése jövőbeli időpontokra | 228 |

| A rövid távú befektetések hozamának növelése | 228 |

| A hosszú távú kamatok lefedezése | 229 |

| A vállalati kötvénykibocsátások lefedezése | 230 |

| A fedezeti ügyletek belső nyilvántartása és vállalati ellenőrzése | 232 |

| Eljárások | 232 |

| Jelentések a vezetésnek | 234 |

| Az arbitrázs és a különbözeti ügyletek stratégiái | 235 |

| Az arbitrázs | 235 |

| A prompt és a határidős piac közötti arbitrázs | 237 |

| A prompt és a határidős piac közötti arbitrázs lényege | 237 |

| Arbitrázs lehetőségek | 237 |

| Az arbitrázs kockázata és nyereségessége | 239 |

| Finanszírozási költségek | 239 |

| Piaci árfolyamingadozások | 241 |

| Finanszírozás | 242 |

| Különbözeti ügyletek a határidős pénzügyi tőzsdéken | 242 |

| Kötések közötti különbözeti ügyletek | 242 |

| A vételi különbözeti ügylet | 243 |

| Az eladási különbözeti ügylet | 245 |

| Piacok közötti különbözeti ügyletek | 246 |

| A hozamgörbe változásai miatt bekövetkező különbözetváltozások | 247 |

| Kockázati és különbözeti műveletek | 248 |

| A hozamgörbe változásának okai | 249 |

| A hozamgörbe eltolódása | 251 |

| Ötödik rész | |

| Határidős devizaügyletek, opciók | |

| A határidős devizatőzsde | 255 |

| A pénz árfolyama | 255 |

| A nemzetközi pénzügyi rendszer története | 255 |

| Az azonnali devizapiac | 257 |

| A devizaárfolyamok értékelése | 258 |

| A nemzetközi kereskedelmi és tőkemérlegek | 258 |

| Belföldi gazdasági tényezők | 259 |

| Politikai és kormányzati befolyások | 260 |

| Várakozások | 260 |

| Az anticipált kamatlábak és devizaárfolyam-különbözetek | 261 |

| Devizafedezeti ügyletek | 263 |

| A vételi fedezeti ügylet | 264 |

| Az eladási fedezeti ügylet | 264 |

| Kössünk vagy ne kössünk fedezeti ügyletet? | 265 |

| Mekkora a nettó kockázat? | 265 |

| Mi a veszteség valószínűsége a nettó kockázatvállaláskor? | 266 |

| Fedezeti ügylet: érvek és ellenérvek | 266 |

| A határidős kötések leszállítási pontjai | 267 |

| Összefoglalás | 267 |

| Határidős részvényindex | 269 |

| Egy részvényindex kiszámítása | 270 |

| Az indexek közötti korreláció | 272 |

| Az indexek változékonysága | 272 |

| Részvényindex-ügyletek | 273 |

| A lefedezés illusztrálása | 274 |

| Az értékpapírtárca kezelője és a fedezeti ügylet | 275 |

| A vételi fedezeti ügylet | 277 |

| A részvényindexre vonatkozó opciók | 277 |

| Árupiaci opciók | 278 |

| A nyelvezet | 279 |

| Az opciók és a tőzsdei határidős adásvételek | 281 |

| Opciós üzletelési stratégiák | 283 |

| Az opciók felhasználása az üzleti tevékenység során | 283 |

| Vételi opció megvásárlása a befektetési hozam biztosítása érdekében | 284 |

| Vételi opció kiírása egy, már birtokolt kötvény ellenében | 285 |

| A befektetés megtérülésének kiszámítása | 286 |

| Az opciós díj meghatározása | 287 |

| Időérték: a csökkenés üteme | 288 |

| Milyen opciókkal kereskedjünk? | 289 |

| Letétek, határidős klíringközpontok és opcióérvényesítési jogok | 289 |

| Az adók és az opciós ügyletek | 290 |

| Opciók felhasználása egy határidős fedezeti programnál | 291 |

| Összefoglalás | 291 |

| Példák az opciós stratégiákra | 293 |

| Eladási jog vásárlása | 293 |

| Vételi jog vásárlása | 294 |

| Vételi opció kiírása eladásra, árfolyamcsökkenésre számítva | 294 |

| Eladási opciók kiírása, árfolyam-emelkedésre számítva | 295 |

| Vételi opció vásárlása határidős eladással egybekötve | 296 |

| Eladási opció vásárlása határidős vétellel egybekötve (garantált stop megbízás) | 297 |

| Vételi opció kiírása határidős vétellel egybekötve a hozam növelése érdekében | 298 |

| Eladási opció kiírása határidős eladással egybekötve | 299 |

| Stabil árfolyamok - összetett opciós pozíciók kialakítása és felhasználása | 299 |

| Eladási/vételi jog vásárlás | 300 |

| Eladási/vételi kötelezettségvállalás | 301 |

| Egy semleges naptári különbözeti opciós pozíció | 301 |

| Várhatóan csökkenő árfolyamok: vételi opciók kötési árfolyam-különbözeti pozíciója | 302 |

| Várhatóan csökkenő árfolyamok: eladási opciók kötési árfolyam-különbözeti pozíciója | 303 |

| Várhatóan emelkedő árfolyamok: eladási opciós kötési árfolyam-különbözeti pozíció | 304 |

| Várhatóan emelkedő árfolyamok: vételi opciós kötési árfolyam-különbözeti pozíció | 304 |

| Opciós stratégiák különböző árfolyamok esetén | 305 |

| Függelék | 307 |

| Tárgymutató | 313 |