1.067.081

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

VISSZA

A TETEJÉRE

JAVASLATOKÉszre-

vételek

Kisvállalati adómegtakarítás abc-je 2013

EVA/KATA/KIVA/SZJA/ÁFA/EKHO/SZOCHO

| Kiadó: | Adónavigátor Tanácsadó Kft. |

|---|---|

| Kiadás helye: | |

| Kiadás éve: | |

| Kötés típusa: | Ragasztott papírkötés |

| Oldalszám: | 262 oldal |

| Sorozatcím: | Adónavigátor Könyvek |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 23 cm x 15 cm |

| ISBN: | 978-963-08-6128-1 |

| Megjegyzés: | Néhány fekete-fehér ábrával illusztrált. |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Előszó

Túl vagyunk egy újabb év végi törvényhozási kampányidőszakon, mely a módosítások módosításának módosítása mellett új jogszabályokat is magával hozott. Ezek már azóta is több változáson estek át, és... TovábbElőszó

Túl vagyunk egy újabb év végi törvényhozási kampányidőszakon, mely a módosítások módosításának módosítása mellett új jogszabályokat is magával hozott. Ezek már azóta is több változáson estek át, és várhatóan a gyakorlati alkalmazással felszínre kerülő további problémák orvoslására még alakulni fognak. Az elmúlt két évben a jogszabályalkotás fókuszában kétségtelenül egyrészt a költségvetési bevételek növelése és a fekete- és szürkegazdaság visszaszorítása állt, másrészt a jelenleg meglévő munkahelyek jó esetben megőrzése, még jobb esetben pedig újabb álláshelyek teremtése állnak. Sokszor emlegetik még célként a kisvállalkozások adminisztrációs és adóterheinek csökkentését is.A Központi Statisztikai Hivatal adatai szerint 2012. november végén Magyarországon 1 804 091 regisztrált gazdasági szervezet működött. Ebből 1 664 447 a vállalkozások száma, melyeknek körülbelül egyharmada társas, míg kétharmada egyéni vállalkozás formájában végzi tevékenységét. A társas vállalkozások 30%-a is a legegyszerűbb, jogi személyiség nélküli formát (közkereseti társaság, betéti társaság) választotta. A vállalkozások 98%-ában a foglalkoztatottak száma nem éri el a 10 főt, és majdnem felük a szolgáltatószektorban tevékenykedik. Érthető tehát, hogy a 2013-tól bevezetett két új kedvezőnek látszó jövedelemadózási forma miért ezeket az úgynevezett mikro- és kisvállalkozásokat célozta meg.

A szóban forgó gazdálkodó egységeknek a jelen gazdasági körülmények között az elsődleges célja minden szempontból a túlélés, és csak ezt követően gondolhatnak - valamely remélhetően nem olyan távoli jövőben - a fejlődésre, növekedésre. Ezek alapjait viszont már ezekben az esztendőkben le kell rakniuk. Vissza

Tartalom

Ajánló 11Bevezető 15

1. Átalányadózás 17

1.1. Adóalanyi feltételek 19

1.2. Kinek éri meg az átalányadót választani? 22

1.3. Az átalányadó választásának menete 25

1.4. Az átalányadózók járulékfizetése 27

1.5. Az átalányadó és az alanyi mentesség 30

1.6. Átalányadó és a helyi adó 32

1.7. Egyéb tudnivalók az átalányadózásról és a megszűnés szabályai 33

2. Béren kívül adható jövedelmek, juttatások 39

2.1. Adómentes természetbeni juttatások 41

2.1.1. Munkáltatói lakáscélú támogatás 42

2.1.2. Számítógép ingyenes használatba adása 47

2.1.3. Munkaruha 48

2.1.4. Sportesemények és kulturális szolgáltatások 49

2.1.5. Adómentes személybiztosítások 51

2.2. Béren kívüli juttatások 53

2.2.1. Étkezéssel kapcsolatos juttatás 55

2.2.2. Széchenyi Pihenő Kártya 56

2.2.3. Iskolakezdési támogatás 56

2.2.4. Helyi utazási bérlet 57

2.2.5. Egészségpénztári és nyugdíjpénztári támogatások 59

2.3. Egyes meghatározott juttatások 62

2.3.1. Adóköteles biztosítási díj 62

2.3.2. Mindenki számára azonos feltétellel adott juttatás 63

2.4. Közös és együtt alkalmazandó szabályok a juttatásokra 64

2.4.1. Mennyi juttatást adhatok évente béren kívüli juttatásként? 64

2.4.2. Az adófizetési kötelezettség időpontja 66

2.4.3. A szorzószámos módszer 68

3. Egyszerűsített vállalkozói adó 71

3.1. Ki lehet evaalany? 74

3.1.1. Akik a törvényben felsorolt vállalkozások 74

3.1.2. Akiknek nem túl sok a bevételük 75

3.1.3. Akiknek nincs köztartozása 75

3.1.4. Akiknél nem volt jelentős szervezeti változás 76

3.1.5. Egyéb feltételek 77

3.2. Nyilvántartási formák 78

3.3. A bevétel megszerzésének időpontja 79

3.4. Az eva kapcsolata a többi adónemmel 81

3.4.1. Milyen adókat vált ki az eva? 81

3.4.2. Miket kell fizetni az eván kívül? 83

3.4.2.1. Általános forgalmi adó 83

3.4.2.2. Szakképzési hozzájárulás 84

3.4.2.3. Helyi adó 85

3.4.2.4. Járulékok 86

3.5. Az eva bevallása és befizetése 89

3.6. Kinek éri meg az evát választani? 90

3.7. Az eva bejelentésének menete 92

3.8. Kilépés az evából 93

3.8.1. Aki bevételi nyilvántartást vezetett 93

3.8.2. Társaságiadó-előleg 95

3.8.3. Áfaalanyiság 97

4. Egyszerűsített közteher-viselési hozzájárulás 99

4.1. Az ekhó választására jogosultak 101

4.2. Az ekhó értékhatára 102

4.3. Az ekhó és az eva kapcsolata 105

4.4. Az ekhó alatti adó- és járulékfizetés, azaz az ekhó előnyei 106

4.5. Az ekhó hátrányai 107

4.6. Az ekhó választásához kapcsolódó adminisztrációs feladatok és szankciók 108

5. Kisadózó vállalkozások tételes adója 111

5.1. A kata választásának feltételei 114

5.1.1. Adóalanyi feltételei 114

5.1.2. Tevékenységgel kapcsolatos korlátok 116

5.1.3. A kata időtartama 117

5.1.4. Osztalék utáni adót kiváltó adó 118

5.1.5. Készletek miatti adókötelezettség 120

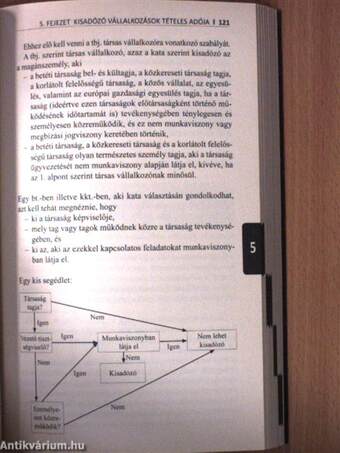

5.2. Fő mozgatórugója: a kisadózó 120

5.3. Az adó mértéke 124

5.3.1. A tételes adó 124

5.3.2. A százalékos adó 127

5.3.3. Amikor nem kell adót fizetni 129

5.4. A kata kapcsolata más adónemekkel 131

5.4.1. Amit kivált a kata 131

5.4.2. Amit nem vált ki a kata 133

5.4.2.1. Altalános forgalmi adó 133

5.4.2.2. Helyi adó 134

5.4.2.3. Cégautóadó 136

5.5. A kisadózók biztosítási jogviszonya 136

5.5.1. Egészségbiztosítás 137

5.5.2. Nyugdíjbiztosítás 138

5.5.3. Jövedelemigazolás 139

5.6. A vélelmezett munkaviszony elleni bizonyítás 140

5.6.1. Számlabefogadó adatszolgáltatása 140

5.6.2. A katás adóalany bejelentése 141

5.7. A kataalanyiság megszűnése 142

6. Kisvállalati adó 145

6.1. Akisvállalati adó alanyai 148

6.2. A kivaalanyiság létrejötte 148

6.3. A kivaalanyiság megszűnése 150

6.4. A kiva mértéke 151

6.4.1. Milyen adókat vált ki a kiva? 151

6.4.1.1. Társasági adó 151

6.4.1.2. Szociális hozzájárulási adó 152

6.4.1.3.Szakképzési hozzájárulás 152

6.4.2. A kiva alapja 153

6.5. Kiva a személyi jellegű kifizetések után 153

6.5.1. Kivaalap a társas vállalkozók után 154

6.5.2. Kivamentesség a kedvezményezett munkavállalók esetében 155

6.6. Kiva a pénzforgalmi eredmény után 157

6.6.1. Első lépés a cash flow 158

6.6.2. Csak az első vagy utolsó év korrekciós tételei 158

6.6.3. Növelő és/vagy csökkentő tényezők 161

6.6.3.1.Tőkét érintő elszámolások 161

6.6.3.2.Hitel és kölcsön 161

6.6.3.3.Elszámolásra kiadott ügyletek 162

6.6.3.4. A hitelviszonyt megtestesítő értékpapírokkal és tulajdoni részesedést jelentő befektetéssel kapcsolatos elszámolások 163

6.6.3.5. Osztalék 163

6.6.4. Növelő tényezők 165

6.6.4.1. Végleges pénzeszközátadás 165

6.6.4.2.Nagy értékű szolgáltatás 166

6.6.4.3. Adófizetési kötelezettség 167

6.6.4.4. „Alultőkésítés" miatti kamat kifizetése 168

6.6.4.5.Egyéb kiadások miatti növelő tényezők 168

6.6.4.6.Nem kiadások miatti növelő tételek 168

6.6.5. Csökkentő tényező 169

6.7. Veszteségelhatárolás 171

6.7.1. A kiva időszaka alatt keletkezett veszteség 171

6.7.2. A kiva időszaka előtt keletkezett veszteség 173

6.7.3. Példa az elhatárolt veszteség felhasználása 173

6.8. Tárgyi eszközök szabályai 174

6.8.1. Miért beruházásösztönző a kiva? 175

6.8.2. Korábban beszerzett eszközök leírása 175

6.8.3. A beruházás és a veszteségelhatárolás 175

6.8.4. Fejlesztési tartalék és a kiva 175

6.8.5. A kiva időszaka alatt eladott tárgyi eszköz 177

6.8.6. Támogatással beszerzett eszköz 178

6.9. Az adóelőleg megállapítása 178

6.9.1. Az előleg gyakorisága 179

6.9.2. Az előleg alapja 180

6.9.2.1. Kivaelőleg egyszerűsített módon 180

6.9.2.2. Kivaelőleg teljes módszerrel 181

6.9.2.3.Negatív előleg görgetése 181

6.10. A kiva bevallása 182

6.11. Kapcsolat más adókkal 182

6.11.1. A kiva megszűnése utáni tao.-előleg 183

6.11.2. Helyi adó 185

7. A foglalkoztatás után járó kedvezmények 187

7.1. Munkahelyvédelmi akcióterv 190

7.1.1. A munkahely védelmi akcióterv közös szabályai 190

7.1.2. A szakképzettséget nem igénylő munkakörökben foglalkoztatottak utáni kedvezmény 192

7.1.3. A huszonöt év alatti és az ötvenöt év feletti munkavállalók kedvezménye 194

7.1.3.l.A 25 év alatti pályakezdők külön szabálya 195

7.1.4. A tartósan álláskereső személyek utáni kedvezmény 197

7.1.5. A gyermeknevelésből visszatérő munkavállalók utáni kedvezmény 198

7.1.6. Szabad vállalkozási zónában működő vállalkozások kedvezménye 203

7.1.7. Kutatók foglalkoztatása utáni kedvezmény 203

7.2. Nettó bérmegtartó kedvezmény 204

7.3. Megváltozott munkaképességű vállalkozók utáni kedvezmény 206

7.4. Karrier Híd program 207

7.5. START programok 208

7.6. A kedvezmények együttes alkalmazása 209

7.7. Összefoglalás 214

8. Választható áfaszabályok 217

8.1. Pénzforgalmi áfaelszámolás 219

8.1.1. Mit jelent a pénzforgalmi áfaelszámolás? 220

8.1.2. Kiválaszthatja? 220

8.1.3. Az adóalany fizetendő adójának megállapítása 222

8.1.4. A pénzforgalmi elszámolást választó levonási joga 224

8.1.5. A választás hatása a vevőkre 225

8.1.6. Egyéb szabályok 226

8.1.6.1. Részletekben történt fizetés 227

8.1.6.2. Számla adattartalma 228

8.1.6.3. Számla módosítása, érvénytelenítése 229

8.1.6.4. Soron kívüli bevallás 230

8.1.6.5. Devizában kiállított számla 231

8.1.7. A pénzforgalmi áfaelszámolás megszűnése 232

8.1.8. Könyvelési problémák 233

8.2. Alanyi adómentesség 235

8.2.1. A választásának feltételei 236

8.2.2. Áttérés az alanyi mentességre 238

8.2.2.1.Áfásról alanyi mentesre 238

8.2.2.2. Éváról alanyi mentesre 239

8.2.3. Alanyi adómentes tárgyi eszköz értékesítése 239

8.2.4. Alanyi adómentes és a készlet 241

8.2.5. Alanyi adómentes közösség területére nyújtott szolgáltatása 242

8.2.6. Alanyi adómentes közösségi termékbeszerzése 243

8.2.7. Az adóalanyiság megszűnése 244

8.2.8. Áfabevallási gyakoriság 244

8.3. Ingatlanok választható áfaszabályai 245

8.3.1. Az ingatlan-bérbeadás és az áfa 246

8.3.2. Az ingatlanok értékesítése 248

8.3.2.1 .A társasházak építőinek problémái 251

Zárszó 257

1. számú melléklet: Az ekhó választására jogosító foglalkozások 259

2. számú melléklet: FEOR 08 szerinti szakképzettséget nem igénylő foglalkozások 261

Böröczkyné Verebélyi Zsuzsanna

Böröczkyné Verebélyi Zsuzsanna műveinek az Antikvarium.hu-n kapható vagy előjegyezhető listáját itt tekintheti meg: Böröczkyné Verebélyi Zsuzsanna könyvek, művekMegvásárolható példányok

Nincs megvásárolható példány

A könyv összes megrendelhető példánya elfogyott. Ha kívánja, előjegyezheti a könyvet, és amint a könyv egy újabb példánya elérhető lesz, értesítjük.