1.069.222

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

VISSZA

A TETEJÉRE

JAVASLATOKÉszre-

vételek

Tőzsdei szakvizsga felkészítő

| Kiadó: | Közép Európai Brókerképző Alapítvány |

|---|---|

| Kiadás helye: | Budapest |

| Kiadás éve: | |

| Kötés típusa: | Ragasztott papírkötés |

| Oldalszám: | 474 oldal |

| Sorozatcím: | |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 24 cm x 17 cm |

| ISBN: | |

| Megjegyzés: | Néhány fekete-fehér ábrával illusztrálva. |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Előszó

Lassan négy éve már, hogy elfogyott a boltokból a Tőzsdei Kézikönyv. A nem várt mértékű kelendőség egyik okát - amellett, hogy összességében mind a mai napig relatíve kevés könyv áll rendelkezésre... TovábbElőszó

Lassan négy éve már, hogy elfogyott a boltokból a Tőzsdei Kézikönyv. A nem várt mértékű kelendőség egyik okát - amellett, hogy összességében mind a mai napig relatíve kevés könyv áll rendelkezésre az értékpapírokról és az értékpapírpiacról - a tőzsdei szakvizsgára jelentkezők meglepően magas száma jelentette. 1991 áprilisa óta eddig 18 alkalommal volt vizsga, amin összesen 997 vizsgázó jelent meg. Ez a szám egyértelműen magasabb, mint ahány brókerre szükség van a tőzsdei parketten, ettől függetlenül több mint százan jelentkeztek arra a nemrégen indított féléves tanfolyamra is, amely a vizsga anyagát öleli fel. A tőzsdei szakvizsga minden kétséget kizáróan túlnőtt eredeti rendeltetésén: egyfajta mini diploma rangot nyert, amelynek megszerzése elismerést biztosít a pénzügyi élet bármely területén. A szakvizsga iránti hatalmas érdeklődés nyomán érlelődött meg a szerzőkben és szerkesztőkben az elhatározás, hogy utánnyomás helyett - a Határidős Kereskedés Kézikönyvének mintájára - inkább új könyvet írnak, amelynek legfőbb célja a vizsgára való felkészülés segítése. Az eredmény - amelynek első változatát tartja kezében az Olvasó - tematikájában szűkebb mint elődje, az adott területen viszont elmélyültebb ismereteket nyújt. Új rész benne az értékpapírjog, és jóval részletesebb az értékpapírszámtan. A határidős tőzsdei vizsga mintájára már régóta esedékes a tőzsdei szakvizsga kiegészítése két újabb vizsgamodullal, így hamarosan brókerirodái (back-office) ismeretekből és a tőzsdetermi számítógépes kereskedésből is lehet vizsgát tenni. Mindazonáltal jelen könyv az eddigi vizsgák, felkészítő tanfolyamok és konzultációk alapján íródott, és a hagyományos négy vizsgarészt öleli fel. Az egyes fejezeteket és a hozzájuk tartozó ellenőrző kérdéseket a vizsgateszt összeállítói írták! Külön felhívjuk a figyelmet az anyag végén található mintavizsgasorra, amely szintén a hatékony felkészülést hivatott segíteni. Jelen könyvet azok is haszonnal forgathatják, akik az idén elindult, nemzetközileg elismert befektetéselemzői vizsgára szeretnének felkészülni, de természetesen nem csak a leendő vizsgázókra gondoltunk e szakmai könyv írása során, hanem az értékpapírok és az értékpapírpiac iránt érdeklődők szélesebb táborára is. Budapest, 1995. október 8. » Száz János A Budapesti Értéktőzsde Tanácsának elnöke VisszaTartalom

ELSŐ RÉSZ: ÉRTÉKPAPÍRJOGI. Polgári jogi általános kérdések 17

1. Az értékpapírjog tárgya 17

2. A szerződés 17

2.1. A szerződés alanya, tárgya, alakja 17

2.2. Az egyes szerződések 20

2.3. Pénzzel kapcsolatos fogalmak 23

2.4. Az értékpapír 24

3. Az okiratok 28

4. Az értékpapírok megjelenése, előállítása 29

4.1. A sorozatban kibocsátott értékpapírok 29

4.2. Az értékpapírok megjelenése, külseje 29

4.3. Az értékpapírok előállítása 31

4.4. Az értékpapírok felülbélyegzése 34

4.5. Immobilizáció és dematerializáció 35

5. Az értékpapírok megsemmisítése 36

5.1. Az elveszett értékpapírok jogi megsemmisítése 36

5.2. Az értékpapírok fizikai megsemmisítése 37

Ellenőrző kérdések : 38

I. számú melléklet: Társasági formák összevetése 40

II. Az értékpapírok szabályozásának alapja: a váltó 44

1. Váltókellékek 44

1.1. A váltó elnevezése 46

1.2. Fizetési utasítás meghatározott pénznemre 46

1.3. A címzett 47

1.4. A váltó esedékessége 47

1.5. A fizetés helye 48

1.6. A rendelvényes 48

1.7. A kelet 49

1.8. A kibocsátó (kiállító) 4.9

2. A váltóátruházás 50

3. A váltó elfogadása 53

4. A váltóadósok 54

5. Fizetés végetti bemutatás 55

6. A megtérítési igény 55

7. Az óvás 56

8. Az értesítés 57

9. A megtérítési összeg 57

10. Az erőhatalom (vis maior) 58

11. Határnapok, határidők 58

12. Az elévülés 58

Ellenőrző kérdések 59

III. Az értékpapírok csoportosítása és szabályozásuk 6

1 Az értékpapírok csoportosítása - 6

1.1. Az értékpapírban foglalt jog (alapjogviszony) szerint 61

1.2. Átruházási lehetőség szerint 61

1.3. Hozam szerint - 61

1.4. Lejárat szerint 61

1.5. Forgalomképesség szerint 62

1.6. Forgalom- és tőzsdeképesség szerint 62

1.7. A kibocsátás iránya szerint 62

1.8. A kibocsátó szerint - 62

2. A csekk - 63

2.1. A csekk kiállítása és alakja 63

2.2. A csekk átruházása és fizetése 64

2.3. Megtérítési igény a csekk alapján 65

3. A kárpótlási jegy 66

3.1. A kárpótlási jegy kibocsátása 66

3.2. A kárpótlási jegy felhasználása 67

4. A letéti jegy 67

5. A kötvény 68

5.1. A kötvény zártkörű kibocsátása 70

5.2. Különleges kötvények 71

6. A kincstárjegy 74

7. A vagyonjegy ' 74

8. A közraktári jegy 76

8.1. A közraktári jegy kibocsátása 76

8.2. A közraktári jegy átruházása és érvényesítése 77

9. A befektetési jegy 78

9.1. A befektetési alap 78

9.2. A befektetési jegy 79

10. A szövetkezeti üzletrész 81

11. A részvény 82

11.1. A részvényutalvány és az ideiglenes részvény 84

1 1.2. A részvény átruházása f 85

1 1.3. A részvények fajtái 86

Az elsőbbségi részvény 86

A dolgozói részvény 88

A kamatozó részvény 89

1 1.4. A részvény névértéke 89

1 1.5. A részvény kibocsátása 90

Ellenőrző kérdések 91

1. sz. melléklet: A különböző részvényfajták jellemzői 93

2. sz. melléklet: Értékpapírok alapjellemzői 94

IV. A piac szabályozása: az Értékpapírtörvény 98

1. Áz Értékpapírtörvény hatálya 98

2. Az Állami Értékpapír- és Tőzsdefelügyelet 99

3. Az értékpapírok nyilvános forgalombahozatala 100

3.1. A tájékoztató (ismertető) 100

3.2. A tájékoztató jóváhagyása 107

3.3. A jegyzés 108

3.4. Az információszolgáltatási kötelezettség 110

4. Az értékpapír-forgalmazók és tevékenységük felügyelete 112

4.1. Az értékpapír-forgalmazókra vonatkozó engedélyezési eljárás. 114

4.2. Az értékpapír-forgalmazási tevékenység 114

5. A nemzetközi értékpapír-forgalom felügyelete 117

6. A bennfentes kereskedelem 117

7. Az egyes értékpapírok előállításának és kezelésének felügyelete 118

8. A befektetési alapok felügyelete 120

9. A tőzsde működésével kapcsolatos felügyeleti feladatok 122

9.1. Az értékpapírtőzsde 122

9.2. Az árutőzsde 123

9.3. Az értékpapírtőzsdével kapcsolatos feladatok 124

9.4. Az árutőzsdével kapcsolatos feladatok 125

9.5. Felügyeleti intézkedések és szankciók 126

9.6. A befektetési alapkezeléssel kapcsolatban a Felügyelet

által alkalmazható intézkedések és szankciók 127

9.7. Az árutőzsdei tevékenységgel kapcsolatban alkalmazható

felügyeleti szankciók 128

9.8. Az elszámolóházzal kapcsolatos felügyeleti tevékenység 129

Ellenőrző kérdések 130

MÁSODIK RÉSZ: TŐZSDEI SZABÁLYZATOK

I. A Budapesti Értékpapírtőzsde státusza 135

1. A Budapesti Értékpapírtőzsde megalakulása 135

1.1. Előzmények 135

1.2. A Budapesti Értékpapírtőzsde magalakulása, önszabályozó jellege 135

2. A Budapesti Értékpapírtőzsde szervezete 136

2.1. A közgyűlés 136

2.2. A tőzsdetanács 138

2.3. A tőzsdetitkárság 138

2.4. Az etikai bizottság 138

2.5. A felügyelő bizottság 139

2.6. A választottbíróság 139

2.7. A szakmai bizottságok 140

Ellenőrző kérdések 141

II. Tőzsdetagság 143

1. Külföldi tapasztalatok 143

2. A magyar jogi szabályozás 143

3. Tagfelvétel 144

3.1. A tagfelvétel feltételei 144

3.2. Kifüggesztés 144

3.3. A tagfelvételi kérelem elbírálása 145

4. Tőzsdetagi jogok és kötelezettségek 145

4.1. A tőzsdetag jogai 45

4.2. A tőzsdetag kötelezettségei 146

Rendszeres tájékoztatás 146

Rendkívüli tájékoztatás 147

4.3. A Magyar Nemzeti Bank speciális helyzete 147

5. Szankciók és jogorvoslatuk 147

5.1. Szankciók , 147

A kereskedési jog felfüggesztése 148

A tőzsdetagság felfüggesztése 148

A tőzsdetag kizárása 148

5.2. Jogorvoslatok 149

6. A tőzsdetagság megszűnése 149

Ellenőrző kérdések 150

III. A tőzsdei bevezetés és forgalombantartás szabályai 152

1. Külföldi tapasztalatok 152

2. A tőzsdei bevezetés indokai 153

3. A tőzsdei bevezetés menete 154

3.1. Előzetes bevezetés 155

3.2. A bevezetést előkészítő tőzsdetag feladatai 155

4. BÉT kategória szabályok 155

4.1. Előtörténet 155

4.2. A tőzsdei részvénykategóriák szabályai 157

5. Bevezetési feltételek 158

5.1. Tájékoztató készítés 158

5.2. Ki dönt a bevezetésről? 158

6. A kibocsátók tájékoztatási kötelezettségei 159

6.1. Rendszeres tájékoztatás i 59

Gyorsjelentés 159

Éves beszámoló 160

6.2. Rendkívüli tájékoztatási kötelezettség 160

Tőzsdei részvénykibocsátók jegyzett és forgalmazott

kategória, tőzsdei kötvénykibocsátók (60

Befektetési alapok 161

7. Értékpapírok törlése az értékpapírlistáról 161

Ellenőrző kérdések ; 162

IV. Kereskedés 164

1. Kereskedési rendszerek 164

1.1. Folyamatos tőzsdei piacok 164

1.2. Időszakosan kötő rendszerek 164

Ajánlatok által vezérelt piac 164

Market makerek által irányított piac 164

2. A tőzsdei értékpapír ügyletek típusai 165

2.1. Azonnali adásvétel 165

2.2. Határidős adásvétel 165

2.3. Opciós ügylet 165

3. A tőzsdei kereskedés résztvevői 166

3.1. A tőzsdetag 166

3.2. Az üzletkötő 167

3.3. A segédüzletkötő 167

4. Ajánlati feltételek 167

5. A tőzsdei ajánlat és üzletkötés fajtái 168

5.1. Nyílt kikiáltásos ajánlat 169

5.2. Nyílt kikiáltásos üzletkötés 169

5.3. A nyilvános ajánlat 170

5.4. Üzletkötés nyilvános ajánlati könyvvel 171

5.5. Az automatikus kereskedés 172

5.6. Az automatikus ajánlat érvényességi ideje 173

5.7. Üzletkötés automatikus kötéspárosítással 173

6. Tőzsdei szünet 174

Ellenőrző kérdések 174

V. Elszámolás 176

1. Elszámolási módok 176

2. Az értékpapírok megjelenési formája 176

2.1. Dematerializáció 176

2.2. Immobilizáció 177

2.3. Fizikai megjelenítés 177

3. Az elszámolási ciklus hossza 177

4. Elszámolóházi formák 177

4.1. Nemzetközi elszámolóházak 178

CEDEL 178

EUROCLEAR rendszer 178

5. A BÉT azonnali ügyleteinek elszámolása 178

5.1. T napi üzletek 179

5.2. T napi multilaterális értékpapír nettósítás 179

5.3. A T napi ügyletek értékpapír oldali elszámolása 179

5.4. Kényszerintézkedések értékpapír nemteljesítés esetén 180

5.5. A T napi értékpapírügyletek pénzügyi elszámolása 181

T napi pénzügyi nettósítás 181

Kényszerintézkedések pénzügyi nemteljesítés esetén 181

A Tőzsdei Elszámolási Alap igénybevétele 181

A TEA kiszámítása 181

6. Biztosítékok 182

6.1. Azonnali ügyletek 182

6.2. Opciók 182

6.3. Határidős ügyletek 183

7. A kárpótlási jegyek elszámolása 183

8. Az elszámolás továbbfejlesztése 183

Ellenőrző kérdések 183

VI. Értéktári tevékenység 184

1. Beszállítás 185

2. Jóváírás 186

3. Értékpapírtárolás 186

4. Értékpapírszámlák 187

5. Osztalékfizetés 187

6. Értékpapír kiszállítás 187

Ellenőrző kérdések 187

HARMADIK RÉSZ: ÉRTÉKPAPÍRSZÁMTAN

I. Kamatszámítás 193

1. Jövőérték, jelenérték 193

2. Időarányos és kamatos kamatszámítás 195

3. Névleges kamatláb, effektív kamatláb, folytonos kamatláb 197

4. A hozamgörbe 201

5. Forward kamatlábak 202

Ellenőrző kérdések 205

II. A kockázat és az elvárt hozam 206

1. A részvények hozama 206

2. A részvények kockázata (varianciája) 207

3. A befektetők hozam-kockázat preferenciái 208

4. A részvényportfolió hozama és kockázata 211

5. A nem diverzifikálható kockázat mértéke 214

6. A részvények elvárt hozama és a CAPM 216

7. Az időbeni diverzifikáció 218

Ellenőrző kérdések 219

III. Cash-flow-k 221

1. Szabályos pénzáramlások 221

2. Kötvények pénzáramlása, szintetikus kötvények 223

3. Egyéb értékpapírok pénzáramlása 225

4. Projektek pénzáramlása 226

5. Folytonos pénzáramlás 227

Ellenőrző kérdések 228

IV. Árfolyam és hozam 229

1. Alternatíva költség, arbitrázs 229

2. Jelenérték (PV) és belső megtérülési ráta számítás 230

3. Befektetési döntések az NPV és a hozam (IRR) alapján 233

4. Ex post hozam 235

5. Adózás utáni hozam 235

6. A váltó árfolyama és hozama 236

7. Kamatláb és diszkontláb 237

8. Szabályos pénzáramlások árfolyama 238

9. A kötvények árfolyama és hozama 240

10. A részvények árfolyama 243

Ellenőrző kérdések 244

V. Az árfolyam kamatlábérzékenysége 249

1. Kötvény duration és volatilitás 249

2. Kötvény konvexitás 251

3. A részvényárfolyam kamatlábérzékenysége 254

Ellenőrző kérdések 254

VI. Kötvények és részvények árfolyamának időbeli alakulása 256

1. A kötvények nettó árfolyamának alakulása 256

2. A kötvények nettó és bruttó árfolyama 257

3. A részvény árfolyamalakulás binomiális modellje 259

4. A kockázatérzéketlen befektető 261

Ellenőrző kérdések 263

VII. Határidős árfolyamok 264

1. Azonnali devizaárfolyamok 264

1.1. A keresztárfolyam 264

1.2. A valutakosár 265

2. A határidős devizaárfolyamok, kamatparitás 267

3. Értékpapírok határidős árfolyama 270

4. A határidős árfolyam és a várható jövőbeli prompt árfolyam 273

5. Hozamgörbe elméletek 274

6. A hozamgörbe kiszámítása kötvényadatokból 276

Ellenőrző kérdések 277

VIII. Opciók árazása 280

1. Vételi és eladási opció 280

2. Az opciók értéke lejáratkor 282

3. Opciós algebra 284

4. A futures mint összetett opció 286

5. Paritások és arbitrázs az opciós piacokon 286

6. Összetett opciós pozíciók 288

7. A binomiális opcióértékelés 294

8. A Black-Scholes képlet 298

9. Delta, gamma, théta, vega, rho 304

10. Warrantok 305

11. Átváltható kötvények 305

Ellenőrző kérdések 309

NEGYEDIK RÉSZ: KÖZGAZDASÁGTAN

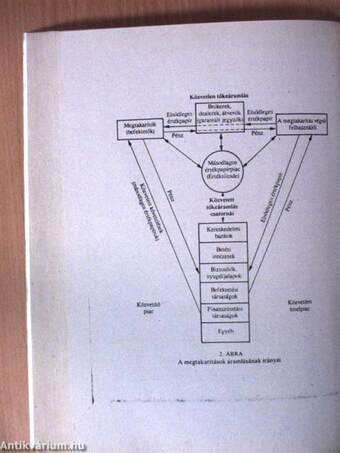

I. A pénzügyi közvetítő rendszer szerepe a gazdaságban 313

1. A makrogazdaság alapmodellje 313

2. Makrogazdasági összefüggések, az alapegyenlet 317

3. A tőkeáramlási mátrix 320

4. Mikrogazdasági megközelítés 323

5. Piacvezérelt tőkeáramlási csatornák 325

6. A pénzügyi közvetítő rendszer elemei 328

6.1. Pénzügyi eszközök 328

6.2. Közvetítő intézmények 329

6.3. A pénzügyi piacok 332

7. A külföldi tőkepiacok tendenciái -335

Ellenőrző kérdések 338

1. sz. melléklet: Hazai adatok 340

2. sz. melléklet: Tőkeáramlási mátrix példa 341

II. Gazdaságpolitikai alapvetés 344

1. A pénz 344

1.1. A pénz funkciói és tulajdonságai 344

1.2. A modern pénz 345

2. A bankrendszer 347

2.1. Pénzteremtés a bankrendszerben 347

2.2. A kétszintű bankrendszer 349

3 A gazdaságpolitika elemei 350

3.1. A költségvetési (fiskális) politika 351

3.2. A monetáris politika 353

3.3. A gazdaságpolitika Hatásossága 356

Ellenőrző kérdések 357

III. Értékpapírok 359

1. Az értékpapírok rövid története 359

2. Az értékpapírok csoportosítása 360

3. Hitelviszonyt megtestesítő értékpapírok 362

3.1. A kötvény 364

3.2. Kötvénytípusok 364

3.3. Állampapírok 366

3.4. Pénzintézeti papírok 368

4. Részesedést biztosító értékpapírok 368

4.1. Részvények 368

4.2. A részvények és kötvények összehasonlítása 369

4.3. Befektetési jegyek 370

5. Speciális értékpapírok 371

6. Az értékpapírok kockázata 372

7. Értékpapírok innovációja 374

Ellenőrző kérdések 374

IV. Értékpapírpiacok 376

1. A pénzügyi piacok csoportosítása 376

2. Az értékpapírpiacok szereplői 377

3. Elsődleges kibocsátások 377

4. Az értékpapírok másodlagos piaca 382

5. A tőzsde 382

5.1. A tőzsdék jellemzői 382

Központi piac 382

Információs központ 383

Önszabályozó szervezet 383

A Budapesti Értéktőzsde 384

Tőzsdetípusok 384

5.2. Az értékpapírtőzsdék 385

6. Tőzsdei megbízások 388

6.1. Prompt megbízások 389

6.2. Határidős megbízások 391

7. Piaci jelzőszámok, indexek 391

8. A magyar értékpapírpiacok rövid kronológiája 393

Ellenőrző kérdések 394

1. sz. melléklet: A Budapesti Értéktőzsde összefoglaló adatai és mutatói .396

V. Vállalatok pénzügyi elemzésének alapjai 398

1. Számviteli alapfogalmak 398

1.1. Az eszközök 399

1.2. Eszközértékelési módszerek 400

Üzleti vagy cégérték (goodwill) 400

Tárgyi eszközök 400

Vásárolt készletek 401

Saját termelésű készletek 405

1.2. A források 405

2. A leltár és a mérleg 406

2.1. A gazdasági események alaptípusai 407

3. Az eredménykimutatás 409

4. A cash-flow kimutatás 412

5. A részvénytársaságok pénzügyi beszámolóiból számítható pénzügyi mutatók tartalma és elemzése 415

5.1. Jövedelmezőségi mutatók 416

Eszközarányos nyereség 417

Saját tőke-arányos nyereség 418

Egy részvényre jutó eredmény 419

Osztalékfizetési ráta 420

Árbevétel-arányos nyereség 420

Fedezeti mutató 421

5.2. Hatékonysági mutatók 422

Készletek forgási sebessége 422

Átlagos beszedési idő 423

Szállítók forgási sebessége 424

Szállítók átlagos forgási ideje 424

A forgótőke forgási sebessége 425

Egy főre jutó árbevétel 426

5.3. Tőkeáttételi mutatók 426

Sajáttőke-arány 427

Idegentőke-saját tőke arány 427

Kamatfedezettségi mutató 428

5.4. Likviditási mutatók 429

Likviditási ráta 429

Likviditási gyorsráta 430

Pénzeszközarány 430

Időtartam mutató 431

5.5. Piaci mutatók 431

Árfolyam/nyereség arány 431

Osztalékhozam 432

5.6. A mutatók összehasonlítása az egyes vállalatok között, az

ágazati átlagokhoz képest és nemzetközi viszonylatban 432

6. Részvényárfolyamok fundamentális elemzése 433

6.1. A hatékony tőkepiacok elmélete 434

6.2. Az elemzés három lépcsője 435

A gazdaság egészének vizsgálata 435

Ágazati elemzés 437

Az értékpapírok belső értéke 437

6.3. A fundamentális elemzés menete 438

Ellenőrző kérdések 439

ÖTÖDIK RÉSZ: MINTA VIZSGASOR 441

Megvásárolható példányok

Nincs megvásárolható példány

A könyv összes megrendelhető példánya elfogyott. Ha kívánja, előjegyezheti a könyvet, és amint a könyv egy újabb példánya elérhető lesz, értesítjük.