1.062.859

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

VISSZA

A TETEJÉRE

JAVASLATOKÉszre-

vételek

A nemzetközi banküzemtan és banktechnika főbb kérdései

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Előszó

Az alábbi tananyag a szerzőnek nemzetközi bankügyekkel foglalkozó bankszolgálatban eltöltött közel egy évtizedes tapasztalataira alapozódik. Azoknak a hallgatóknak szolgálhat hasznos segítségül,... TovábbElőszó

Az alábbi tananyag a szerzőnek nemzetközi bankügyekkel foglalkozó bankszolgálatban eltöltött közel egy évtizedes tapasztalataira alapozódik. Azoknak a hallgatóknak szolgálhat hasznos segítségül, akik már elsajátították a politikai gazdaságtan kategóriarendszerét, áttekintették a pénzelmélet, valamint a pénzforgalom és hitel legfontosabb kérdéseit és bizonyos tájékozottsággal rendelkeznek a pénzügyi szervezetek területén is. Az anyag több tekintetben sem tekinthető teljeskörűnek:- Nemzetközi bankügyletekkel többfajta bankintézmény foglalkozik, kezdve azoktól a bankoktól, amelyek a nemzetközi bankműveletek teljes skáláját is végzik, egészen a csak bizonyos típusú nemzetközi bankműveletekre specializálódott bankokig. A tipikus nemzetközi bank tehát főként elméletben ragadható meg; a gyakorlatban ritkán találkozhatunk a tárgy szempontjából tipikusnak tekinthető nemzetközi bankkal.

- Maguk a bankműveletek sem mindig határolhatók le élesen nemzetközi és belföldi üzletekre. Az, hogy a szerző bizonyos bel- és külföldi viszonylatban egyaránt végzett műveletek közül mit Is tekint nemzetközi bankműveletnek nem nélkülözheti a szerző bizonyos mértékű szubjektivizmusát.

- Tekintettel keli lenni arra a tényre is, hogy bizonyos, a nemzetközi banküzemtannal és technikával kapcsolatba hozható témák más pénzügyi tárgyakban már bőségesen tárgyalásra kerültek, ezért ezeket a témákat e tananyag Igyekszik elkerülni.

A fenti szempontokat figyelembe véve a tananyagnak nem a "Nemzetközi banküzemtan és banktechnika" címet adtam, hanem csak annak főbb kérdéseiként kezelem, teret hagyva a jövőbeni bővítés és kiegészítés lehetőségének és remélem, hogy mostani formájában is, az előadásokkal kiegészítve, a tárgy tanulmányozói részére hasznos segédeszközként fog szolgálni. Vissza

Tartalom

ELŐSZÓ 3I. FEJEZET: BANKSZÁMLÁK, MINT a NEMZETKÖZI BANK MŰVELETEINEK HORDOZÓI 5

I. A devizaszámlák rendszere 5

1. A loro számlák 5

2. A nostro számlák 6

A számlakivonatok egyeztetése 7

A fizetési megbízások eljuttatása a számlavezető bankhoz 7

3. Kapcsolat a loro és a nostro számlák között 9

4. A számlanyitás általános feltételei 9

5. A loro és a nostro körben alkalmazott nem diszponibilis számlák 10

6. A bankszámlák vezetésének technikai lehetőségei 11

II. FEJEZET: A NEMZETKÖZI DEVIZAPIACI MŰVELETEK 13

I. Devizák és valuták 13

1. Az árfolyamok 13

Az árfolyamok jegyzése 14

A devizapont, vagy árfolyampont 15

2. Az érték fogalma 15

Devizapiaci műveletek 16

3. Kassza-műveletek 16

Nyereség és veszteség a kassza-üzletekben 18

4. Egyenes és a kereszt árfolyamok 20

5. Határidős devizapiaci műveletek 21

A kassza és a határidős árfolyamok eltérésének mértéke 24

A határidős jegyzések technikája 25

Mozgások a devizaszámlákon a határidős kötésekkel kapcsolatban 27

Határidős jegyzések keresztárfolyamok esetében 27

Teljesen piacszerű kassza és határidős jegyzések 30

6. Devizapiaci üzletek és az üzleti kockázat 32

II. Műveletek arannyal 34

1. Az árképzés 35

2. Forgalmi meghatározások 35

A "good delivery London" fogalma 35

A loco fogalma 35

3. Aranyszámlák vezetése 36

III. Bankjegyek adásvétele 37

A jegyzés 37

A kereslet-kínálat hatása 38

A címletkérdés 39

Szállítás 39

Az ellenérték térítése 39

III. FEJEZET: OKMÁNYOK A NEMZETKÖZI FIZETÉSI FORGALOMBAN 40

I. Az okmányokról általában 40

II. A fizetési okmányok 40

1. A váltó 41

A váltó fajtál 41

A váltóval kapcsolatos egyes lényeges fogalmak 41

A váltóképesség fogalma 42

A kibocsátó 42

Az intézményezett 42

A rendelvényes 42

A forgatmányos 42

A váltó lényeges kellékei 42

A váltóforgalommal kapcsolatos műveletek 42-45

A kibocsátás 45

Az elfogadás 45

A váltó forgatása 46

Váltókezesség 47

Együttaláírás 47

A váltóból adódó követelés érvényesítése 48

A váltóval kapcsolatos visszkereset 48-49

A váltókövetelés megszűnése 50

A váltó felhasználási lehetőségei 50

Váltóküldés a szállítást igazoló okmányok mellett 50

Bankelfogadvány 51

A váltók leszámítolása, viszontleszámítolás 51

2. A csekk 51

A csekkel történő fizetés mechanizmusa 52-53

A csekkforgalomban szereplő személyek jogai és kötelezettségei 53

Elszámoló csekk 55

Keresztezett csekk 55

A csekk beváltása 55

A csekkel kapcsolatos keresetek 56

A csekk felhasználása a nemzetközi kereskedelem területén 56

Okmányos csekk 57

A csekk-inkasszó 57

Csekk- kezesség 57

Utazási csekk 58

III. A kereskedelmi okmányok 58

1. Szállítási okmányok 58

Tengeri szállítás 59

A szárazföldi szállítás okmányai 60

2. A számla 62

A biztosítási kötvény 63

Minőségi igazolások 63

3. Származási bizonyítvány 64

4. Áruleírások 64

5. Egyéb okmányok 65

IV. FEJEZET: FIZETÉSI MÓDOK A NEMZETKÖZI FIZETÉSI FORGALOMBAN 66

I. A nemzetközi fizetési forgalomról általában 66

II. Sima átutalások 67

III. Beszedvény (inkasszó) . 68

IV. Okmányos akkreditív (okmányos meghitelezés), mint nemzetközi fizetési mód 71

1. Bevezetés 71

Történelmi előzmények, amelyek az akkreditíves fizetési mód kialakulásához vezettek 71

A felek közötti bizalom megteremtése a bank bekapcsolásával 71

2. Az akkreditívek nyitásával és igénybevételével kapcsolatos egyes kérdések 79

Elengedhetetlen kellékek 80

Az akkreditív okmányok vizsgálata a bankban 82

A számla vizsgálata 83

A fuvarokmányok vizsgálatakor felmerülő problémák 84

A biztosítási okmányok vizsgálata 87

A minőségi igazolások vizsgálata 88

Egyéb, az okmányvizsgálat során felmerülő szempontok 88

V. FEJEZET: A NEMZETKÖZI BANKHITELEK 90

I. A hitelek sajátosságai a nemzetközi gyakorlatban 90

1. A nemzetközi hitelek csoportosítása 91

A felhasználhatóság köre szerinti csoportosítás 91

Csoportosítás a hitelnyújtó szerint 92

Csoportosítás az újratermelési folyamattal való kapcsolat alapján 92

II. Bankhitelek a nemzetközi gyakorlatban 93

1. Rövidlejáratú bankhitelek 93

Az egynapos hitelek 94

Fix rövidlejáratú bankhitelek 94

A rövidlejáratú hitelek lebonyolítása 96

Ügynökök szerepe a rövidlejáratú hiteleknél 98

Bizonyos határidővel felmondható hitelek 100

Üzleti levelezés a rövidlejáratú hitelekkel kapcsolatban 101

III. Középlejáratú bankhitelek 102

1. Középlejáratú fix bázisú hitelek 102

2. Középlejáratú, változó bázisú hitelek 105

Az összeg megállapítása 105

A hitel devizája 105

3. A kamat 105

Referencia-bankok kijelölése a hitelszerződésekben 106

Kamatfizetés 106

A futamidő 107

A változó bázisú hitelek nagysága 107

IV. Konzorciális kölcsönök

1. A résztvevők 108

A manager 108

Az aláírók csoportja 108

2. A konzorcionális kölcsön előkészítése és lebonyolítása 108

3. A hitel igénybevétele (a lehívás) 110

A tranche-ok 110

A preavizó 111

A futamidő hossza 111

Kamatmegállapítás 111

4. Devizacsere 112

Az árfolyamok hatása a konzorcionális multi currency hitelekre 112

5. Költségek a konzorciális hitelekkel kapcsolatban 113

6. A hitel piacravitele 114

7. Cedálás, cesszio 114

8. A szerződésben alkalmazott jog 115

VI. FEJEZET: KEZESSÉGEK ES GARANCIÁK A NEMZETKÖZI BANKGYAKORLATBAN 116

I. Általában 116

1. Előzmények 116

2. A kezességek és a garanciák viszonya az alapügylethez 118

3. Jogviszonyok a kezességekkel és garanciákkal kapcsolatban 119

4. Lényeges eltérések a kezesség és a garancia között 121

5. A garancia elhatárolása más instrumentumoktól 122

6. A kezességek és a garanciák lejárata 125

II. A bankgaranciák és -kezességek gyakorlati alkalmazásai 126

1. Az importőrért az exportőr javára nyújtott bankkezességek és -garanciák 126

Vételárkezesség és vételárgarancia 126

Váltóbeváltásért nyújtott bankkezesség 128

Akkreditív nyitását ígérő garancia 129

Kompenzációs üzletekkel kapcsolatos kezességek és garanciák 130

Vételárral kapcsolatos keretgaranciák 131

Importbizományi raktárállomány fedezetére adott bankkezességek és garanciák 132

Aktív bérmunkaügylettel kapcsolatos garanciák 133

Transzfergarancia 134

2. Az exportőrért vállalt bankkezességek és -garanciák 134

Előleg-visszafizetési kezességek és garanciák 134

Felülszámlázásból eredő többletfizetési különbözetek visszafizetésére adott

bankgaranciák 136

Akkreditívek és kereskedelmi hitellevelek keretében jogfenntartással kifizetett összeg visszafizetéséért nyújtott bankgaranciák 137

Visszafizetési garancia a vételár vagy annak egy hányadára vonatkozó visszakövetelés esetén a jogvita eredményétől függően 137

Bánatpénzpótló garanciák 138

Kötbérfizetés biztosításának fedezetére szolgáló garanciák 139

Jó teljesítést ígérő garanciák 141

3. Vegyes bankkezességek és bankgaranciák 143

Áru kiszolgáltatása hajóraklevél hiányában 143

Folyamatos elszámolásokkal kapcsolatos fedezeti bankgaranciák 144

Vámgarancia 144

Fuvarozó vállalatért vállalt garancia 145

Függőben lévő jogviták kapcsán adható bankgaranciák esetei 145

4. A kezességekkel és garanciákkal kapcsolatos bankári teendők 146

A kötelezettségek vállalása 146

További bank bekapcsolása a bankgaranciákba és kezességekbe 148

A jogosult Igénybejelentése 148

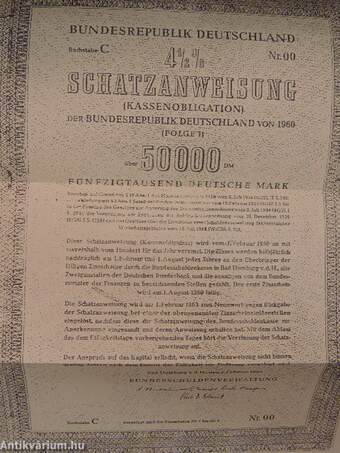

VII. FEJEZET: ÉRTÉKPAPÍROK ÉS MŰVELETEK ÉRTÉKPAPÍROKKAL 150

I. Az értékpapírok fogalmi meghatározása, az értékpapírok osztályozása 150

1. Osztályozás a papírban foglalt jog szerint 150

Követelést megtestesítő értékpapírok 150

Áruval kapcsolatos jogokat megtestesítő papírok 151

Tagságot megtestesítő papírok 151

Társtulajdonosi jogokat megtestesítő papírok 151

2. Osztályozás az átruházási lehetőség szerint 151

Birtokosra szóló papírok 152

Névre szőlő papírok 152

Rendeletre szóló papírok 152

3. Osztályozás a hozam szerint 152

4. Az értékpapír-forgalom kialakulása, történelmi visszatekintés 153

5. Az értékpapírok fizikai megjelenési formája 156

II. Fix kamatozású papírok (kötvények) 157

1. A kötelezettség megszűnése 157

A kötvények felmondása 157

A futamidő 158

A kötvény konvertálása 158

2. Elzálogosítás lehetősége 158

3. A kötvénykibocsátók fő típusai és a főbb kötvényformák 158

Az állami kölcsönkötvények 159

4. A kötvény, mint befektetési lehetőség, főbb befektető típusok 161

Alapítványok 162

Bankok 162

Magánosok 162

5. Árfolyam, névérték, hozam 163

Általában 163

Hozamgörbe és alkalmazása a kötvénypiaci befektetések rentabilitásának elemzésére 163

III. A részvények 165

1. Történelmi visszapillantás 165

2. Milyen jogokat testesítenek meg a részvények? 166

IV. Bankok szerepe az értékpapírok forgalmában 167

Árfolyamváltozás kihasználása 167

Likviditási szempontból eszközölt befektetések 169

VIII. FEJEZET: A DISZPONIBILITÁS BIZTOSÍTÁSA A NEMZETKÖZI BANKOKBAN I84

I. A fizetési esedékességek típusai és nyilvántartása 184

1. Típusok 184

2. A bankári műveletekkel kapcsolatos esedékességek nyilvántartása 135

3. Fizetési esedékességek és előre pontosan nem jelezhető fizetések 189

4. Fizetési esedékességek és a szükséges diszponibilitás szintje 189

A diszponibilitási szintek meghatározásának technikai lehetőségei 191

5. A szükséges számladiszponibilitás biztosítása 195

A számlánkénti diszponibilitási szint biztosítása 197

A szükséges diszponibilitási szint, folyószámlahitelek és a dlszponlbilis eszközök kamatozó befektetése 198

TARTALOMJEGYZÉK 201

Dr. Boros Imre

Dr. Boros Imre műveinek az Antikvarium.hu-n kapható vagy előjegyezhető listáját itt tekintheti meg: Dr. Boros Imre könyvek, művekMegvásárolható példányok

Nincs megvásárolható példány

A könyv összes megrendelhető példánya elfogyott. Ha kívánja, előjegyezheti a könyvet, és amint a könyv egy újabb példánya elérhető lesz, értesítjük.