1.117.562

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

Modern vállalati pénzügyek 1-2.

| Kiadó: | Panem Könyvkiadó Kft. |

|---|---|

| Kiadás helye: | Budapest |

| Kiadás éve: | |

| Kötés típusa: | Ragasztott papírkötés |

| Oldalszám: | 1.050 oldal |

| Sorozatcím: | |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 25 cm x 17 cm |

| ISBN: | 963-545-224-1 |

| Megjegyzés: | Néhány fekete-fehér ábrával. Átdolgozott, korszerűsített kiadás. |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Előszó

Alapművet tart kezében az olvasó. A világon rengeteg Corporate Finance, Principles of Corporate Finance és hasonló című könyv van forgalomban - kettő azonban különösen népszerű: a Brigham-Gapensky... TovábbElőszó

Alapművet tart kezében az olvasó. A világon rengeteg Corporate Finance, Principles of Corporate Finance és hasonló című könyv van forgalomban - kettő azonban különösen népszerű: a Brigham-Gapensky szerzőpáros könyvét a diákok kedvencének tartják, míg az olvasó kezében lévő Brealey-Myers-könyv a "professzorok kedvence" rangot vívta ki magának.Végül a kiadók - a McGraw-Hill és a Panem a Bankárképző támogatásával az utóbbi könyv kiadása mellett döntöttek, s ez került először magyar nyelven az olvasók kezébe a modern vállalati pénzügyek gazdag külföldi irodalmából. A Budapesti Közgazdaságtudományi Egyetem beindította MBA (Master of Business Administration) programját a London Business School (LBS) támogatásával, amelyen a pénzügyi blokk tananyagát éppen ez a könyv adja. Ez nem véletlen, hiszen a könyv egyik szerzője, Richard Brealey az LBS tanára, s ezt a könyvet használják az LBS MBA programján is. A szándékok összhangját tükrözi az is, hogy a Közgazdaságtudományi Egyetemen kialakult Modern vállalati pénzügyek című tárgy tankönyvéül is ez a könyv szolgál. A Bankárképző Vállalatfinanszírozás tanfolyamaihoz - amelyek a vállalatoknak, vállalkozásoknak nyújtandó hitelek bírálatával foglalkozó banktisztviselőknek, banki középvezetőknek kívánnak segítséget nyújtani napi munkájukhoz - elméleti háttérirodalmául ezt a könyvet választotta, amely összhangban van az egyetemi képzés és továbbképzés anyagával is. A kiadók szem előtt tartották, hogy minél hamarabb kialakuljon a különböző oktatási formákban - no és különböző életkorban - elsajátított pénzügyi ismeretek egységes szóhasználata. Ez a közös nyelv és hivatkozási alap hiányzik szakmai életünkből, hiszen az idetartozó ismereteket csak elszórtan, esetlegesen tanították a hazai felsőoktatási intézmények - ha tanították egyáltalán. Vissza

Fülszöveg

A könyv a vállalatértékelés témakörében a fejlett tőkepiaccal rendelkező országokban is élenjáró, igen széles körben hivatkozott munka. Olyan szemléletet közvetít, amelyet minden közgazdásznak és vezetőnek ismernie és követnie kell egy fejlett piacgazdaságú országban. A vállalati értékmaximálás szemlélete közvetlen kapcsolatot teremt a vállalat tulajdonosi értéke és a vállalat gazdasági teljesítménye között. Kimutatja, hogy a különböző vállalati területek teljesítményének szintetizált mérésére a vállalati érték alkalmas: ez az, amely képes szintetizálni például a vállalati termelékenységnek és a készletszintnek, a finanszírozási szerkezetnek, a marketingkampánynak stb. a különböző parciális mutatókban mérhető hatását. Ha nincs érték, illetve értékgyarapodás, hosszú távon nincs vállalat sem.A könyv másik vonulata a vállalatértékelés folyamatát foglalja össze, az elméleti háttér bemutatásával és gyakorlati megvalósításának problémáival együtt. A bemutatott módszer a diszkontált cash... Tovább

Fülszöveg

A könyv a vállalatértékelés témakörében a fejlett tőkepiaccal rendelkező országokban is élenjáró, igen széles körben hivatkozott munka. Olyan szemléletet közvetít, amelyet minden közgazdásznak és vezetőnek ismernie és követnie kell egy fejlett piacgazdaságú országban. A vállalati értékmaximálás szemlélete közvetlen kapcsolatot teremt a vállalat tulajdonosi értéke és a vállalat gazdasági teljesítménye között. Kimutatja, hogy a különböző vállalati területek teljesítményének szintetizált mérésére a vállalati érték alkalmas: ez az, amely képes szintetizálni például a vállalati termelékenységnek és a készletszintnek, a finanszírozási szerkezetnek, a marketingkampánynak stb. a különböző parciális mutatókban mérhető hatását. Ha nincs érték, illetve értékgyarapodás, hosszú távon nincs vállalat sem.A könyv másik vonulata a vállalatértékelés folyamatát foglalja össze, az elméleti háttér bemutatásával és gyakorlati megvalósításának problémáival együtt. A bemutatott módszer a diszkontált cash flow-n alapuló értékelés (DCF-módszer). A könyv részletesen végigviszi az értékelési folyamat egyes elemeit: az értékelés általános keretét, illetve az értékelési folyamat egyes lépéseit, majd részletes útmutatót adnak az értékelés egyes lépéseinek elvégzéséhez. Vissza

Tartalom

| I. kötet | |

| Előszó a magyar kiadáshoz | |

| Előszó | |

| Az érték | |

| Pénzügyek jelentősége | 3 |

| A pénzügyi vezető szerepe | 4 |

| Vállalkozási formák | 6 |

| Ki a pénzügyi vezető? | 8 |

| Miről szól a könyv? | 10 |

| Összefoglalás | 11 |

| Feladatok | 12 |

| A jelenérték és a tőke alternatívaköltsége | 13 |

| A jelenérték fogalma | 14 |

| A nettó jelenérték szabály alapjai | 19 |

| Egy alapvető eredmény | 26 |

| Összefoglalás | 30 |

| Ajánlott irodalom | 31 |

| Feladatok | 31 |

| Jelenérték-számítás | 33 |

| Hosszú lejáratú eszközök értékelése | 33 |

| Örökjáradák és annuitás | 37 |

| Kamatos kamat és jelenérték | 41 |

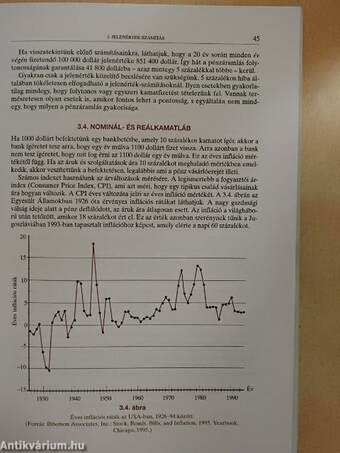

| Nominál- és reálkamatláb | 45 |

| Jelenérték-számítás alkalmazása a kötvények értékeléséhez | 47 |

| Összefoglalás | 49 |

| Ajánlott irodalom | 50 |

| Feladatok | 50 |

| Részvények jelenértéke | 53 |

| A részvénypiac | 54 |

| A részvények értékelése | 55 |

| A tőkésítési ráta egyszerű becslése | 59 |

| A részvényárfolyam és az egy részvényre jutó nyereség (EPS) kapcsolata | 64 |

| Vállalkozások értékelése a DCF-módszerrel | 71 |

| Összefoglalás | 77 |

| Ajánlott irodalom | 78 |

| Feladatok | 79 |

| Miért vezet a nettó jelenérték jobb befektetési döntésekhez, mint más kritériumok? | 81 |

| Kiindulópont | 81 |

| A nettó jelenérték mutató vetélytársai | 83 |

| A megtérülési idő | 84 |

| Könyv szerinti átlagos hozam | 86 |

| A belső megtérülési ráta (IRR) | 88 |

| Tőkeköltségvetési döntések az erőforrások korlátossága esetén | 98 |

| Összefoglalás | 104 |

| Függelék: A tőkeallokációs modell finomítása | 105 |

| Ajánlott irodalom | 107 |

| Feladatok | 108 |

| Beruházási döntések a nettó jelenérték szabály alapján | 111 |

| Mit diszkontáljunk? | 111 |

| Példa - az IM&C-projekt | 117 |

| Beruházási javaslatok kölcsönhatásai | 124 |

| Összefoglalás | 132 |

| Ajánlott irodalom | 133 |

| Feladatok | 133 |

| A kockázat | |

| Bevezetés a kockázat, a hozam és a tőke alternatívaköltségének fogalmába | 137 |

| A tőkepiac történetének 69 éve | 137 |

| A portfólió kockázatának mérése | 142 |

| A portfólió kockázatának számítása | 151 |

| Hogyan befolyásolják az egyes értékpapírok a portfólió kockázatát? | 154 |

| A diverzifikáció és az értékek összeadhatósága | 159 |

| Összefoglalása | 160 |

| Ajánlott irodalom | 160 |

| Feladatok | 161 |

| Kockázat és hozam | 165 |

| Harry Markowitz és a portfólióelmélet születése | 165 |

| A kockázat és hozam kapcsolata | 171 |

| A tőkepiaci árfolyamok modelljének (CAMP) érvényessége és szerepe | 175 |

| Alternatív elméletek | 181 |

| Összefoglalás | 186 |

| Ajánlott irodalom | 188 |

| Feladatok | 189 |

| Tőkeköltségvetés és kockázat | 193 |

| A béták mérése | 196 |

| Tőkeszerkezet és a vállalati tőkeköltség | 202 |

| Egy példa a tőkeköltség becslésére | 207 |

| A diszkontráta meghatározása, ha nincs béta-könyv | 209 |

| A kockázat és a diszkontrált pénzáramlások további vizsgálata | 214 |

| Összefoglalás | 219 |

| Függelék: A CAPM felhasználása a kockázatmentes egyenértékes kiszámításához | 220 |

| Ajánlott irodalom | 221 |

| Feladatok | 222 |

| Finanszírozási döntések és piaci hatékonyság | |

| Vállalatfinanszírozás és hat lecke piaci hatékonyságból | 225 |

| Mindig visszatérünk a nettó jelenértékhez (NPV) | 226 |

| Mi a hatékony piac? | 228 |

| Hat lecke piaci hatékonyságból | 241 |

| Összefoglalás | 251 |

| Ajánlott irodalom | 252 |

| Feladatok | 252 |

| A vállalatfinanszírozás áttekintése | 255 |

| Közönséges vagy törzsrészvények | 256 |

| A vállalatok idegen forrásainak áttekintése | 260 |

| A változatosság gyönyörködtet | 266 |

| A vállalkozások finanszírozásának módszerei | 268 |

| Vállalatok irányítása az Amerikai Egyesült Államokban, Németországban és Japánban | 275 |

| Összefoglalás | 282 |

| Ajánlott irodalom | 284 |

| Feladatok | 284 |

| Hogyan bocsátanak ki értékpapírt a vállalatok? | 287 |

| A vállalkozási tőke | 288 |

| Az első nyilvános részvénykibocsátás | 291 |

| Nyilvános társaságok részvénykibocsátása | 296 |

| Az aláírók szerepe | 304 |

| Zártkörű kibocsátás | 308 |

| Összefoglalás | 309 |

| A függelék: Elővételi jogok a jegyzésben: a régi részvényeseknek szóló kibocsátás | 311 |

| B függelék: A Marvin első kibocsátásának tájékoztatója | 315 |

| Ajánlott irodalom | 320 |

| Feladatok | 321 |

| Az osztalékpolitika és a tőkeszerkezet | |

| Vita az osztalékról | 325 |

| Hogyan fizetik az osztalékot? | 326 |

| Hogyan döntenek a vállalatok az osztalék mértékéről? | 329 |

| Az osztalékpolitikával kapcsolatos ellentmondások | 331 |

| A jobboldaliak | 336 |

| Az adók és a radikális baloldal | 339 |

| A középutasok | 344 |

| Összefoglalás | 347 |

| Ajánlott irodalom | 349 |

| Feladatok | 350 |

| A vállalati hitelfelvételi politika jelentősége | 353 |

| A tőkeáttétel hatása adómentes versenygazdaságban | 354 |

| Hogyan befolyásolja a tőkeáttétel a nyereséget? | 361 |

| A hagyományos álláspont | 365 |

| Összefoglalás | 373 |

| Függelék: MM és CAPM | 374 |

| Ajánlott irodalom | 375 |

| Feladatok | 375 |

| Mennyi hitelt vegyen fel a vállalat? | 379 |

| Vállalati adók | 380 |

| Vállalati és személyi jövedelemadók | 384 |

| A pénzügyi nehézségek költségei | 391 |

| A finanszírozás hierarchiaelmélete | 404 |

| Összefoglalás | 410 |

| Függelék: Csődeljárások | 412 |

| Ajánlott irodalom | 416 |

| Feladatok | 417 |

| A beruházási és finanszírozási döntések kölcsönhatásai | 421 |

| Az adózás utáni súlyozott átlagos tőkeköltség | 422 |

| Módosított jelenérték | 430 |

| Módosított diszkontráta és módosított jelenérték | 433 |

| A biztos, nominális pénzáramlások diszkontálása | 441 |

| Kérdezz-felelek | 446 |

| Összefoglalás | 449 |

| Ajánlott irodalom | 451 |

| Feladatok | 452 |

| A pénzügyi tervezés | |

| A pénzügyi teljesítmény értékelése | 457 |

| Pénzügyi mutatók | 457 |

| Múltbeli eredményadatok | 474 |

| A pénzügyi elemzés felhasználási területei | 477 |

| Összefoglalás | 480 |

| Ajánlott irodalom | 481 |

| Feladatok | 481 |

| A pénzügyi tervezés módszerei | 485 |

| Mi a pénzügyi tervezés? | 486 |

| A hatékony tervezés három követelménye | 489 |

| Pénzügyi tervezési modellek | 491 |

| Külső finanszírozás és növekedés | 498 |

| Összefoglalás | 501 |

| Függelék: A LONGER | 502 |

| Ajánlott irodalom | 509 |

| Feladatok | 510 |

| Rövid távú pénzügyi tervezés | 513 |

| A forgótőke összetevői | 514 |

| A rövid és hosszú távú finanszírozási döntések közötti kapcsolat | 516 |

| A pénz és a forgótőke változásának nyomon követése | 517 |

| Likviditási terv | 522 |

| Rövid távú finanszírozási terv | 526 |

| Összefoglalás | 532 |

| Ajánlott irodalom | 533 |

| Feladatok | 534 |

| Függelék: jelenérték-táblázatok | 537 |

| II. kötet | |

| Gyakorlati problémák a tőkeköltségvetés készítésében | |

| Bepillantás a tőkebefektetés fekete dobozába | 3 |

| Honnan származik a pozitív nettó jelenérték? | 33 |

| A tőkeköltségvetés elkészítésének megszervezése és az utólagos teljesítményértékelés | 53 |

| Opciók | |

| A vállalati források és az opciók értékelése | 79 |

| Az opciós árelmélet alkalmazásai | 109 |

| Opciós utalványok és átváltható kötvények | 135 |

| Hitellel történő finanszírozás | |

| Kockázatos hitelek értékelése | 159 |

| A hitellel történő finanszírozás különböző formái | 197 |

| A pénzügyi kockázat lefedezése | 225 |

| A lízing | 253 |

| Rövid lejáratú pénzügyi döntések | |

| Vállalati hitelnyújtás (kereskedelmi hitel) | 279 |

| Pénzgazdálkodás | 297 |

| Rövid lejáratú hitelnyújtás és kölcsönfelvétel | 319 |

| Fúziók, nemzetközi pénzügyek és nyugdíjalapok | |

| Vállalatfelvásárlás, vállalategyesülés, fúziók | 343 |

| Nemzetközi pénzügyi menedzsment | 387 |

| Munkáltatói nyugdíjak | 419 |

| Befejezés | |

| Következtetések: Amit tudunk és amit nem tudunk ma a pénzügyekről | 449 |

| Függelék: jelenérték-táblázatok | 461 |

| Feladatok megoldásai | 477 |

| Tárgymutató | 507 |

Megvásárolható példányok

Nincs megvásárolható példány

A könyv összes megrendelhető példánya elfogyott. Ha kívánja, előjegyezheti a könyvet, és amint a könyv egy újabb példánya elérhető lesz, értesítjük.