1.118.174

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

Befektetés-elmélet

| Kiadó: | Pécsi Tudományegyetem |

|---|---|

| Kiadás helye: | Pécs |

| Kiadás éve: | |

| Kötés típusa: | Fűzött kemény papírkötés |

| Oldalszám: | 665 oldal |

| Sorozatcím: | |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 24 cm x 17 cm |

| ISBN: | |

| Megjegyzés: | Fekete-fehér grafikonokkal. |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Előszó

A szerző az elmúlt évtizedben több olyan tankönyvet írt, amely részletesen tárgyalja a vállalati befektetések alapvető elméleti problémáit és gyakorlati kérdéseit. Az először 1991-ben megjelent... TovábbElőszó

A szerző az elmúlt évtizedben több olyan tankönyvet írt, amely részletesen tárgyalja a vállalati befektetések alapvető elméleti problémáit és gyakorlati kérdéseit. Az először 1991-ben megjelent "Vállalati tőkefinanszírozás" című munka az egyik első hazai tananyagként, a finanszírozási döntések alapjait tárgyalja. Az 1995-ben közreadott "Tőke-beruházási és finanszírozási döntések" című könyv a beruházási és finanszírozási döntések kettősségére épül, és több tekintetben mélyíti a vállalati finanszírozás alapismereteit. Az 1998-ban publikált "Tőkefinanszírozási számítások" című anyag a döntések megalapozásának módszertani implikációit mutatja be, hasonlóan a Katits Etelkával közösen írt "Tőkefinanszírozási példatár" címen, 1999-ben megjelent műhöz. VisszaTartalom

| Bevezetés | 15 |

| A befektetési elméleti fejlődése | 17 |

| A nettó jelenérték (NPV) | 19 |

| A kockázat és megtérülés átváltási kapcsolata | 20 |

| A hatékony tőkepiacok elmélete | 21 |

| Az ügynökelmélet | 21 |

| A portfólió elmélet | 22 |

| A tőkepiaci értékelési elmélet | 23 |

| A tőkestruktúra és osztalék irrelevencia tételek | 24 |

| Opció-értékelési elmélet | 25 |

| Az időpreferencia és a nettó jelenérték | 27 |

| Kétperiódusú időpreferencia-modell | 27 |

| Fogyasztási-beruházási lehetőségek | 29 |

| A közömbösségi görbe jelentése | 31 |

| Az egyéni preferenciák leírása | 37 |

| A fogyasztás és befektetés problémája | 40 |

| A fogyasztási és beruházási döntés megalapozása | 41 |

| Kölcsönadási és kölcsönvételi lehetőségek | 45 |

| A tulajdon és működtetés elválasztása | 48 |

| Tőkepiaci tökéletlenségek | 49 |

| A tőkepiaci tökéletlenségek hatásai | 51 |

| A fogyasztás-befektetés választás gyakorlati jelentősége | 53 |

| Az optimális beruházási döntés | 54 |

| A pénzpiaci egyenes | 55 |

| A beruházási és finanszírozási döntés elválasztása | 61 |

| Az induló erőforrásokkal nem rendelkező vállalkozó | 63 |

| A tőkeműködtetők által a tulajdonos nevében hozott befektetési döntések | 66 |

| Vállalatok és a piaci érték kritérium | 67 |

| A piaci érték maximalizálása megfelel a profit maximalizálásának | 69 |

| A beruházási és finanszírozási döntések következményei | 71 |

| A termelési és finanszírozási döntések elkülönítése | 72 |

| A menedzseri és tulajdonosi döntések elválasztása | 74 |

| Befektetési és finanszírozási döntések | 77 |

| Kockázat és bizonytalanság | 87 |

| Bizonyosság, kockázat és bizonytalanság: a döntéshozatal környezeti tényezői | 87 |

| A bizonytalanság melletti döntés kritériumai | 94 |

| A Wald-féle maximin kritérium | 95 |

| Hurwitz optimizmus kritériuma | 96 |

| Savage hátrány kritériuma | 97 |

| A Laplace-féle elégtelen ok kritérium | 99 |

| A kritériumok összehasonlítása | 99 |

| Összefoglalás és áttekintés | 100 |

| Időbeli kimenetek ismert valószínűségekkel | 103 |

| A várakozások elve | 104 |

| Várakozás-variancia | 106 |

| Aspirációs szint | 109 |

| Az eredmények összefoglalása | 110 |

| A pénzáram várható értéke és szórása | 110 |

| Várható nettó jelenérték | 114 |

| Számszerű illusztráció | 115 |

| Az E(NPV) korlátai | 117 |

| A normális eloszlás alkalmazása | 119 |

| Projekt értékelés a valószínűségre alapozva | 124 |

| Az NPV szórása | 128 |

| A kockázat mérése | 130 |

| Valószínűségi eloszlás | 130 |

| A normális eloszlású görbe alatti terület mérése | 134 |

| A szóródási koefficiens számítása | 135 |

| A kockázat mérése a szóródási koefficienssel | 136 |

| A kockázat mérése a teljes eloszlásra alapozva | 140 |

| A valószínűségi koncepció illusztrálása | 144 |

| Kumulált valószínűség | 149 |

| Valószínűségi eloszlás és kumulatív eloszlási függvény | 152 |

| Eloszlásmentes beruházási analízis | 155 |

| Hasznossági elmélet alapjai | 165 |

| Kockázat és hasznosság | 165 |

| Alternatív kockázati attitűdök | 169 |

| A várható érték-variancia szabály | 176 |

| A várható hasznosság analízisének története | 179 |

| Hasznossági elmélet és a bizonytalanság melletti választás | 181 |

| Mi a hasznosság? | 182 |

| A Neumann-Morgenstern hasznossági függvény konstruálása | 185 |

| A hasznossági elmélet alapjai | 187 |

| A hasznossági a megelégedettség mértéke | 192 |

| A hasznosság szerepe a befektetési változatok közüli választásban | 196 |

| A bizonytalanság és hasznossági elmélet kapcsolata | 202 |

| A hasznossági függvények közgazdasági tulajdonságai | 204 |

| A hasznosság matematikai analízise | 214 |

| Marginális hasznosság | 214 |

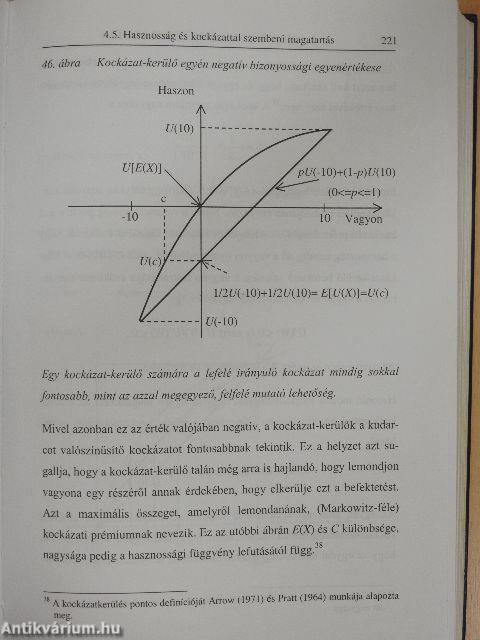

| Hasznosság és kockázattal szembeni magatartás | 216 |

| Kockázati prémium és a kockázat-kerülés mértékei | 220 |

| A várható hasznosság modellje | 225 |

| A befektetői magatartás axiómái | 225 |

| A hasznossági függvény felépítése | 226 |

| A hasznossági függvény alakja | 230 |

| Kockázat beruházások közüli választás | 233 |

| A vagyon hasznossága | 236 |

| A vagyon-hasznossági és a megtérülési függvény ekvivalenciája | 239 |

| Várható hasznosság és beruházási döntéshozatal | 240 |

| Számszerű a beruházások közüli választásra | 241 |

| Várható hasznosság és várható nettó jelenérték | 248 |

| A hasznossági függvény származtatása | 251 |

| Példa a hasznossági függvény származtatására | 254 |

| Az alternatív tevékenységek addicionális jellegéről | 256 |

| A portfólió elmélet alapjai | 259 |

| A befektetések hozamának mérése - az egyedi befektetés esete | 259 |

| Pénzbeli megtérülés | 259 |

| Százalékos megtérülés | 261 |

| Átlagos megtérülés | 262 |

| A portfólió várható megtérülésének és kockázatának számítása | 263 |

| A portfólió várható megtérülése | 264 |

| Fedezetlen eladás | 265 |

| A portfólió szelekció alapjai | 267 |

| Markowitz hozzájárulása a portfólió elmélethez | 270 |

| Markowitz várható érték-variancia formulája | 271 |

| Két-értékpapíros példa portfólió kockázat számításához | 279 |

| Hatékony portfóliók grafikus (geometriai) analízise | 282 |

| A portfólió kockázata | 288 |

| A portfólió kockázat mérése: a két komponens esete | 289 |

| A minimális varianciát biztosító eszközbe történő beruházás elégséges feltételei | 292 |

| A két értékpapírból álló portfólió optimális súlyarányainak meghatározása | 296 |

| A portfólió képzés elvei | 300 |

| A hatékony portfóliók locus-a | 305 |

| A hatékony határvonal származtatása | 311 |

| A hatékony határvonal tulajdonságai | 318 |

| A kombinációs vonal | 324 |

| A portfólió diverzifikáció alapjai | 328 |

| Többelemű portfólió varianciája és szórása | 328 |

| Fokozottan diverzifikált portfólió kockázata | 335 |

| A befektetések szisztematikus és nem szisztematkus kockázata | 339 |

| Portfoliók és tényező modellek | 344 |

| A béta tényező nagysága és előjele | 348 |

| A piaci portfólió | 355 |

| A portfólió birtoklás változásának marginális hatása | 355 |

| A piaci egyensúlyi portfólió meghatározása | 358 |

| A portfólió választás elmélete és a tőkepiaci viselkedés | 364 |

| A tőkepiaci értékelés egyensúlyi modelljei | 367 |

| A portfólió-elmélet és a CAMP modell implikációi | 369 |

| Még egyszer a diverzifikáció hatásáról | 369 |

| Kapcsolat a korreláció és a várható megtérülési ráta között | 376 |

| Értékpapír-kockázat versus portfólió-kockázat | 377 |

| A CAPM modell alapvető feltevései | 382 |

| Átváltás kockázat és megtérülés között | 383 |

| Portfólió béták | 385 |

| A tőkeköltség dinamikája | 385 |

| Kockázat, megtérülés és egyensúly | 387 |

| Egyensúly a Sharpe modellben | 388 |

| A kockázat és megtérülés közötti összefüggés | 393 |

| A kockázat és megtérülés közötti kapcsolat a piaci modellben | 398 |

| Az egytényezős modellek áttekintése | 404 |

| Az egytényezős modell alkalmazása | 412 |

| A modell alkalmazása portfólió-analízis céljára | 414 |

| A lineáris modellek alkalmazása | 419 |

| A tőkepiaci egyensúlyi értékelés modellje: a szintézis | 423 |

| A Sharpe-Lintner-Mossin modell | 424 |

| A CAPM modell származtatása | 431 |

| Kiterjesztett CAPM modellek | 436 |

| A CAPM modell kritikája | 448 |

| A CAPM és a piaci modell összehasonlítása | 453 |

| CAPM és portfólió gazdálkodás | 457 |

| Áttétel és a vállalati részvénytőke béta értéke | 459 |

| A CAPM modell és a Modigliani-Miller tételek | 459 |

| Áttételes és áttétel nélküli béták | 462 |

| A CAPM gyakorlati implikációi | 466 |

| A CAPM és a projekt-értékelés | 468 |

| A CAPM alkalmazása diverzifikációs projekt diszkontrátájának előállítására | 469 |

| A karakter egyenes | 474 |

| A piaci megtérülés: a karakter egyenes független változója | 478 |

| Eszköz megtérülés: a karakter egyenes függő változója | 479 |

| A karakter egyenes a legjobb illeszkedést mutató grafikon | 480 |

| A kockázat felbontása | 484 |

| Az értékpapír várható megtérülés egyensúlyi elmélete | 485 |

| Az alfa értékek szerepe | 486 |

| A karakter egyenes kiterjesztése | 490 |

| Arbitrázs értékelési elmélet | 494 |

| Tényező-portfoliók képzése | 495 |

| A tényező portfoliók várható megtérülése | 498 |

| Értékpapírok várható megtérülése | 501 |

| Az APT és CAPM modell szintézise | 505 |

| A többtényezős CAPM | 512 |

| A CAPM és APT modell összehasonlítása | 514 |

| Tőkestruktúra és tőkeköltség | 519 |

| A tőkeköltség fogalma és szerepe | 519 |

| A tőkeköltség koncepció értelme | 521 |

| A beruházási alapok forrásai és költségei | 521 |

| A részvénytőke költsége | 522 |

| A kölcsöntőke költsége | 525 |

| A vállalati tőkestruktúra | 526 |

| A tőkeköltség és az optimális tőkestruktúra hagyományos megközelítése | 527 |

| Modigliani és Miller elmélete | 531 |

| A tőkestruktúra ügynökelmélete | 539 |

| A CAPM alkalmazása a vállalati tőkeköltség becslésében | 542 |

| A piaci paraméterek becslése | 542 |

| Az üzleti és finanszírozási kockázat mérése | 543 |

| A megkövetelt megtérülési ráta meghatározása az SML egyenlet segítségével | 545 |

| A CAPM modell és a portfólió-elv alkalmazása a tőkeberuházási döntésekben | 553 |

| A portfólió-elv alkalmazása a beruházási projektek kockázati analízisében | 554 |

| A Hillier modell számítási eljárása | 554 |

| A CAPM modell alkalmazása a tőke-költségvetési számításban | 562 |

| Az egyensúlytalanság értelmezése | 565 |

| Az értékelési konfliktus | 569 |

| Piaci kockázat-megtérülés függvény | 572 |

| A bizonyossági egyenértékes fogalma és szerepe | 574 |

| A bizonyossági egyenértékes számítása | 577 |

| A kockázati korrekció változatai | 580 |

| Kockázattal korrigált kamatráta versus bizonyossági egyenértékes módszer | 584 |

| A CAPM modell szerepe a kockázati korrekcióban | 588 |

| A tőkekiadások opció komponensének értékelése | 599 |

| Irodalomjegyzék | 609 |

| Rövidítés-jegyzék | 625 |

Témakörök

Bélyácz Iván

Bélyácz Iván műveinek az Antikvarium.hu-n kapható vagy előjegyezhető listáját itt tekintheti meg: Bélyácz Iván könyvek, művekMegvásárolható példányok

Nincs megvásárolható példány

A könyv összes megrendelhető példánya elfogyott. Ha kívánja, előjegyezheti a könyvet, és amint a könyv egy újabb példánya elérhető lesz, értesítjük.