1.076.523

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

VISSZA

A TETEJÉRE

JAVASLATOKÉszre-

vételek

Banktani ismeretek I-II.

| Kiadó: | Pénzügyi és Számviteli Főiskola |

|---|---|

| Kiadás helye: | Budapest |

| Kiadás éve: | |

| Kötés típusa: | Ragasztott papírkötés |

| Oldalszám: | 752 oldal |

| Sorozatcím: | |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 29 cm x 21 cm |

| ISBN: | |

| Megjegyzés: | Fekete-fehér ábrákkal illusztrálva. |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Előszó

A Pénzügyi és Számviteli Főiskolán megjelent első szintetizáló jellegű „Banktani ismeretek" tankönyv a nappali, az esti és a levelező hallgatók számára készült.A szakkönyv abszolút korszerű... Tovább

Előszó

A Pénzügyi és Számviteli Főiskolán megjelent első szintetizáló jellegű „Banktani ismeretek" tankönyv a nappali, az esti és a levelező hallgatók számára készült.A szakkönyv abszolút korszerű ismereteket ad a bankári tevékenységről, így elsősorban - figyelemmel a legfrissebb jogszabályokra is - a tartósan jellemző, meghatározó, az általános bankári tevékenységre helyezi a hangsúlyt. Ennek keretében az aktuális banki gyakorlatból, illetve a nemzetközi gyakorlat által támasztott követelményekből kiindulva, a hosszútávú bankári tevékenység keretében is kezelhető ismeretanyagot sajátíthatnak el e témakör iránt érdeklődők.

A banktan a hazai fogalomhasználatban és a szakmai irodalomban még nem igen terjedt el; ezért a tankönyv címének megadásával is elsősorban azt kívántam kifejezni, hogy ebben a bankrendszer egészének a működését kell áttekinteni. Természetesen a tankönyv "terjedelmi" korlátaira is figyelemmel a tankönyvben „a bankra" és a „tanra" helyeztem a hangsúlyt, mert ezáltal lehet a teljes bankári tevékenységet megfelelően bemutatni.

A szakkönyv következésképpen a bankári tevékenységgel, a bankszervezettel, valamint a bankszervezettel összefüggő cselekvések és jelenségek törvényszerűségeivel foglalkozik.

A bankári tevékenység határozza meg a végzendő bankműveleteket és azok adekvát szervezeti kereteit. A bankszervezet, a bankári tevékenység és a bankműveletek meghatározott célokhoz igazodó rendjét és az állandóan visszatérő jellegét biztosító, illetve kiszolgáló intézmény, a bankrendszer pedig az adott országok bankszervezeteinek az összessége.

Nincs királyi út aki a banktan megírására vállalkozik; akik bankárrá akarnak válni, azoknak nagyon rögös és keskeny ösvényen kell végigjárniuk, hogy mélyebb ismeretekkel rendelkezzenek. Mindezek alapján a könyv tematikája és felépítése eltér az eddig megjelent szakmai könyvektől. Ezért elsősorban a naprakész tájékozottság mellett, a belföldi és a nemzetközi bankári tevékenység megismertetésével, e szakmával ismerkedő és később eljegyző hallgatóságot és az őket oktató tanárokat szeretném elősegíteni.

Őszinte tiszteletem azoknak a nagy szaktekintélyű szerzőknek, szakembereknek és kollégáknak, „az elődeimnek", hogy a műveikből átvett és felhasznált - sokszor szó szerint - részeket forrásként fel tudtam használni. Számos esetben a szakszerűség megkövetelte a szinte szó szerinti fogalommeghatározást és ez kizárta az egyéni értelmezést.

Köszönet a lektoromnak, dr. Ambrózy Gézának az áldozatos munkájáért, amellyel az előzetes bírálat során értékes észrevételeivel, szakmailag és pedagógiailag hasznos tanácsaival és nem utolsó sorban az alkotói tevékenységem feltételeinek biztosításával a munkámat elősegítette. Vissza

Tartalom

Bevezető 3I. RÉSZ A PÉNZÜGYI KÖZVETÍTÉS, A BANKRENDSZER ÉS A GAZDASÁG 13

Első fejezet A pénzügyi közvetítés és a gazdaság 14

1. A gazdasági élet szereplői 14

2. A pénzügyi rendszer szerepe a gazdaságban 16

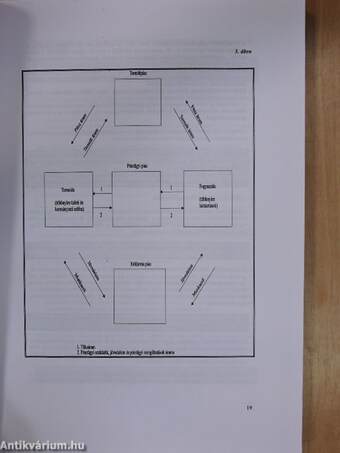

Második fejezet A pénzügyi rendszer, a pénzügyi piac, a gazdaság 17

1. A pénzügyi rendszer és a gazdasági rendszer allokációja 17

2. A pénzügyi piac és a pénzügyi rendszer 20

3. A pénzügyi piacok rendszerezése 22

3.1. A pénzpiac, a tőkepiac és a devizapiac 22

3.2. A nyílt piac és zárt piac 24

3.3. Az elsődleges és másodlagos piac 25

3.4. Az azonnali és határidős piac 26

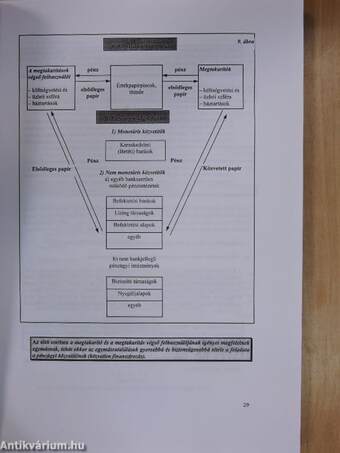

Harmadik fejezet A pénzügyi közvetítő intézmények 27

1. A pénzügyi közvetítők szerepe 27

2. Pénzügyi közvetítő intézmények 27

2.1. Közvetlen tőkeáramlást biztosító intézmények 28

2.2. Közvetett tőkeáramlást biztosító intézmények 30

II. RÉSZ A BANKRENDSZER, A BANKSZERVEZET KIALAKULÁSA ÉS A BANK FOGALMA 34

Negyedik fejezet Bankrendszer és bankszervezet 35

1. A bankok kialakulása 35

2. A bankügy történeti fejlődése 37

2.1. Az ókor 37

2.2. A középkor 38

2.3. Az újkor 39

2.4. A legújabb kor 40

2.5. Modern kor 40

3. A magyar bankügy történeti fejlődése Magyarországon 42

3.1. A kezdeti korszak (1849-ig) 42

3.2. A XIX. sz. közepétől az első világháborúig terjedő időszak (1849-1914) 43

3.3. A két világháború közötti időszak (1914-től - 1945-ig) 45

3.4. A pénzintézetek struktúrája az államosításig (1945-1948 között) 53

3.5. A bankügy államosításától 1986-ig terjedő időszak 55

3.6. A magyar bankrendszer 1987-es átalakítása és működése 57

3.7. A bankrendszer strukturális gyengeségei 63

Ötödik fejezet A bankrendszer fejlődésének irányai 71

1. A bankrendszer fejlődésének irányai 71

2. A klasszikus fejlődés 71

3. A porosz utas 71

4. Az ún. New Englandiek 72

5. Konvergencia elv 72

6. Univerzális bankelv 72

Hatodik fejezet A bank fogalma 74

1. A bank fogalma, funkciói 74

2. A bank fogalmának és a hitelintézeti tevékenységnek meghatározása Magyarországon 79

2.1. A bank fogalma 79

2.2. A hitelezési tevékenység 81

2.3. Hitelintézet és pénzügyi vállalkozás 85

2.4. A bankrendszer intézményi köre 86

III. RÉSZ A BANKRENDSZER-BANKSZERVEZET 88

Hetedik fejezet A bankrendszer lényege 89

1. A bankrendszer fogalma 89

1.1. Egyszintű bankrendszer 89

1.2. Kétszintű bankrendszer 89

2. A bankrendszer felépítése 90

Nyolcadik fejezet A bankrendszer első szintje: A Jegybank 91

1. A jegybank szerepe 91

2. A jegybanktörvény 91

3. A jegybank törvény hangsúlyozza a jegybanki önállóságának követelményét 91

Kilencedik fejezet A monetáris politika 93

1. Monetáris politika lényege 93

2. A monetáris politika fogalma 94

3. A monetáris politika hatása 95

4. A pénzügypolitika részterületei 95

5. A monetáris politika autonomitása 95

6. A monetáris politika-gazdaságpolitika összetevői 96

Tizedik fejezet A jegybanki monetáris szabályozás eszközrendszere 98

1. A monetáris eszköztár 98

2. A jegybank részvétele a gazdaságirányításban 99

3. A monetáris eszközrendszer csoportosítása és jellemzői 99

3.1. A monetáris politika direkt eszközei 100

3.1.1. A hitelplafonok (kontingensek) rendszerének alkalmazása 100

3.1.2. A kamatszabályozás alkalmazása 101

3.2. A monetáris politika indirekt eszközei 102

3.2.1. A kötelező tartalékráta 102

3.3. A monetáris bázis kínálati összetevőire ható eszközök 105

3.3.1. A rediszkontpolitika 106

3.3.2. A jegybanki refinanszírozás 107

3.3.3. A szabályozás alapvető formái 108

3.3.4. Nyíltpiaci műveletek 109

3.4. A jegybanki kamatpolitika 111

3.5. A pénzkínálatra ható egyéb eszközök 113

3.6. Az erkölcsi ráhatás (moral suasion) 113

3.7. A monetáris politika vezérlése: kötött szabályok avagy rugalmas döntések 113

3.7.1. Mennyiségi szabályok 114

3.7.2. Árjellegű szabályok 114

Tizenegyedik fejezet A jegybank feladatai 115

1. A jegybank alapvető feladatai 115

1.1. A jegybank mint az állam bankja 115

1.2. A jegybank a bankok bankja 116

1.2.1. Az adminisztratív kapcsolat 116

1.2.2. A monetáris jellegű kapcsolat 118

1.2.3. A monetáris jellegű jegybanki irányítás tendenciája 122

1.3. A nemzeti valuta belső és külső értékállandóságának védelme 123

1.3.1. A hitelviszonyok és a hitelnyújtás feltételeinek a meghatározása 123

1.3.2. A hazai valuta külső értékének alakítása (árfolyamának szabályozása) 126

1.3.3. Az árfolyamok jegyzése és közzététele 128

1.4. A jegybank mint a készpénzkibocsátás és pénzforgalom szabályozásának felelős szerve 140

1.4.1. A pénzkibocsátás és a pénztömeg szabályozása 140

1.4.2. A pénzkibocsátás 142

1.4.3. A pénztömeg szabályozása 143

1.5. A jegybank ellátja a központi deviza- és nemesfém-gazdálkodásból eredő feladatokat 147

1.5.1. Devizagazdálkodás 148

1.5.2. Devizaszámlák vezetése 152

Tizenkettedik fejezet A bankrendszer második szinte 155

1. Az üzleti bankok (pénzügyi intézmények) szabályozása 155

2. Az üzleti bankok szerepe és funkciói 155

2.1. Hitelintézeti-Pénzintézeti törvény 155

2.2. A Bankfelügyelet 156

3. Az üzleti bankok funkciói és tevékenysége 157

3.1. Az üzleti bankok típusai 157

3.2. Az üzleti bankok funkciói 157

4. A hitelintézetek és a pénzalapok 160

4.1. A szakosodás főbb irányai 161

4.1.1. A takarékbankok 161

4.1.2. Takarékpénztárak 161

4.1.3. A hitelszövetkezetek 163

4.1.4. Az építési pénzintézetek 163

4.1.5. Szakosított pénzintézetek (hitelintézet) 164

4.1.6. A földhitelintézetek 164

4.1.7. A zálog üzletág 164

4.1.8. A jelzálogbank (jelzáloghitel-intézet) 165

4.1.9. A faktorház 165

4.1.10. A portfolió- vagy vagyonkezelő pénzintézet 165

4.1.11. Külföldi és vegyes tulajdonú bankok 165

4.2. A pénzintézetek (hitelintézetek) közös alapítású intézményei 166

4.2.1. A gíróbank, klíringház, illetve gíróközpont 166

4.2.2. A gíró-bankkártyaközpontok 167

4.2.3. Hitel- és betétvédelmi alap 167

Tizenharmadik fejezet A magyar bankrendszer 168

1. A bankügy állami és jogi szabályozása 168

1.1. A bankjog lényege 168

1.2. A bank jogforrásai 168

1.3. A hitelintézetek működésére ható általános szabályok 169

1.3.1. A Polgári Törvénykönyv (Ptk.) 169

1.3.2. A gazdasági társaságokról szóló 1988. évi VI. törvény 172

1.3.3. A cégbírósági eljárásra vonatkozó előírások 173

1.4. A hitelintézetek működésére ható speciális szabályok 174

2. A bankok állami szabályozása 177

2.1. Banki politika 177

2.2. A bankok közreműködése 178

2.3. Banki büntetőpolitika 179

2.4. Pénzügypolitika 180

3. A bankügy önszabályozása 181

3.1. A bankügy önszabályozásáról általában 181

3.2. Magyar Bankszövetség 181

4. A Bankfelügyelet rendszere 182

4.1. A pénzügyi intézmények tevékenységének felügyelete 182

4.2. A bankfelügyeleti rendszer nemzetközi jellemzői 184

4.3. A magyar Bankfelügyelet 185

4.3.1. A Felügyelet jogállása 185

4.3.2. A Felügyelet főbb feladatai í 86

4.3.3. A Felügyelet ellátásának eszközei, intézkedési jogköre 186

5. A betétbiztosítás 191

5.1. Történelmi előzmények 191

5.2. Modem betétbiztosítás 192

5.3. A magyar betétbiztosítási rendszer 193

5.3.1. Betétbiztosítás és intézményei 193

5.3.2. Az OBA jogállása és szervezete 194

5.3.3. Az OBA feladata 196

5.3.4. Az OBA által biztosított betétek 196

5.3.5. Az OBA által fizetett kártalanítás 197

5.3.6. Kifizetés az Alapból 199

5.3.7. Alap forrásai, a hitelintézetek díjfizetése 200

5.3.8. Intézkedések, szankciók szükséghelyzetben 202

6. Önkéntes betét- és intézménybiztosítás 203

Tizenegyedik fejezet A pénzügyi intézmények formái, alapításuk, működésük feltételei 205

1. A Magyar Nemzeti Bank 205

1.1. A Magyar Nemzeti Bank (MNB) alapítása 205

1.2. Az MNB jogállása és szervezete 206

1.3. Az MNB legfőbb szervei 206

1.4. Kapcsolattartás az állami szervekkel 208

1.5. Az MNB kapcsolata az államháztartással 209

1.6. Az MNB feladatai 209

1.7. A monetáris politika eszközei

2. A pénzügyi intézmények alapításának és tevékenységének engedélyezése 210

2.1. Alapítási engedély 210

2.2. A tevékenységi engedély 211

3. A pénzügyi intézmények formái 212

3.1. Hitelintézetek 212

3.2. Szakosított hitelintézet 214

3.2.1. Magyar Fejlesztési Bank Részvénytársaság 214

3.2.2. Jelzálog-hitelintézet 215

3.3. Pénzügyi vállalkozás 222

4. A pénzügyi intézmények tulajdonlására és irányítására vonatkozó szabályok 222

4.1. Pénzügyi intézményben befolyásoló részesedés szervezése 223

4.2. Személyi feltételek a vezetőkre és a választott testületek tagjaira 225

4.3. A pénzügyi intézmények irányítása 226

4.3.1. A pénzügyi intézmény igazgatósága 226

4.3.2. A pénzügyi intézmény felügyelőbizottsága 227

4.3.3. Belső ellenőrzési szervezet 228

4.3.4. A hitelintézeti ügyvezető 228

5. Felszámolási eljárás a hitelintézetek esetében 229

Tizenötödik fejezet Pénzügyi szolgáltatások 231

1. A bankári műveletek (bankügyletek) jellemzői, csoportosítása 231

1.1. A passzív bankári műveletek (bankügyletek) 231

1.2. Aktív bankári műveletek (bankügyletek) 231

1.3. A semleges és az egyéb bankműveletek (bankügyletek) 232

Tizenhatodik fejezet Passzív bankügyletek 233

1. A „passzív" bankügyletek fogalma, lényege, tartalma 233

2. A betét és a betétgyűjtés fogalma 236

2.1. A betét fogalma 236

2.2. A betétgyűjtés fogalma 236

3. A bank betétes ügyfelei és a bankbetétek felső határa 237

3.1. A bank betétes ügyfelei 237

3.2. A bankbetétek felső határa 237

4. A betétügyletek csoportosítása 238

4.1. A betételhelyező személye szerint 238

4.2. A betétek futamideje (lekötési ideje) szerint 239

4.3. A betét pénzneme szerint 239

4.4. A rendelkezési jogosultság szerint 239

4.5. A kezelési, nyilvántartási mód szerint 240

4.5.1. A könyves betét 240

4.5.2. A számlabetét 245

4.6. Nyugdíj-előtakarékossági betét 248

4.6.1. Nyugdíj-előtakarékossági betét jellemzői 248

4.6.2. Az „életbiztosítási kockázattal" egybekötött nyugdíj-előtakarékossági betét 249

4.7. Az átutalási betét és lakossági csekk 250

4.7.1. Az átutalási betét 250

4.7.2. A csekk 250

4.8. Az elhatározás módja szerint 251

4.8.1. Saját elhatározásból keletkező betét 251

4.8.2. Nem saját elhatározásból keletkező betét 251

4.9. A betétek kamatozási módja szerint 251

4.9.1. A betét visszahívásának módja szerint 251

5. A bankszámla - illetve betétszerződés 254

5.1. A szerződések alapvető típusainak jellemzői 255

5.1.1. A bankszámla szerződés 255

5.1.2. A betétszerződés 255

5.1.3. Folyószámla-szerződés 255

5.2. A szerződések tartalma 255

6. A betétek kamatozása 257

6.1. Kamattípusok 257

6.2. A forint betét- és hitelkamatok összefüggései 260

6.3. A kamatláb nagyságát meghatározó tényezők 262

6.4. Kamatszámítási módszerek 264

6.4.1. Az ún. progresszív módszer 264

6.4.2. A gyakorlati módszerek 266

6.4.3. Egységesített betéti kamatláb (EBKM) 268

6.4.4. Az egységesített értékpapír hozam mutató számítása 270

7. A bank forrásköltségei 270

7.1. Kamat- és forrásköltség 271

7.2. Betéti kamatpolitika 273

Tizenhetedik fejezet A bankrendszertől kölcsönzött források 275

1. A bankközi források 275

2. A bankközi piac 276

2.1. A bankközi piac fogalmajellemzői 276

2.2. A treasury és az ún. dealing room 277

2.3. Bankközi ügyletek 278

3. A jegybanki refinanszírozási hitelek 280

3.1. A jegybanki hitel fogalma és funkciói 280

3.2. A jegybanki hitelek típusai 281

3.3. A jegybanki hitelkonstrukciók 282

3.3.1. Folyószámlahitel 282

3.3.2. Kényszer likviditási hitel 282

3.3.3. Értékpapír fedezete mellett nyújtott hitelek 283

3.4. Jegybanki hitelkonstrukciók Magyarországon 283

3.4.1. Nyíltpiaci műveletek (repo ügyletek) 283

3.4.2. Deviza fedezete mellett nyújtott hitelek 284

3.5. Váltóviszontleszámítolás 285

3.5.1. A penzióhitel 286

3.6. Egyéb jegybanki refinanszírozási hitelek 287

Tizennyolcadik fejezet Különleges banki források 288

1. Bankközi hitelfelvét 288

2. Nemzetközi közvetlen hitelfelvét 288

3. Tőkeemelés 289

3.1. A részvény fogalma 289

3.2. A részvény alapvető típusai 290

3.3. Az alaptőke-emelés módja 290

3.4. A részvények hozama 291

Tizenkilencedik fejezet Az értékpapírok kibocsátása 292

1. Az értékpapírok fogalma és fajtái 292

1.1. Az értékpapír fogalma 292

1.2. Az értékpapírok fajtái 293

2. Az értékpapírok formai megjelenítése és jellemzői 298

2.1. Formai megjelenítés 298

3. Az értékpapír formát öltő betétjellegű konstrukciók 299

3.1. Rövid lejáratú értékpapírok 299

3.2. Középlejáratú értékpapírok 302

3.2.1. A kötvény 302

3.2.2. Letéti jegy 304

3.3. Hosszú lejáratú értékpapírok 305

3.3.1. Takaréklevél 308

3.3.2. A pénztárjegy 308

3.3.3. A jelzálog-hitellevél 311

3.3.4. Befektetési alap részesedési jegyek 311

4. Az értékpapír (kötvény) kamatozása és a hozam 311

4.1. Az árfolyam és a hozam 313

4.2. Az árfolyamok alakulása 313

4.2.1. A kamatlábak (pénz időértékének) alakulása 314

4.2.2. Az időtényező hatása 315

4.2.3. A kockázat hatása 316

4.3. A visszafizetés (the redemption) 316

4.4. A kamatfizetés 316

Huszadik fejezet Az aktív bankügyletek 317

1. Az aktív „bankügyletek" fogalma, lényege, tartalma 317

2. A hitelezési tevékenység és a hitel fogalma 317

2.1. A hitelezési tevékenység fogalma 317

2.2. A hitel fogalma és célja 318

3. A hitel összege és pénzneme 318

3.1. A hitelösszeg megállapításának számszaki összefüggései 318

3.2. A hitelösszeg vállalati kimutatásának módozatai 319

3.3. A hitelösszeg indokoltságának banki ellenőrzése 320

3.4. A hitel pénzneme 320

4. A hitelek csoportosítása 320

4.1. A klasszikus felosztás alapján 320

4.1.1. Pénzkölcsönzési fajták 321

4.1.2. Hitelkölcsönzési fajták 327

4.2. A hitel célja szerint 334

4.2.1. Beruházási hitel 334

4.2.2. Forgóeszközhitel 350

4.3. A hitelek lejárata alapján 353

4.4. A bankhitelek biztosítékfajták szerint 354

4.5. Banki kötelezettségvállalások 354

4.5.1. Hitelszerződési keret 354

4.5.2. A bank fizetési kötelezettség-vállalása 355

4.6. Hitelszerű kihelyezések 357

II. KÖTET

IV. RÉSZ

Huszonegyedik fejezet A BANKOK VÁLTÓ ÜGYLETEI 14

1. A váltó fogalma, fajtái

1.1. Saját váltó 14

1.2. Az idegen váltó 14

2. A váltó funkciói 15

2.1. Fizetési eszköz 15

2.2. Hiteleszköz 15

2.3. Biztosíték eszköze 15

2.4. Befektetési eszköz 15

3. A váltó törvényes kellékei 16

4. Váltóügylet típusai 16

4.1. A váltó leszámítolása 17

4.2. A leszámítolási kamatláb és a hitelkamatláb összefüggései 18

4.3. Viszontleszámítolás (rediszkontálás) 19

4.4. A váltókövetelés beszedése 21

4.5. Váltó, diszkontláb 21

4.6. A váltó árfolyama és hozama 22

Huszonkettedik fejezet A FAKTORING ÜGYLET (FAKTORÁLÁS) 23

1. A faktorálás fogalma 23

2. A faktorálás típusai 24

2.1. Visszkereseti jog alapján a következő típusok vannak: 24

2.2. Földrajzi elhelyezkedés szerint van 24

2.3. A finanszírozás módja alapján: 24

2.4. A földrajzi elhelyezkedés alapján 25

3. A faktorálás és jellemzői 25

4. A factoring ügylet folyamata 26

4.1. Belföldi faktoring 27

4.2. Nemzetközi faktoring 28

5. Faktoring szolgáltatások 28

5.1. A hitelezési kockázat átvállalása 30

5.2. Finanszírozási funkció 32

5.3. Adminisztratív funkció 32

6. A faktorszerződés fajtái 32

6.1. A maturity (lejárati, esedékességi) faktorszerződés 33

6.2. A finanszírozási (advance) faktorálás 33

6.3. Az ügynöki (agent) faktorálás 33

6.4. A garancia- (guarantee) és a vételi (purchase) faktorálás 34

6.5. A mai finanszírozás (credit) faktorálás 34

7. A faktorszerződés tartalma 34

7.1. A maturity faktormegállapodás feltételei 34

7.2. Az advance faktormegállapodás feltételei 35

8. A fizetendő díjak és kamatok, egyéb költségek 35

8.1. A faktorkeret igénybejelentés díja 35

8.2. A faktorálás díja 35

9. A faktoring ügylet előnyei 35

9.1. A faktoring ügylet előnyei 35

9.2. A faktoring ügylet hátránya 36

9.3. A megelőlegezés díja 36

10. A magyar rendelkezések, rendeletek 36

11. A faktorcégek 36

Huszonharmadik fejezet A FORFETÍROZÁS 38

1. A forfetírozás fogalma 38

2. A forfetőr kockázatai 38

3. A forfetőr kockázata csökkentésének lehetséges eszközei 39

3.1. Bankkezességek, bankgaranciák 39

3.2. Vételárkezesség, vételár-garancia 40

3.3. A váltó beváltásáért nyújtott bankkezesség/bankgarancia 40

3.4. Transzfergarancia 41

4. A szindikált forfetírozás és az a forfait ügyletek másodlagos piaca 41

5. Forfetírozás mozgó kamatlábakkal 41

6. A forfetírozás költségei 42

6.1. A diszkontkamatláb 42

6.2. A rendelkezésre tartási jutalék (commitment fee) 42

6.3. Az opciós jutalék (option fee) 43

7. A forfetírozás matematikája 43

8. A faktorálás és a forfetírozás eltérései 46

Huszonnegyedik fejezet A LÍZING 48

1. Lízing fogalma 48

2. A lízing fajtái 49

2.1. Pénzügyi lízing 49

2.2. Operatív lízing (operating lease) 51

2.3. A szervizlízing 51

2.4. Különleges lízingfajták 52

2.5. A lízing tárgya szerinti csoportosítás 54

2.6. A lízing iránya szerinti csoportosítás 56

3. Lízingkalkulációk 58

4. A lízing matematikája 58

Huszonötödik fejezet A HITELEZÉS ELMÉLETE ÉS SZAKMAI GYAKORLATA 66

1. A hitelszerződés és a kölcsönszerződés 66

2. A hitelezési folyamat szakaszai 67

3. A hitelkockázat 67

4. A hitelkérelem összeállítása 68

4.1. A hitelkérelem főbb elemei: 69

4.2. A hitelkérelem hitelfajtánkénti jellemzői 69

4.3. A hitelpályázat tartalma 70

4.4. A hitelkérelem banki vizsgálata, a hitelbírálat

4.4.1. Adósminősítés 72

4.4.2. A hitelkérelemben foglalt ügylet minősítése 79

4.4.3. A hitel fedezetére felajánlott biztosítékok vizsgálata 80

4.4.4. A biztosítékok funkciója 80

4.4.5. A biztosítékok csoportosítása 80

4.4.6. A biztosítékokkal szembeni követelmények 82

4.4.7. A biztosítékok fajtái 82

4.4.8. A hitelkérelemben megjelölt konkrét kölcsönfeltételek vizsgálata, értékelése 94

4.4.9. A hitel-előterjesztés. Hiteldöntés 95

4.4.10. A hitelengedélyezés 121

4.4.11. Szerződéskötés, hitelforgalom lebonyolítása 126

4.4.12. Hitelfedezeti vizsgálat 132

4.4.13. Hitelmonitoring. A hitelkockázat figyelése 133

4.4.14. Portfóliófigyelés 143

4.4.15. Hitelminősítés, tartalékképzés 145

Huszonhatodik fejezet A KOCKÁZATI TARTALÉKOK KATEGÓRIÁI 147

1. A kockázati tartalékok rendszere 147

1.1. Egyedi kockázati céltartalékok 147

1.2. Általános kockázati céltartalékok 155

1.3. Szektoronkénti kockázati tartalékok 156

1.4. A hitelbehajtás biztosítékok érvényesítése 159

2. A biztosítékok érvényesítése 166

2.1. Közvetlen érvényesítés 166

2.2. A kezesség 166

2.3. Bírósági határozat 166

2.4. A bankhitelt biztosító zálogjog 166

Huszonhetedik fejezet A SEMLEGES ÉS AZ EGYÉB BANKÜGYLETEK 168

1. A bankügyletek jellemzői 168

2. Fizetési forgalom lebonyolítása 172

3. Belföldi pénzforgalom lebonyolításának szabályai 172

3.1. A bank és az ügyfél kapcsolata 172

3.2. A pénzforgalmi jelzőszám 180

3.3. Az ún. pénzforgalmi bizonylat 181

3.4. A bankszámla vezetésével kapcsolatos díjak 181

4. A számla megbízás nemzetközi gyakorlata 183

5. A bankszámlaszerződés magyar szabályai 185

6. A banktitok-előírások 187

6.1. A banktitok szabályozása Németországban 187

6.2. A banktitok szabályozása Svájcban 188

6.3. Az üzleti titok szabályai 188

Huszonnyolcadik fejezet A PÉNZFORGALOM SZABÁLYAI 192

1. A pénztárforgalom 192

2. A pénztárüzletek 192

2.1. Bankszámlákra történő készpénzbefizetés 193

2.2. Készpénzfelvétel a bankszámláról 195

3. Pénztári rendszerek 202

3.1. On-line rendszer fajtái 202

3.2. A bankautomata (Bankboy) 203

Huszonkilencedik fejezet BANKOK (HITELINTÉZETEK) PÉNZTÁRI SZOLGÁLATA 205

1. A pénztárak üzemeltetése 205

1.1. Pénztárak pénzellátása 205

1.2. A pénzváltási tevékenység 205

1.3. Számfejtés 205

1.4. A pénztár zárása 205

Harmincadik fejezet A BANKSZÁMLÁK KÖZÖTTI ELSZÁMOLÁSOK 206

1. A bankszámla 206

2. A bankszámla feletti rendelkezés bejelentése 206

2.1. Jogi személy 207

2.2. Teljesítési határidő 207

2.3. A megbízások aláírás és fedezetvizsgálata 207

2.4. A számlatulajdonosok pénzforgalmi megbízásainak teljesítése 208

3 A hitelintézet pénzforgalmának közvetítő rendszerei (bankközi és bankon belüli klíringforgalma) 210

4 Reklamáció kezelése 211

5 A megbízások teljesítésének határideje 211

6 A bankszámlakivonat 211

7 A pénzforgalom különös szabályai 212

7.1. Ügyfélazonosítási kötelezettség 212

7.2. A csődeljárás és felszámolási eljárás esetén követendő szabályok 212

8. A pénzfizetésre szóló határozat végrehajtása 213

9. Késedelmi kamat elszámolása fedezethiány esetén, végrehajtás alkalmával 213

10. Adatszolgáltatás a megnyitott és megszűnt pénzforgalmi bankszámlákról 213

Harmincegyedik fejezet A FIZETÉSI MÓDOK 214

1. A fizetési módok csoportosítása 214

2. Választás a fizetési formák között 214

3. Az egyes fizetési módok és lebonyolításuk szabályai 215

4. Az akkreditív alaptípusai 233

5. Az akkreditív szokásos feltételei 233

6. A banki okmányok vizsgálata 233

6.1. Az okmányvizsgálat szempontjai: 234

6.2. A leggyakoribb okmányvizsgálati eltérések: 234

6.3. Mit tesz a bank okmányeltérés esetén? 234

7. Különleges akkreditívek 234

7.1. A rulírozó/feltöltődő akkreditív (Revolving credit) 234

7.2. Átruházó akkreditív 235

7.3. „Back-to-back" akkreditív 235

7.4. Készenléti akkreditív (Stand by) 236

7.5. Kereskedelmi hitellevél (Commercial Letter of Credit) 236

7.6. Rembours meghitelezés 237

7.7. Omnibus meghitelezés 237

7.8. Lokál akkreditív 237

7.9. „Red claused" meghitelezés 237

7.10 Packing meghitelezés 237

8. Az akkreditívből származó bevétel engedményezése 237

9. A csekk 243

9.1. A csekk fogalma, a fizetés folyamata 243

9.2. A csekk forgatása 243

9.3. Fizetés csekkre 243

9.4. A csekk működése 243

9.5. A csekkjogi jelentősége 244

9.6. A csekk törvényes kellékei 244

9.7. A csekk szokásos kellékei a kereskedelemben 245

9.8. A csekk fajtái 245

9.9. A csekk alkalmazása, fizetés csekkel 247

9.10. A csekk bemutatása, beváltása 248

9.11. A csekk visszavonása 248

9.12. A csekk letiltása 248

9.13. A csekk honorálásának elmaradása 249

9.14. A csekk visszaadása 249

9.15. Az elévülés 249

9.16. A csekk igazolása 249

9.17. Felvilágosítás adása a csekkforgalomban 249

9.18. Fedezetlen csekk kezelése 250

9.19. Eljárás hamisított és elveszett csekk esetén 250

Harminckettedik fejezet A BANKKÁRTYÁK; AUTOMATÁK, ÉS TERMINÁLOK 251

1. A bankkártyák 251

1.1. Az elektronikus fizetések rendszerei 251

1.2. A kártyarendszerek technikai kérdései 251

1.3. A bankkártyák csoportosítása 252

1.3.1. A kártyák jellege alapján 253

1.3.2. A felhasználásuk alapján 253

1.3.3. A fizetés időbeni különbsége 253

1.3.4. Az alkalmazott technológia szerint 254

2. A bankautomaták és ún. eladói terminálok 256

2.1. A bankautomaták 256

3. A kártyák funkciói 256

Harmincharmadik fejezet A PÉNZFORGALOM LEBONYOLÍTÁSÁNAK EGYÉB SZABÁLYAI ÉS FELTÉTELEI 258

1. A fizetési biztosítékok 258

1.1. A garancia- és kezességvállalás ! 258

1.2. A fedezetigazolás 258

2. A girórendszer 259

2.1. A giró jelentése és a giró forgalom 259

2.2. A tranzakciók 260

3. A bankközi elektronikus elszámolások szervezetei 261

3. Az önálló elszámoló szervezetek 261

3.1. Az üzletekben felszerelt terminálok 261

3.2. Automatizált pénztárak 261

4. A hazai zsírórendszer 262

Harmincnegyedik fejezet EGYÉB SEMLEGES BANKÜGYLETEK 263

1. A bankjegy-kereskedelem 263

2. Bankári szolgáltatások nyújtása 263

2.1. Széfbérlet 263

2.2. Letétek őrzése és kezelése 263

2.3. Adásvételi ügyletek, közvetítői tevékenység 264

2.4. A bankügynöki tevékenység 264

2.5. Hitelreferencia szolgáltatás 265

2.6. A vagyonkezelés 265

2.7. A befektetésekkel kapcsolatos szolgáltatások 265

2.8. Magánbanki (Private Banking) szolgáltatások 266

2.9. A Home Banking rendszerek 266

V. RÉSZ DEVIZAÜGYLETEK SZABÁLYAI ÉS GYAKORLATA 269

Harmincötödik fejezet DEVIZAMŰVELETEK 270

1. A devizaműveletek csoportosítása 270

1.1. Folyó fizetési műveletek 270

1.2. Tőkeműveletek 270

2. A devizaműveletek végzéséhez szükséges feltételek 270

2.1. Személyi feltételek 270

2.2. Tárgyi feltételek 270

2.3. Szervezeti rend 271

2.4. Egyéb feltételek 271

2.4.1. A levelező bankok 271

2.4.2. Az ún. ország- és banklimitek 272

2.4.3. Számlakapcsolat 273

2.4.4. A könyvelés technikája 273

2.4.5. A SWIFT-tagság 273

Harminchatodik fejezet A DEVIZAÜGYLETEK 275

1. Okmányos ügyletek 275

1.1. Nyitott szállítás (open account method) 275

1.2. Okmányos beszedvény (documentary collection) 275

1.3. Okmányos meghitelezés (akkreditív; letter of credit, L/C) 276

1.3.1. Az okmányos meghitelezés fajtái 277

1.3.2. Az akkreditív lényeges pontjai 278

1.4. Előre történő fizetés 278

Harminchetedik fejezet DEVIZASZÁMLA 279

1. A devizaszámla vezetése 279

2. A számlatulajdonosok 279

2.1. Devizabelföldi magánszemély 279

2.2. Devizabelföldi jogi személyek 280

2.2.1. A vállalkozások 280

2.2.2. A szervezetek 280

2.2.3. Vámszabadterületi társaságok 281

3. Számlavezetési kondíciók 281

3.1. A devizanem 281

3.2. Minimumösszeg, kamat 281

3.3. Devizakülföldi magánszemély, illetve vállalat 282

3.4. Konverzió 282

3.5. Egyebek 283

4. Bankközi devizaszámlák 283

4.1. A devizaszámlák típusai 283

5. Számlanyitás folyamata 283

6. Számlaegyeztetés, számlakivonat 2 84

7. Devizaszámlaegyenleg 286

8. Bankközi betétek 286

8.1. Egy napos betét 287

9. A jegyzések közzététele 288

10. A technikai bonyolítás 289

Harmincnyolcadik fejezet A DEVIZAÁTVÁLTÁS 290

1. A valuta és a deviza értelmezése, a konvertibilitás 290

2. A valuta, deviza árfolyama 291

3. Árfolyamjegyzés 291

3.1. Direkt árfolyamjegyzés 291

3.2. Indirekt árfolyamjegyzés 291

3.3. Dollárral szembeni árfolyamjegyzés 292

3.4. Vételi és eladási árfolyam 292

3.5. Középárfolyam jegyzés 293

3.6. Kettős árfolyamjegyzés 293

3.7. Nemzetközi árfolyamjegyzés 294

3.8. Marge 294

4. Árfolyamjegyzés gyakorlata 294

5. Árfolyamok meghatározása 295

6. Árfolyam alakulására ható tényezők 259

Harminckilencedik fejezet DEVIZA ÁTVÁLTÁSI ÜGYLETEK 297

1. A devizaügyletek lényege 297

1.1. Azonnali ügyletek 297

1.2. Határidős devizapiaci ügyletek 301

VI. RÉSZ A BANKÜZEM SZABÁLYOZÁSA 317

Negyvenedik fejezet A BANKOK SZABÁLYOZÁSA 318

1. A bankok monetáris szabályozása 318

2. A banküzem szabályozása 320

3. A banküzem sajátosságai 321

4. A banküzem szervezete 321

4.1. A bankszervezet kialakításának jellemzői 321

4.2. Bankszervezet felépítése 322

Negyvenegyedik fejezet A PÉNZÜGYI INTÉZMÉNYEK ESZKÖZEI, FORRÁSAI 329

1. A bank pénzügyi kimutatásai 329

2. Az üzleti bankok mérlege és főbb összefüggései 329

3. Az eredménykimutatás 331

4. A hitelintézetek eszközei 332

5. A hitelintézetek forrásai 343

Negyvenkettedik fejezet A BANKOK MŰKÖDÉSÉNEK ALAPELVEI 352

1. A bankműködés alapvető konfliktusa 352

2. A fizetőképesség (likviditás) 355

2.1. A fizetőképességről általában 355

2.2. Fizetőképesség fogalma 355

2.3. Szűkebben vett értelemben a likviditás 356

2.4. A fizetőképesség fokozatai 357

2.5. A treasury 359

2.5.1. A treasury feladatai 359

2.5.2. A likviditási mérleg összeállítása 360

2.5.3. A likviditási mutatók alakulásának figyelemmel kísérése 362

2.6. Likviditási terv készítése 364

2.7. A likviditásgazdálkodás módszerei 365

2.7.1. Expanzív üzlet- és hitelpolitika 365

2.7.2. A forrásoldali likviditáskezelés 366

2.7.3. A centrális forrásmendzselés 366

2.7.4. Az ún. kvázi decentralizált rendszerek 366

2.7.5. A komplex eszköz - forrásmenedzselés és likviditás gazdálkodás 366

2.8. A kamatkockázat kezelése 367

2.9. A kamatkockázati pozíció kezelése 368

2.10. Cash-flow 369

3. A hitel- és hitelkihelyezési képesség (bonitás) 370

3.1. A hitelkiterjesztés optimuma 370

3.2. A hitelkihelyezési képesség 370

3.3. Eszköz-forrás kezelés (portfóliómenedzselés) 371

3.4. A portfóliótisztítás 375

3.4.1. Az ügyfélelemzés (bonitásvizsgálat; ügyfélmonitoring) 376

3.5. A „bizalmi tőke" 378

4. Biztonság (szekuritás) 379

4.1. A veszélyforrások 379

4.2. Az elhárítás eszközei, módszerei 379

5. Jövedelmezőség (rentabilitás) 380

5.1. Abszolút jövedelem 380

5.2. Különleges jövedelem 380

6. A befektetésekkel (tulajdonszerzéssel, értékpapírokkal) kapcsolatos bevételek és kiadások 382

7. Az egyéb bevételek és kiadások 385

7.1. Az eredmény 386

7.2. A költségszerkezet változásának néhány főbb vonása 386

7.3. Az eredmény mérése és minősítése 387

Irodalomjegyzék 391

Dr. Czegle Tibor

Dr. Czegle Tibor műveinek az Antikvarium.hu-n kapható vagy előjegyezhető listáját itt tekintheti meg: Dr. Czegle Tibor könyvek, művekMegvásárolható példányok

Nincs megvásárolható példány

A könyv összes megrendelhető példánya elfogyott. Ha kívánja, előjegyezheti a könyvet, és amint a könyv egy újabb példánya elérhető lesz, értesítjük.