1.117.667

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

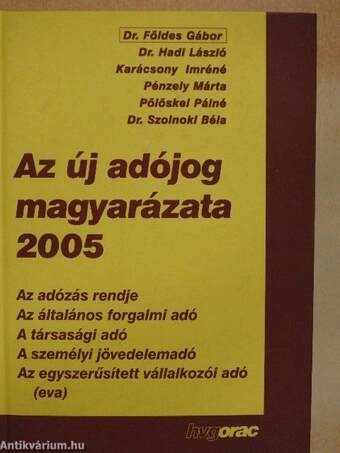

Az új adójog magyarázata 2005

Az adózás rendje/Az általános forgalmi adó/A társasági adó/A személyi jövedelemadó/Az egyszerűsített vállalkozói adó (eva)

| Kiadó: | HvgOrac Lap- és Könyvkiadó Kft. |

|---|---|

| Kiadás helye: | Budapest |

| Kiadás éve: | |

| Kötés típusa: | Fűzött kemény papírkötés |

| Oldalszám: | 760 oldal |

| Sorozatcím: | Az új adójog magyarázata |

| Kötetszám: | |

| Nyelv: | Magyar |

| Méret: | 20 cm x 14 cm |

| ISBN: | |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Tartalom

AZ ADÓZÁS RENDJE1. AZ ADÓELJÁRÁSI JOG ALAPJAI 1

1.1. Az adózás jogi szabályozásának rendszere 1

1.1.1. Az adózás rendje 1

1.1.2. Az adózás rendje és az államigazgatási eljárás általános szabályai 1

1.1.3. Az adózás rendje és a bírósági végrehajtás szabályai 2

1.1.4. Az adózás rendje és az egyes adótörvények viszonya 2

1.2. Az adózás fogalma 3

1.3. Az adózási folyamat szakaszai 4

1.4. Az adó az Art. alkalmazásában 5

1.5. Az adók módjára behajtandó köztartozások 6

1.6. Visszatartási jog gyakorlása 7

1.7. A költségvetési támogatások 8

1.8. Az adózás (eljárási) elvei 9

1.8.1. Legalitás 9

1.8.2. A törvényesség és eredményesség együttes érvényesítése 10

1.8.3. A mérlegelés elve 10

1.8.4. Méltányos eljárás elve 10

1.8.5. A megkülönböztetés tilalma 11

1.8.6. Az adózó tájékoztatáshoz való joga 12

1.8.7. Az adózó jóhiszemű joggyakorlásának és együttműködésének kötelezettsége 13

1.8.8. A szerződések tartalma szerinti minősítés elve 13

1.8.9. A rendeltetésszerű joggyakorlás elve 16

2. ADÓZÓK ÉS MÁS SZEMÉLYEK 19

2.1. A személy fogalma az Art.-ben 19

2.2. Az adóalany 20

2.3. Jogutódlás átalakulással az adójogban 22

2.4. Az adózó 25

2.4.1. Az adózó fogalma 25

2.4.2. Az adózó képviselete 26

2.4.2.1. A pénzügyi képviselet 28

2.4.3. Az egyetemlegesség az adójogban 29

2.5. Az adó megfizetésére kötelezett személyek 29

3. AZ ADÓZÓK KÖTELEZETTSÉGEI 30

3.1. Az adókötelezettség fogalma, fajtái 30

3.2. A költségvetési támogatás jogosultjának adókötelezettsége 31

3.3. Az adókötelezettségek rendszere az adózás rendjében 32

3.4. Az egyes adókötelezettségek 33

4. AZ ADÓHATÓSÁGOK RENDSZERE 34

4.1. Az adóhatóságok felügyelete 34

4.2. A hatáskör és illetékesség szabályai 35

4.2.1. Az Adó- és Pénzügyi Ellenőrzési Hivatal szerveinek hatásköre és illetékessége 36

4.2.2. Az Adó- és Pénzügyi Ellenőrzési Hivatal hatásköre és területi szervei 37

4.2.3. Az állami adóhatóság illetékessége 38

4.2.4. A Központi Hivatal feladatai 41

4.2.5. Az adóügyekben eljáró vámszervek és feladataik 41

4.2.6. Az önkormányzati adóhatóság hatásköre és illetékessége 43

4.2.7. Az Illetékhivatal hatásköre és illetékessége 44

5. AZ ÖNADÓZÁS ÉS AZ ÖNELLENŐRZÉS 45

5.1. Önadózás 45

5.1.1. A jogi személyek és az egyéb szervezetek önadózása 46

5.1.2. A magánszemély önadózása 46

5.2. Önellenőrzés 47

5.2.1. Az önellenőrzési jog 47

5.2.2. Az önellenőrzés fogalma 47

5.2.3. Az önellenőrzés korlátai 48

5.2.4. Az önellenőrzés feltételei és teljesítése 51

5.2.5. Az önellenőrzés joghatásai 54

6. AZ ADÓMEGÁLLAPÍTÁSI MÓDOK 55

6.1. Az adómegállapítás közös szabályai 55

6.2. Az adólevonás 57

6.2.1. A kifizetői adómegállapítás 57

6.2.1.1. Külföldi személynek történő kifizetés 59

6.2.2. A munkáltatói adómegállapítás 61

6.2.3. A személyi jövedelemadó adóhatósági megállapítása63

6.2.4. A téves munkáltatói és kifizetői adómegállapítás helyesbítése 67

6.3. A kivetés és kiszabás 68

6.4. Az adóbeszedés 69

7. AZ ADÓINFORMÁCIÓS RENDSZER 70

7.1. Bejelentés 70

7.1.1. Az egyéni vállalkozók és cégek 72

7.1.2. Más adózók bejelentkezése 74

7.1.3. A bejelentés tartalma 75

7.1.4. Az adóazonosító jel (adóigazolvány) megszerzéséhez szükséges bejelentés 79

7.1.5. Az általános forgalmiadó-kötelezettség bejelentése 82

7.1.6. Az átalányadózás és az egyszerűsített vállalkozói adózás bejelentése 88

7.1.7. Beruházási adókedvezmény alanyainak adatszolgáltatási kötelezettsége 90

7.1.8. A helyi adó, a gépjárműadó, a földbérbeadás jövedelemadója és az illeték-kötelezettséggel járó vagyonszerzés bejelentése 90

7.1.9. A változás bejelentése 94

7.1.10. Az adózó bejelentés szerinti nyilvántartásba vétele 95

7.2. Bevallás 98

7.2.1. A bevallás általános szabályai 98

7.2.2. Az állami adóhatósághoz benyújtandó bevallások 100

7.2.2.1. A munkáltató és a kifizető adóbevallása 101

7.2.2.2. A havi és az évközi bevallás szabályai 102

7.2.2.3. Az éves adóbevallás rendje 105

7.2.3. A bevallás különös szabályai 106

7.2.4. Az önkormányzati adóhatósághoz benyújtandó bevallások 110

7.2.4.1. A helyi adók bevallása 110

7.2.4.2. A termőföld bérbeadásából származó jövedelem adójának bevallása 111

7.2.5. A jövedéki adó bevallása 111

7.2.6. A járulékok bevallása 111

7.2.7. A bevallás késedelmének igazolása 113

7.2.8. A bevallás kijavítása 113

7.3. Nyilatkozattétel 114

7.4. Adatszolgáltatás 115

7.4.1. Az adatszolgáltatás feltételrendszere 115

7.4.2. A kifizető és a munkáltató adatszolgáltatása 116

7.4.3. A biztosítóintézet adatszolgáltatása 118

7.4.4. A pénzintézet adatszolgáltatása 118

7.4.5. Egyéb adatszolgáltatási kötelezettségek 120

7.4.6. Adatszolgáltatás a kamatjövedelemről 124

7.5. Bevallás, adatszolgáltatás elektronikus úton 131

7.5.1. Az Európai Közösség tagállamában illetőséggel nem bíró, elektronikus szolgáltatást végző adózóra vonatkozó különös szabályok 132

7.6. Az adótitok 136

7.6.1. Az adótitok fogalma 136

7.6.2. Az adótitoksértés és következményei 137

7.6.3. Az adótitok felhasználhatósága 137

8. KÖNYVVEZETÉSI, NYILVÁNTARTÁSI, 139

BIZONYLAT-KIÁLLÍTÁSI KÖTELEZETTSÉG 139

8.1. Könyvvezetés 139

8.2. A bizonylat és igazolás 140

8.3. A bizonylat és igazolás kiállítása 141

8.4. A bizonylat megőrzése 143

8.5. Külföldi illetőség igazolása 144

9. AZ ADÓ MEGFIZETÉSE 145

9.1. Az adófizetési kötelezettség 145

9.1.1. Adófizetés a levonással és beszedéssel megállapított adóknál 145

9.1.1.1. Adófizetés külföldi személy esetében 146

9.1.2. Az adóhatóság határozatával fizetésre kötelezettek 146

9.1.3. A kezességvállalás és a tartozásátvállalás szabályai 147

9.1.4. Egyetemleges fizetési kötelezettség 149

9.2. Az adófizetés módja és határideje 149

9.2.1. Az adófizetési mód általános szabályai 149

9.2.2. A személyi jövedelemadó (különbözet) megfizetése 153

9.2.3. Az adófizetés határideje, esedékessége 153

9.2.4. Az állami adóhatósághoz fizetendő adók határideje 154

9.2.5. Az önkormányzati adóhatósághoz teljesítendő adók határideje 156

9.2.6. A vámhatósághoz fizetendő adó 157

9.3. Költségvetési támogatás igénylése és kiutalása 157

9.4. Az adóelőleg megfizetése 160

9.4.1. Az adóelőleg módosítása 163

9.4.2. Az illetékelőleg 163

9.5. A befizetések elszámolása 164

9.5.1. A túlfizetés rendezése 165

9.5.2. Értesítés a befizetések elszámolásáról 166

9.6. A hallgatói hitel visszafizetése 167

10. AZ ADÓIGAZGATÁSI ELJÁRÁS 168

10.1. Az adóhatósági igazolások kiállítása 168

10.2. Az ellenőrzési eljárás 170

10.2.1. Az ellenőrzés célja 171

10.2.2. Az ellenőrzés fajtái 171

10.2.2.1. A bevallás utólagos ellenőrzése 172

10.2.2.2. Ismételt ellenőrzés 174

10.2.2.3. Felülellenőrzés 175

10.2.2.4. Az állami garancia beváltásához kapcsolódó ellenőrzés 176

10.2.2.5. Az egyes adókötelezettségek ellenőrzése 177

10.2.2.6. Adatgyűjtésre irányuló ellenőrzés 177

10.2.2.7. Az illetékellenőrzés 178

10.2.3. Határidők az ellenőrzési eljárásban 179

10.2.4. Hatáskör és illetékesség az ellenőrzésben 180

10.2.5. Az adózók ellenőrzésre történő kiválasztása 183

10.2.6. Felhívás bevallás-kiegészítésre 185

10.2.7. Az ellenőrzés megindítása 185

10.2.8. Az ellenőrzés lefolytatása 186

10.2.9. Jogok és kötelezettségek az ellenőrzési eljárásban 189

10.2.9.1. Az adóhatóság jogai és kötelezettségei az ellenőrzés során 189

10.2.9.2. Az adózó jogai és kötelezettségei az ellenőrzés során 190

10.2.10. Különös intézkedések az ellenőrzés során 190

10.2.11. Az ellenőrzés befejezése 194

10.3. A hatósági eljárás 194

10.3.1. Az hatósági eljárás célja 195

10.3.2. Az elfogulatlanság garanciája 196

10.3.3. A tényállás tisztázása 196

10.3.4. A határozat alakja, tartalma 198

10.3.4.1. Alakszerű határozatok 198

10.3.4.2. Nem alakszerű határozatok 199

10.3.4.3. A határozat közlése 199

10.3.5. Az eljárás tárgya az adóigazgatásban 200

10.3.6. Az eljárás megindítása 201

10.3.7. Eljárási határidők a hatósági eljárásban 202

10.3.8. Hatósági adómegállapítás bejelentés, bevallás, adatszolgáltatás alapján 203

10.3.8.1. Az adó kivetése a vámhatóságnál 203

10.3.8.2. Az adó kivetése az önkormányzati adóhatóságnál 203

10.3.8.3. Az illeték kiszabása 207

10.3.9. Utólagos adómegállapítás 208

10.3.10. Soron kívüli adómegállapítás 209

10.3.10.1. Az adózó halála 209

10.3.10.2. Kivándorlás esetén 210

10.3.10.3. Külföldiek adómegállapítása bejelentés alapján 211

10.3.10.4. Az adó megállapítása a munkáltató (kifizető) és az adózó adó vitájában 211

10.3.11. Feltételes adómegállapítás 212

10.3.12. A fizetési könnyítés és az adómérséklés 213

10.3.12.1. A fizetési könnyítés 213

10.3.12.2. A fizetési könnyítés feltételei 214

10.3.12.3. A fizetési könnyítés korlátai 215

10.3.12.4. A fizetési könnyítés tartalma 216

10.3.12.5. A fizetési könnyítés engedélyezése 216

10.3.12.6. Az adómérséklés 217

10.3.12.6.1. Magánszemély adótartozásának mérséklése 217

10.3.12.6.2. Más adózó pótlék- és bírságtartozásának mérséklése 218

10.3.12.6.3. Az illeték mérséklése 219

10.3.13. Jogorvoslat adóügyekben 220

10.3.13.1. A jogorvoslat jelentősége 220

10.3.13.2. Jogorvoslati eszközök az adóigazgatási eljárásban 220

10.3.13.2.1. Az adóhatóság önkorrekciója 220

10.3.13.2.2. Fellebbezés 222

10.3.13.2.3. Ú eljárásra utasítás 223

10.3.13.2.4. A felügyeleti intézkedés 224

10.3.14. Súlyosítási tilalom 225

10.3.15. Az adóhatósági határozat bírósági felülvizsgálata 225

10.4. A végrehajtási eljárás 227

10.4.1. A végrehajtási eljárás megindítása 228

10.4.2. Eljáró hatóságok 229

10.4.3. Végrehajtható vagyontárgyak köre 231

10.4.4. Biztosítási intézkedések 233

10.4.5. Visszatartási jog gyakorlása 233

10.4.6. Végrehajtás munkabérre, bankszámlára 235

10.4.7. Az ingóvégrehajtás 238

10.4.8. Ingatlan-végrehajtás 241

10.4.9. Jelzálogjog bejegyzés 244

10.4.10. Egyezség a végrehajtási eljárásban 244

10.4.11. Jogorvoslat a végrehajtásban 245

10.4.12. A végrehajtási eljárás felfüggesztése 246

10.4.13. Végrehajtás megkeresésre (behajtási eljárás) 248

10.4.14. Behajthatatlan adótartozás törlése 250

10.4.15. A végrehajtás költsége 250

11. SZANKCIÓK AZ ADÓIGAZGATÁSBAN 251

11.1. A késedelmi pótlék 251

11.2. Önellenőrzési pótlék 253

11.3. Az adóbírság 258

11.4. A mulasztási bírság 261

12. AZ INTÉZKEDÉSEK 263

12.1. Az árukészlet lefoglalása 263

12.2. Az üzletbezárás 264

13. AZ ELÉVÜLÉS 265

13.1. A megállapításhoz való jog elévülése 265

13.2. A behajtáshoz való jog elévülése 267

13.3. Az elévülés megszakadása, nyugvása, meghosszabbodása 267

14. ADÓÜGYI EGYÜTTMŰKÖDÉS 269

14.1. Adómegállapítási jogsegély 270

14.1.1. Az adómegállapítási jogsegély tárgyi hatálya 270

14.1.2. Az információ-átadás módjai 271

14.1.3. Az információ továbbítása, tájékoztatás az átadott adóadatokról 271

14.1.4. Az egyidejű ellenőrzés és a kézbesítési jogsegély 272

14.1.5. Titokvédelem 272

14.1.6. Az adóadat-átadás korlátai 273

14.1.7. Az általános forgalmi adóval kapcsolatos információ-átadás 273

14.2. Behajtási jogsegély 275

14.2.1. A behajtási jogsegély tárgyi hatálya 276

14.2.2. Végrehajtható okirat 277

14.2.3. Az adatkérésre irányuló megkeresés 277

14.2.4. A kézbesítés, illetőleg a biztosítási intézkedés megtétele iránti megkeresés 278

14.2.5. A behajtás iránti megkeresés, a kérelem elutasítása, az eljárás felfüggesztése 278

14.2.6. Elévülés 279

14.2.7. A tartozás kiegyenlítése 280

14.2.8. Külföldre irányuló megkeresések 280

AZ ÁLTALÁNOS FOGALMI ADÓ

1. AZ ÁLTALÁNOS FORGALMI ADÓ 282

2. AZ ÁFA-RENDSZER ALKALMAZHATÓSÁGÁNAK HATÁLYA 282

2.1. Területi hatály 282

2.2. Személyi hatály 284

2.2.1. A „saját név" jelentősége 284

2.2.2. A gazdasági tevékenység 286

2.2.3. Tulajdonközösségek speciális adóalanyisága 288

2.2.4. A csoportos áfa-alanyiság 288

2.2.5. A költségvetési (közhatalmi) szervezetek 291

2.2.6. A külföldiek jogállása 293

2.2.7. Az importáló személye 295

2.2.8. Az evások helyzete 296

2.2.9. Az új közlekedési eszközt eladók helyzete 296

2.2.10. Az adó megfizetésére kötelezettek 296

2.3. Tárgyi hatály 297

2.3.1. A visszterhes termékértékesítés 297

2.3.1.1. Az áfa szempontjából vett lízing fogalma 299

2.3.1.2. A részletvétel 299

2.3.1.3. A bizomány 299

2.3.1.4. Bérmunka, építési szerződés 300

2.3.2. Az ingyenes termékértékesítések 301

2.3.2.1. A termékek adóalanyiságot eredményező gazdasági tevékenységből való kivonása 302

2.3.2.2. A terméknek tárgyi adómentes tevékenységhez történő hasznosítása 303

2.3.2.3. Átalakítással a beszerzett dolog levonhatósági státusának megváltoztatása 303

2.3.2.4. Üzemanyag saját felhasználása saját előállítás után 303

2.3.2.5. A saját vállalkozásban végzett beruházás 304

2.3.2.6. A megszűnés 304

2.3.2.7. A saját áru Közösségen belüli mozgatása 304

2.3.2.8. Jövedéki termék kitárolása 307

2.3.2.9. A kivételek 307

2.3.2.10. A Közösségen belülről történő termékbeszerzések 309

2.3.2.10.1. A főszabály szerinti ügylet 310

2.3.2.10.2. Speciális adóalanyi kör részére történő értékesítés 312

2.3.2.10.3. Közösségen belülről történő új közlekedési eszköz beszerzés 315

2.3.2.10.4. A jövedéki termékek Közösségen belüli beszerzése 317

2.3.3. Az ellenérték fejében végzett szolgáltatásnyújtás 317

2.3.3.1. Speciális szolgáltatások 319

2.3.3.2. Közvetített szolgáltatások 320

2.3.4. Az ingyenesen nyújtott szolgáltatások 321

2.3.5. A jogutódlással való megszűnés esetei 322

2.4. Termékimport 323

2.5. Termékexport, és az azzal egy tekintet alá eső termékértékesítések, szolgáltatásnyújtások 325

2.6. A nemzetközi közlekedéshez és a termékek nemzetközi forgalmához közvetlenül kapcsolódó termékértékesítések és szolgáltatásnyújtások 329

3. AZ ADÓFIZETÉSI KÖTELEZETTSÉG 330

3.1. A törvény hatályának összefüggései 331

3.1.1. A teljesítés helye termékértékesítésnél 331

3.1.1.1. A Közösségen belüli termékértékesítés teljesítési helye (távértékesítés) 332

3.1.1.2. A Közösség területén belülről történő termékbeszerzés teljesítési helye 335

3.1.1.3. A teljesítés helye termékimportnál 335

3.1.2. A teljesítés helye szolgáltatásnyújtásnál 335

4. AZ ADÓFIZETÉSI KÖTELEZETTSÉG KELETKEZÉSE 341

4.1. Az adófizetési kötelezettség keletkezése termékértékesítésnél és szolgáltatásnyújtásnál 341

4.1.1. A főszabály szerinti adófizetés 341

4.1.2. Folyamatosan teljesített termékértékesítés, folyamatosan nyújtott szolgáltatás és a rendszeresen ismétlődő ügyletek 342

4.1.3. „Lízing" részletvétel 343

4.1.4. Bizományi konstrukció és szolgáltatásközvetítés 344

4.1.5. A bérmunka utáni adófizetési kötelezettség keletkezése 345

4.1.6. Minősítés, hatósági jóváhagyás esetén 346

4.1.7. Az adófizetési kötelezettség keletkezése előleg-nyújtás esetén 346

4.1.8. A közraktári ügylet esete 348

4.1.9. Az adójeggyel ellátott dohánygyártmány értékesítésekor keletkező adókötelezettség 348

4.1.10. Ingyenes termékértékesítésnél, szolgáltatásnyújtásnál 349

4.1.11. Apportálásnál, zálogtárgy-értékesítésnél 350

4.1.12. Egyes Közösségen belüli ügyletek utáni adókötelezettség 350

4.1.13. Termékimport és egyéb jövedéki termék esetén 351

4.2. Az adófizetési kötelezettség halasztása 351

4.2.1. Önbevallással rendezendő adókötelezettség 351

4.2.2. A pénzforgalmi szemléletű könyvvezetők adófizetési kötelezettsége 352

4.2.3. A támogatásra mint adóalapra jutó áfa fizetésének kötelezettsége 354

5. AZ ADÓ ALAPJA 355

5.1. Az adó alapja termékértékesítésnél és szolgáltatásnyújtásnál 355

5.1.1. A „támogatás" mint adóalap 355

5.1.2. Az adó alapját növelő tételek 357

5.1.3. Az adó alapjába nem tartozó vagy azt csökkentő tételek 358

5.1.4. Bizományi és zálogtárgy-értékesítés, valamint szolgáltatásközvetítés esetén az adó alapja 360

5.2. A külföldi fizetőeszközben kifejezett ellenérték esetén számítandó adóalap 361

5.3. Az adó alapja az ingyenes vagy csereügyletekben 362

5.4. Személyi összefonódás, szoros gazdasági kapcsolat esetén számított adóalap 364

5.5. Az adó alapja a pénzügyi lízing esetében 365

5.6. Az adó alapja Közösségen belüli ügyleteknél 366

5.7. Az adó alapja termékimportnál 367

6. AZ ADÓ MÉRTÉKE 367

7. AZ ADÓMENTESSÉGEK 369

7.1. Tárgyi adómentesség termékértékesítésnél és szolgáltatásnyújtásnál 369

7.2. Tárgyi adómentesség termékimportnál 372

7.3. Adómentes Közösségen belüli ügyletek 374

7.4. Kérelemre adott mentesség 376

8. AZ ADÓ LEVONÁSA 377

8.1. Az adólevonási jog tartalma és mértéke 377

8.2. Az adó levonása megosztással 384

8.3. Az adólevonás személyi feltételei 389

8.4. Az adólevonás tárgyi feltételei 390

8.5. Az adólevonási jog keletkezésének időpontja 391

9. AZ ÁLTALÁNOS FORGALMI ADÓ ELSZÁMOLÁSA (MEGFIZETÉSE, VISSZAIGÉNYLÉSE) 392

9.1. A visszaigénylés 392

9.2. Az adó visszafizetése kérelemre 395

10. AZ ÁLTALÁNOS FORGALMI ADÓ ALANYA 395

AZ ADÓ FIZETÉSÉRE KÖTELEZETT SZEMÉLY 395

11. AZ ÁLTALÁNOS FORGALMI ADÓZÁS SPECIÁLIS BIZONYLATOLÁSI ÉS NYILVÁNTARTÁSI SZABÁLYAI 398

11.1. A bizonylatolással kapcsolatos előírások 398

11.1.1. A számla 398

11.1.2. Az egyszerűsített számla 400

11.1.3. A számlát helyettesítő okmány 401

11.1.4. Az elektronikus számla 401

11.1.5. A stornó-számla 402

11.1.6. A nyugta 402

11.2. Számlahelyesbítés, kapcsolata az önrevízióval 403

11.3. Az adó nyilvántartása, megállapítása 404

12. AZ ALANYI ADÓMENTESSÉG 405

13. AZ EVÁSOKRA, A KÖZVETETT VÁMJOGI KÉPVISELŐKRE ÉS AZ ADÓRAKTÁRAKRA VONATKOZÓ KÜLÖNÖS SZABÁLYOK 406

13.1. Az evások kapcsolódása az áfa-rendszerhez 406

13.2. A közvetett vámjogi képviselet sajátosságai 407

13.3. Az adóraktárak intézménye 407

14. KÜLÖNLEGES ADÓZÁSI MÓDOK 409

14.1. A kereskedelmi szálláshely adási tevékenységet folytató adóalanyra vonatkozó különleges adózási mód 409

14.2. Mezőgazdasági termelés 409

14.3. Bolti kiskereskedelmi tevékenység 411

14.4. A különbözet szerinti adózás (a használtcikk-kereskedelem adózási szabályai) 413

14.5. Az idegenforgalmi tevékenységre vonatkozó különös adózási szabályok 415

14.6. A befektetési célú arany különös adózási szabályai 417

15. AZ ADÓ-VISSZATÉRÍTÉS KÜLÖNÖS SZABÁLYAI 417

15.1. Adó-visszatérítés diplomáciai testületeknek, konzuli képviseleteknek és azok tagjainak 418

15.2. Adó-visszatérítés külföldön nyilvántartásba vett adóalanynak 418

15.3. Adó-visszatérítés külföldi utasnak 419

15.4. Adó-visszatérítés nemzetközi segélyekből történt vásárlások után, nemzetközi szerződés alapján vállalt kötelezettségek alapján 420

1. A TÁRSASÁGI ADÓ ÉS OSZTALÉKADÓ KÖTELEZETTSÉG 422

1.1. Alapelvek 423

1.2. Társaságiadó-kötelezettség 425

1.3. A társasági adó alanyai 431

1.4. Az osztalékadó alanyai, az adókötelezettség terjedelme 436

1.4.1. Az osztalékadó alanyai 436

1.4.2. Az adókötelezettség terjedelme 437

1.5. Az adóalap, az adózás előtti eredmény 438

2. ÁLTALÁNOS ADÓALAP MEGÁLLAPÍTÁSI SZABÁLYOK 439

2.1. Az adózás előtti eredményt csökkentő tételek 439

2.1.1. Veszteségelhatárolás 439

2.1.2. A céltartalék rendszere 445

2.1.3. Az értékcsökkenési leírás 446

2.1.4. A vállalkozási övezeti beruházás leírási kedvezménye (átmeneti szabály) 454

2.1.5. Tárgyi eszközök és immateriális javak értékesítése, selejtezése, megsemmisülése, hiánya 455

2.1.6. Értékvesztés 456

2.1.7. Az osztalék 460

2.1.8. A részesedés kivonása 462

2.1.9. A kapott támogatás, juttatás adóalap-csökkentése 465

2.1.10. Fejlesztési tartalék 467

2.1.11. Szakképzés 469

2.1.12. A munkanélküli foglalkoztatás ösztönzése 469

2.1.13. A tőkepiaci árfolyamnyereség, a kamat, a jogdíj „kedvezménye" 471

2.1.14. A képzőművészeti alkotás vásárlása 473

2.1.15. A visszavásárolt saját üzletrész, részvény bevonása 473

2.1.16. A könyvelés pénznemének változása 474

2.1.17. A hitelezési veszteség, behajthatatlan követelés 475

2.1.18. A társasháztól kapott bevétel 476

2.1.19. Elengedett bírság, késedelmi pótlék, adózási, társadalombiztosítási jogkövetkezmény 477

2.1.20. A befektetés árfolyamnyeresége 477

2.1.21. A kutatás és kísérleti fejlesztés ösztönzése 477

2.1.22. Adományok kezelése az adózásban 480

2.1.23. Ellenőrzési, önellenőrzési megállapítások: bevétel és aktivált teljesítmény elszámolása 482

2.1.24. A megváltozott munkaképességű személyek foglalkoztatása 483

2.1.25. A kockázati tőke „árfolyamnyereség kedvezménye" 484

2.1.26. A kis-, és középvállalkozások adóalap-kedvezménye 484

2.1.27. A helyi iparűzési adó adóalap-kedvezménye 487

2.1.28. A létszámnövelő mikro-vállalkozás adóalap-kedvezménye 487

2.1.29. Lakásbérbeadás kedvezménye 488

2.1.30. A szabadalom és mintaoltalom megszerzés kedvezménye 490

2.2. Az adózás előtti eredményt növelő tételek 490

2.2.1. Acéltartalék 490

2.2.2. Követelések értékvesztése 491

2.2.3. Hitelezési veszteség 492

2.2.4. Az értékcsökkenési leírás, valamint a tárgyi eszközök, immateriális javak elidegenítése 494

2.2.5. Nem a vállalkozás érdekében felmerült költség, ráfordítás 495

2.2.6. Adóhiány, bírság, adózási, társadalombiztosítási jogkövetkezmények 501

2.2.7. A kapcsolt vállalkozások közötti „kamatok vesztesége" 502

2.2.8. Az átalakulási vagyonfelértékelés, kedvezményezett eszközátruházás 503

2.2.8.1. Átalakulási vagyonfelértékelés 503

2.2.8.2. Kedvezményezett eszközátruházás 506

2.2.9. Az „alultőkésítés" rejtett osztaléka 508

2.2.10. A térítés nélküli juttatások, támogatások 509

2.2.10.1. Munkavállalói Résztulajdonosi Program 510

2.2.10.2 A televízió-, rádióműsor szponzorálása 511

2.2.10.3. Jogszabályon alapuló juttatások 511

2.2.10.4. „Utólag adott engedmények" 512

2.2.10.5. Filmgyártás támogatása 512

2.2.11. Ellenőrzési, önellenőrzési megállapítás, költség és ráfordítás elszámolása 514

2.2.12. A „tartós adományozás" nem teljesítésének szankciója 514

2.2.13. Az ellenőrzött külföldi társasági részesedés vesztesége („adóparadicsomi befektetések") 515

2.2.14. A könyvvezetés pénznemének megváltoztatása 515

2.2.15. Kedvezményezett átalakulás vagy kedvezményezett részvénycsere révén szerzett részesedés állományból történő kivezetése 516

2.2.16. A mikro- és kisvállalkozás által igénybe vett kedvezmény szankciója 517

2.2.17. Kamatkedvezmény 519

2.2.18. Lízing 519

2.2.19. A létszámnövelő mikro-vállalkozás kedvezményei nem teljesítés szankciója 520

3. KÜLÖNÖS ADÓALAP MEGÁLLAPÍTÁSI SZABÁLYOK 521

3.1. Megszűnés 521

3.1.1. Jogutód nélkül 521

3.1.2. Átalakulással 523

3.2. Könyvvezetési mód változtatása 524

3.2.1. Áttérés egyszeres könyvvezetésről kettősre 524

3.2.2. Áttérés a kettős könyvvitelről egyszeresre 525

3.3. Egyéni cég átalakulása 525

3.4. Felszámolási eljárás megszűnés nélküli befejezése 526

3.5. Kapcsolt vállalkozások között alkalmazott árak 527

4. AZ ADÓ MÉRTÉKE 531

5. ADÓKEDVEZMÉNYEK 532

5.1. Fejlesztési adókedvezmény 533

5.2. Kis-és középvállalkozások adókedvezménye 541

5.3. Beruházási adókedvezmény 542

5.4. Adókedvezmény filmgyártás támogatása esetén 547

5.5. Egyéb adókedvezmények 547

5.6. Adókedvezmény K+F tevékenység bérköltsége

és a szoftverfejlesztők bérköltsége alapján 548

5.7. Átmeneti adókedvezmények 548

5.7.1. A külföldi részvételű társaságok kedvezményei 548

5.7.2. Meghatározott beruházási hitelek kamatkedvezményei 549

5.7.3. Kárpótlási utalványhoz kapcsolódó adókedvezmény 549

5.7.4. Egyedi adókedvezmények 550

5.8. Térségi adókedvezmények 550

5.9. Az adókedvezmények igénybevételének módja 550

6. CSEKÉLY ÖSSZEGŰ TÁMOGATÁS 551

7. KIS- ÉS KÖZÉPVÁLLALKOZÁS MEGHATÁROZÁSA 552

8. KETTŐS ADÓZÁS ELKERÜLÉSE 555

9. FIZETENDŐ ADÓ MEGHATÁROZÁSA 559

10. ADÓKÖTELEZETTSÉG, ADÓMENTESSÉGEK „NONPROFIT" SZERVEZETEKNÉL 559

10.1. Az alapítvány, a közalapítvány, a társadalmi szervezet, a köztestület, az egyház és a lakásszövetkezet és az önkéntes kölcsönös biztosító pénztár adókötelezettsége 560

10.1.1. Adóalanyiság, vállalkozási tevékenység 560

10.1.2. Az adóalap megállapítása 563

10.1.3. Adómentesség 566

10.1.4. Adóelőleg, az adó megfizetése 566

10.2. A célszervezet adókötelezettsége 566

10.2.1. Az adóalap megállapítása 567

10.3. A közhasznú társaság és a vízitársulat adókötelezettsége 568

10.3.1. Az adóalap megállapítása 569

10.3.2. Adómentesség 570

10.3.3. Adókedvezmény érvényesítése 572

10.3.4. Az adóelőleg 573

10.4. Az MRP szervezet adókötelezettsége 573

10.4.1. Az adóalap megállapítása 573

10.4.2. Adóelőleg 574

10.5. A kockázati tőketársaság és a kockázati tőkealap adókötelezettsége 574

11. A KÜLFÖLDI ILLETŐSÉGŰEK ADÓKÖTELEZETTSÉGE 574

11.1. Külföldi vállalkozó 575

11.1.1. Az adóalap megállapítása 576

11.2. A külföldi szervezet 577

12. ELJÁRÁSI SZABÁLYOK, AZ ADÓELŐLEG 577

12.1. Általános eljárási rend 577

12.2. A társasági adóelőleg 578

13. AZ OSZTALÉKADÓ 580

13.1. Az osztalékadó alapja 580

13.2. Az osztalék fogalma 581

13.3. Az adó mértéke 582

13.4. Adómentesség 584

13.5. Az osztalékadó megfizetése 586

13.6. Az osztalékelőlegre vonatkozó szabályok 587

A SZEMÉLYI JÖVEDELEMADÓ

1. A SZEMÉLYI JÖVEDELEMADÓ TÖRVÉNY ALAPELVEI 589

2. A SZEMÉLYI JÖVEDELEMADÓ HATÁLYA 5912

2.1. Az időbeli hatály 592

2.2 Személyi és tárgyi hatály 593

2.3. Területi hatály 593

2.3.1. Az illetőség meghatározása 594

2.3.2. A jövedelemszerzés helye 594

2.4. A kettős adóztatás elkerülése 595

3. AZ ADÓKÖTELEZETTSÉGRE VONATKOZÓ ÁLTALÁNOS SZABÁLYOK 596

3.1. Az adókötelezettség keletkezése 596

3.2. Az adókötelezettség bejelentése 597

3.3. Nyilvántartási kötelezettség 598

3.4. Az adó megállapítása 598

3.4.1. Az önadózás 599

3.4.2. A munkáltatói adómegállapítás 601

3.4.3. Az adóhatóság adatszolgáltatás alapján történő adómegállapítása 604

3.4.4. A kifizetői adómegállapítás 606

4. A JÖVEDELEM MEGÁLLAPÍTÁSÁNAK ÁLTALÁNOS SZABÁLYAI 607

4.1. A bevétel 607

4.1.1. A bevétel fogalma 607

4.1.2. Közös tulajdonból származó bevétel 608

4.1.3. A nem pénzben kapott bevétel 608

4.1.4. A szokásos piaci értén 608

4.1.5. Külföldi pénznemben kapott bevétel átszámítása 609

4.2. A költség 610

4.2.1. A költség fogalma 610

4.2.2. Az igazolás nélkül elszámolható költségek 610

4.2.3. Költségnek nem számító kiadások 611

4.3. Jogszabály vagy nemzetközi szerződés rendelkezése alapján folyósított támogatások elszámolása 612

4.4. Bevételnek nem számító tételek 613

4.4.1. Adómentes bevételek 614

4.4.2. Az adómentes kifizetések korlátozása 614

4.4.3. Jövedelemnek nem számító bevételek 615

5. AZ ÖSSZEVONT ADÓALAPBA TARTOZÓ JÖVEDELMEK 615

5.1. Az önálló tevékenységből származó jövedelem 615

5.1.1. Az önálló tevékenységből származó jövedelem megállapításának általános szabályai 616

5.1.2. Az önálló tevékenység bevétele 617

5.1.3. Az önálló tevékenység költsége 618

5.1.4. Az értékcsökkenés elszámolása 620

5.1.5. A járműhasználat költségei 620

5.1.5.1. Az útnyilvántartás 621

5.1.5.2. A járművek értékcsökkenési leírása 621

5.1.5.3. Az üzemanyagköltség 621

5.1.5.4. Az üzemeltetési költségek elszámolása 621

5.1.6. Költségnek nem minősülő kiadások 622

5.1.7. A mezőgazdasági őstermelőre vonatkozó különös szabályok 622

5.1.7.1. A mezőgazdasági őstermelő fogalma 622

5.1.7.2. A közös őstermelés 623

5.1.7.3. Bevételt csökkentő kedvezmények 624

5.1.7.4. A mezőgazdasági őstermelés költségei 625

5.1.7.5. A veszteségelhatárolás 626

5.1.7.6. A mezőgazdasági kistermelő fogalma 627

5.1.7.7. A kistermelői költséghányad 627

5.1.7.8. A mezőgazdasági kistermelő „adómentessége" 627

5.2. A nem önálló tevékenységből származó jövedelem 627

5.2.1. A nem önálló tevékenység fogalma 627

5.2.2. A nem önálló tevékenységből származó bevétel 628

5.2.3. Jövedelemnek nem számító bevételek 629

5.2.4. A jövedelem megállapítása 630

5.2.5. A távmunkában foglalkoztatottakra vonatkozó különös szabályok 631

5.3. Egyéb jövedelem 631

5.3.1. Az egyéb jövedelem fogalma 631

5.3.2. Az adóterhet nem viselő járandóságok 632

5.3.3. Önkéntes pénztárból, magánnyugdíjpénztárból származó jövedelmek 634

5.3.4. Biztosítási kifizetések 635

5.3.5. Alacsony adókulcsú államból származó jövedelmek 635

5.3.6. Jogosultságok alapján megszerzett jövedelmek 636

5.3.7. Más egyéb jövedelmek 636

5.4. A külföldi kiküldetésre vonatkozó különös szabályok 637

5.5. A költségtérítés 638

6. AZ ÖSSZEVONT ADÓALAP ADÓJÁNAK MEGHATÁROZÁSA 639

6.1. Az összevont adóalap megállapítása 639

6.2. Az összevont adóalap adója 640

6.2.1. A számított adó 640

6.2.2. A külföldön megfizetett adó beszámítása 640

6.2.3. Az adójóváírás, kiegészítő adójóváírás 641

6.2.4. Az adóterhet nem viselő járandóságok adójának levonása 643

6.2.5. A magánnyugdíjpénztári szolgáltatás kedvezménye 643

6.3. Az összevont adóalap adóját csökkentő kedvezmények 644

6.3.1. Társadalombiztosítási ellátásra kötött megállapodás

alapján járó kedvezmény I 644

6.3.2. Az önkéntes kölcsönös biztosító pénztárak kedvezménye 644

6.3.3. A magányugdíjpénztári kiegészítő tagdíj kedvezménye 646

6.3.4. A tandíj kedvezményei 646

6.3.5. A felnőttképzéshez és a számítástechnikai eszközök beszerzéséhez kapcsolódó adókedvezmény 647

6.3.6. A lakáscélú hitel törlesztéséhez kapcsolódó adókedvezmény 648

6.3.7. Tevékenységi kedvezmények 650

6.3.7.1. Mezőgazdasági őstermelő adókedvezménye 650

6.3.7.2. A szellemi tevékenység kedvezménye 651

6.3.7.3. Üzleti hitel kamatához kapcsolódó adókedvezmény 651

6.3.8. Személyi és családi kedvezmények 651

6.3.8.1. A súlyos fogyatékossághoz kapcsolódó kedvezmény 651

6.3.8.2. Családi kedvezmény 652

6.3.9. A közcélú adomány kedvezménye 655

6.3.10. A biztosítás kedvezménye 656

6.3.10.1. A kedvezményre jogosító életbiztosítás 656

6.3.10.2. A kedvezményre jogosító nyugdíjbiztosítás 657

6.3.10.3. Rendelkezési jog gyakorlásának esetei 658

6.3.11. Az adókedvezmények korlátozása 659

6.4. Az adóelőleg megállapítása, bevallása és megfizetése 662

6.4.1. A kifizetőre, a munkáltatóra irányadó közös szabályok 662

6.4.2. A kifizetői adóelőleg-levonás 664

6.4.3. A munkáltatói adóelőleg-levonás 665

6.4.3.1. A rendszeres jövedelem adóelőlege 665

6.4.3.2. A nem rendszeres jövedelem adóelőlege 668

6.4.3.3. Egyéb kifizetések adóelőlege 669

6.4.4. A magánszemély adóelőleg-fizetési kötelezettségei 669

6.4.5. A nem pénzbeli jövedelmek adóelőlege 672

6.4.5.1. A munkáltatóra vonatkozó szabályok 672

6.4.5.2. A kifizetőre vonatkozó szabályok 672

6.4.5.3. A magánszemély adóelőleg-fizetési kötelezettsége 672

7. AZ EGYÉNI VÁLLALKOZÓK ADÓZÁSA 673

7.1. Az egyéni vállalkozó fogalma 673

7.2. A vállalkozói jövedelem szerinti adózás 674

7.2.1. A vállalkozói adóalap 674

7.2.2. A vállalkozói bevétel 674

7.2.3. Bevétel-növelő tételek 676

7.2.4. Bevétel-csökkentő tételek 677

7.2.4.1. A szakmunkásképzéshez és a megváltozott munkaképességű foglalkoztatásához kapcsolódó kedvezmény 677

7.2.4.2. Foglalkoztatás-ösztönző kedvezmények 677

7.2.4.3. A kutatás-fejlesztéshez kapcsolódó kedvezmények 679

7.2.4.4. A fejlesztési tartalék 679

7.2.4.5. Az iparűzési adó kedvezménye 680

7.2.4.6. A kisvállalkozói kedvezmény 680

7.2.4.7. A de minimis támogatás 682

7.2.5. A vállalkozói költség 683

7.2.5.1. A vállalkozói kivét 684

7.2.5.2. Jellemzően előforduló költségek 684

7.2.5.3. Az értékcsökkenési leírás szabályai 687

7.2.5.4. A személygépkocsi használatával kapcsolatos költségek elszámolása 689

7.2.6. Költségként figyelembe nem vehető kiadások 690

7.2.7. A veszteségelhatárolás 690

7.2.8. A külföldi telephely 691

7.2.9. A vállalkozói személyi jövedelemadó 691

7.2.10. A vállalkozói adókedvezmény 692

7.2.11. A kivállalkozói kedvezmény visszafizetése 692

7.2.12. Az adózás utáni jövedelem 694

7.2.13. Az adózás utáni vállalkozói jövedelmet csökkentő tételek 694

7.2.14. Az adózás utáni vállalkozói jövedelmet növelő tételek 695

7.2.15. A vállalkozói osztalékalap adója 695

7.2.16. A vállalkozói személyi jövedelemadó-előleg 695

7.3. Az átalányadó 696

7.3.1. Az átalányadózás feltételei 696

7.3.2. Az adó alapja 696

7.3.3. Az adó mértéke 697

7.3.4. Bejelentkezés, nyilvántartások 698

7.4. Az átalányadózásra és a vállalkozói jövedelemadózásra történő áttérés 699

7.5. Az átalakulás 699

7.6. A vállalkozói tevékenység megszüntetése 701

8. A KISTERMELŐI ÁTALÁNYADÓZÁS 702

9. A VAGYONÁTRUHÁZÁSBÓL SZÁRMAZÓ JÖVEDELEM 703

9.1. Az ingó vagyontárgy értékesítéséből származó jövedelem 703

9.2. Az ingatlan és a vagyoni értékű jog átruházásából származó jövedelem és annak adója 704

9.2.1. A jövedelem meghatározása 704

9.2.2. A szerzési időpont 705

9.2.3. Lakáscélú felhasználás 706

9.2.4. A lakáscélú felhasználás igazolása 707

9.2.5. Termőföld elidegenítése

9.3. A tartási, életjáradéki vagy öröklési szerződésből származó jövedelem 710

10. A TŐKEJÖVEDELMEK 711

10.1. A kamat 711

10.2. Az osztalék 712

10.2.1. Az osztalék fogalma 712

10.2.2. Az osztalék adója 713

10.2.3. Az osztalékelőleg adózása 714

10.3. Az értékpapír-kölcsönzésből származó jövedelem 715

10.4. Az árfolyamnyereség 715

10.4.1. Az árfolyamnyereség fogalma 715

10.4.2. Az értékpapír szerzési értéke 716

10.4.3. Az értékpapírhoz kapcsolódó járulékos költségek 717

10.4.4. Az árfolyamnyereség adója 717

10.5. A vállalkozásból kivont jövedelem 718

10.5.1. A vállalkozásból kivont jövedelmek fajtái 719

10.5.2. A vállalkozásból kivont jövedelem adója 720

11. TERMÉSZETBENI JUTTATÁSOK ÉS MÁS ENGEDMÉNYEK 720

11.1. A természetbeni juttatások 720

11.1.1. A természetbeni juttatások fajtái 720

11.1.2. A természetbeni juttatás adója 722

11.2. A cégautó adó 723

11.2.1. A cégautó 723

11.2.2. A cégautó után fizetendő adó 723

11.3. Kamatkedvezményből származó jövedelem 725

12. VEGYES JÖVEDELMEK 726

12.1. Kisösszegű kifizetések, egyösszegű járadékmegváltások 726

12.2. Az ingatlan bérbeadásából származó jövedelem 726

12.2.1. Termőföldnek nem minősülő ingatlan bérbeadására

vonatkozó szabályok 727

12.2.2. Lakásbérbeadás önkormányzatnak 727

12.2.3. Termőföldbérbeadás 728

12.2.4. A fizetővendéglátó tevékenység 728

12.2.5. A falusi vendégfogadás 729

12.3. A társasház adózása 729

12.4. A nyereményből származó jövedelem 731

12.5. Privatizációs lízing 732

13. AZ ÉRTÉKPAPÍR, AZ ÉRTÉKPAPÍRRA VONATKOZÓ JOG RÉVÉN MEGSZERZETT VAGYONI ÉRTÉK 732

13.1. Az értékpapír formájában megszerzett vagyoni érték 732

13.2. A dolgozói részvény, üzletrész 734

13.3. A kedvezményezett részesedéscsere 734

13.4. Az értékpapírra vonatkozó jog révén megszerzett vagyoni érték 735

13.5. Az elismert munkavállalói értékpapír-juttatási program 736

13.5.1. A program keretében juttatható értékpapírok 737

13.5.2. A program szervezője és a kibocsátó 737

13.5.3. A program kedvezményezettje 738

13.5.4. A letétkezelő 738

13.5.5. A program nyilvántartása 739

13.5.6. Adófizetési kötelezettség 740

13.5.6.1. Adókötelezettség, ha a letéti őrzés a kötelező tartási időszakot követően szűnik meg 740

13.5.6.2. Adókötelezettség, ha a letéti őrzés vagy a kedvezményre való jogosultság a kötelező tartási időszakon belül szűnik meg 740

13.5.7. A magánszemély nyilvántartási kötelezettsége 741

AZ EGYSZERŰSÍTETT VÁLLALKOZÓI ADÓ (EVA)

1. AZ EGYSZERŰSÍTETT VÁLLALKOZÓI ADÓRÓL SZÓLÓ TÖRVÉNY HATÁLYA 742

1.1. Tárgyi hatály 742

1.2. Személyi hatály 742

1.2.1. Az eva választására jogosultak köre 743

1.2.2. Az eva választásának feltételei 743

1.2.3. Az adóalanyiság megszűnése 744

2. EGYES ADÓKÖTELEZETTSÉGEK 746

2.1. A bejelentés szabályai 746

2.2. Nyilvántartási kötelezettség 746

2.2.1. Az egyszerűsített vállalkozói adóról szóló törvény szerinti nyilvántartások 747

2.2.2. A számvitelről szóló törvény szerinti nyilvántartás 747

3. AZ EGYSZERŰSÍTETT VÁLLALKOZÓI ADÓALAP 748

3.1. A bevétel meghatározása 748

3.2. A bevétel megszerzésének időpontja 749

3.3. A bevételt módosító tételek 750

3.3.1. Kapcsolt vállalkozástól származó bevétellel összefüggő módosító tétel 750

3.3.2. Az áfatörvénnyel összefüggő módosító tétel 750

3.3.3. A nyilvántartás vezetésének módjától függő módosító tételek 750

3.3.4. Az evába való be- és abból való kilépéshez kapcsolódó különös szabályok 750

3.3.4.1. Számviteli törvény hatálya alá nem tartozó adóalanyok módosító tételei 750

3.3.4.2. Számviteli törvény hatálya alá tartozó adóalanyok módosító tételei 752

3.3.5. Káreseménnyel összefüggő adóalap-korrekció 753

4. AZ ADÓ MÉRTÉKE 753

5. AZ ADÓ MEGÁLLAPÍTÁSA ÉS MEGFIZETÉSE 753

5.1. Adóelőleg-fizetés 753

5.2. Az adó megállapítása 753

5.3. Az adó bevallása 754

6. AZ EVA ADÓALANY SZÁMLA-, NYUGTAADÁSI KÖTELEZETTSÉGE 754

7. EGYES ADÓKRA VONATKOZÓ KÜLÖNÖS SZABÁLYOK 755

7.1. Az általános forgalmi adó 755

7.2. A személyi jövedelemadóra vonatkozó rendelkezések 755

7.3. A társasági adóra vonatkozó rendelkezések 756

7.4. A szakképzési hozzájárulás-fizetési kötelezettség 756

7.5. Helyi iparűzési adó 757

7.5.1. Az iparűzésiadó-alap egyszerűsített meghatározása 757

7.5.2. Az iparűzésiadó-alap hagyományos meghatározása 757

7.6. A társadalombiztosítási járulékfizetése 758

7.6.1. A tagi jogviszonyra tekintettel végzett személyes közreműködés 758

7.6.2. Egyéni vállalkozó 758

7.7. A tételes egészségügyi hozzájárulás 759

7.8. A vállalkozói járulék 759