1.062.411

kiadvánnyal nyújtjuk Magyarország legnagyobb antikvár könyv-kínálatát

VISSZA

A TETEJÉRE

JAVASLATOKÉszre-

vételek

Adó és társadalombiztosítási ismeretek 2002/2003 II. félév

Főiskolai jegyzet

| Kiadó: | Gábor Dénes Főiskola |

|---|---|

| Kiadás helye: | Budapest |

| Kiadás éve: | |

| Kötés típusa: | Ragasztott papírkötés |

| Oldalszám: | 214 oldal |

| Sorozatcím: | |

| Kötetszám: | 216 |

| Nyelv: | Magyar |

| Méret: | 28 cm x 20 cm |

| ISBN: | |

naponta értesítjük a beérkező friss

kiadványokról

naponta értesítjük a beérkező friss

kiadványokról

Előszó

Mindennapi életünket átszövik a jogszabályok, amelyek közül különösen érintenek bennünket a tankönyvben ismertetett adó- és társadalombiztosítással kapcsolatosak. Az olvasók szűkebb tábora kerül... TovábbElőszó

Mindennapi életünket átszövik a jogszabályok, amelyek közül különösen érintenek bennünket a tankönyvben ismertetett adó- és társadalombiztosítással kapcsolatosak. Az olvasók szűkebb tábora kerül kapcsolatba munkája során a vámjogszabályok speciális kérdéseivel. Nyelvezetük a nem jogalkotó számára nehézkes, ezért igyekeztünk közérthetőbbé tenni, esetenként lényegesen lerövidítve megírni az egyes fejezeteket. Reméljük, hogy segítünk eligazodni a jogszabályok szövevényes világában. A könyv segít megérteni, hogy az általunk befizetett közterhek, adók hogyan kerülnek be az államháztartás vérkeringésébe, milyen célt szolgálnak a befizetések. A joganyag ismertetése mellett néhány számszerű példát is bemutatunk. A jogszabályok gyakori változása miatt azonban ezek a feladatok nem teljes körűek.Tankönyvünk az egyes témaköröknél csak példaként mutatja be adózási rendszerünket 2001., 2002. évre vonatkozóan. Az egyes évek és a további évek adótörvényeiben bekövetkezett változásokat az évenként átdolgozott fólia anyag tartalmazza. A fejezetek végén található mintafeladatok megoldását a tankönyv VII. fejezete után megtalálja.

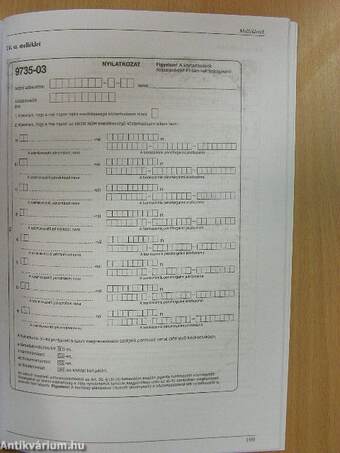

A mellékletben bemutatott nyomtatványok tartalmilag nem változtak, számuk az aktuális év évszámával helyettesítendő.

Ajánljuk mindenki részére a Magyar Közlöny, a Pénzügyi Közlöny, Kódexpress, CD jogtárak anyagának figyelemmel kísérését, naprakész ismereteket csak így tudnak biztosítani. Vissza

Tartalom

ADÓZÁSI ISMERETEKI. FEJEZET: AZ ÁLLAMHÁZTARTÁS 9

1. Az államháztartás fogalma, feladata, gazdálkodásának alapelvei 11

2. Az államháztartás kapcsolata a pénzügyi rendszerrel 11

3. Az állami vagyon 13

3.1. A Kincstár vagyona 13

4. A Magyar Államkincstár és feladatai 14

5. A központi költségvetés 15

5.1. A központi költségvetés szerkezete 15

5.2. A központi költségvetés egyenlegének rendezése 16

5.3. A központi költségvetéssel kapcsolatos hatáskör és eljárási szabályok 16

6. Az államháztartás alrendszerei 17

6.1. A központi kormányzat költségvetése (központi költségvetés) 17

6.2. Az elkülönített állami pénzalapok 18

6.3. A helyi önkormányzatok költségvetése 18

6.4. A társadalombiztosítás költségvetése 19

II. FEJEZET: AZ ADÓ ÉS TÁMOGATÁSI RENDSZER 21

1. Az adózással kapcsolatos alapfogalmak 21

2. A magyar adó és támogatási rendszer kialakulása 22

3. Az adóztatás feladata 24

4. Az adók rendszerezése, általános jellemzői 24

III. FEJEZET: AZ ADÓZÁS RENDJÉNEK SZABÁLYOZÁSA 27

1. Alapfogalmak 29

2. Az adózó és az adóhatóságok 29

2.1. Az adózó 29

2.2. Az adóhatóságok 29

2.3. Az adókötelezettség 31

3. Az adóhatóság illetékessége, hatásköre 43

4. Önellenőrzés és az adóellenőrzés 43

4.1. Önellenőrzés 43

4.2. Az adóellenőrzés 46

4.3. Az adóigazgatási eljárás

IV. FEJEZET: SZEMÉLYI JÖVEDELEMADÓ 55

1. Alapfogalmak 55

1.1. Alapelvek 55

1.2. A törvény hatálya 5

1.3. Fogalmak 56

2. A jövedelem típusai 61

2.1. Az önálló tevékenységből származó jövedelem 61

2.2. A nem önálló tevékenységekből származó jövedelem 65

2.3. Egyéb jövedelem 67

3. Az adó megállapítása 68

3.1. Az önadózás 68

3.2. Az összevont adóalap adójának meghatározása 69

4. Az adómentes bevételek 77

5. Az adóelőleg számítás 78

5.1. A kifizető adóelőleg-megállapítása 78

5.2. A munkáltató adóelőleg megállapítása 79

5.3. Az adóbevallást helyettesítő munkáltatói elszámolás 81

5.4. Egyéb adóelőleg-megállapítási szabályok 81

6. Külön adózó jövedelmek 82

6.1. A vállalkozói személyi jövedelemadó 82

6.2. Az átalányadó 88

6.3. A tételes átalányadó 89

6.4. A vagyonátruházásból származó jövedelem 90

6.5. Tőkejövedelmek 93

6.6. A természetbeni juttatások 95

6.7. A cégautó utáni adókötelezettség 96

6.8. Vegyes jövedelmek 96

7. Az adóbevallás, adóbefizetés, nyilvántartások 98

7.1. Adóbevallás 98

7.2. Adóbefizetés 98

7.3. Nyilvántartások 98

V. FEJEZET: TÁRSASÁGI ADÓ ÉS AZ OSZTALÉKADÓ (TAO.) 103

1. Alapfogalmak 103

1.1. Alapelvek 103

1.2. Fogalmak 103

2. Az adó alanyai 106

3. Az adókötelezettség 107

3.1. A társasági adókötelezettség 107

3.2. Az osztalékadó kötelezettség 108

4. A társasági adóalap megállapítása 108

4.1. A belföldi illetékességű adózó adóalapja 109

4.2 A külföldi illetékességű adózó adóalapja 110

5. Adóalap módosító tételek 110

5.1. Az adózás előtti eredményt csökkentő tételek 110

5.2. Az adózás előtti eredményt növelő tételek 112

6. Különleges adóalap megállapítás 113

6.1. Az általánostól eltérő adóalap 113

6.2. A társasági adóalap módosításának különös szabályai 113

7. Adómérték 114

8. Adómentesség 114

9. Adókedvezmény 114

10. Adó és adóelőleg számítás 115

11. Adóbevallás és adóbefizetés 115

11.1. Havi bevallás és adóelőleg fizetés 15

11.2. Negyedéves bevallás 16

11.3. Az adó megfizetése

VI. FEJEZET: AZ ÁLTALÁNOS FORGALMI ADÓ 118

1. Alapfogalmak J 118

I.1. Az általános forgalmi adó jellemzői 118

2. Az adókötelezettség 119

2.1. Az általános forgalmi adó hatálya 121

2.2. A teljesítés helye 124

2.3. Az adófizetési kötelezettség 125

3. Az adó alapja 128

3.1. Termékértékesítésnél és szolgáltatásnyújtásnál 128

3.2. Az adó alapja 129

3.3. A termékimport adóalapja 129

3.4. Kapcsolt vállalkozás esetében 130

4. Az adó mértéke 130

5. Tárgyi adómentesség 130

5.1. A tárgyi adómentesség alá tartozó 131

5.2. Az eredeti szerzőnek minősülő természetes személy 131

5.3. Tárgyi adómentesség termékimportnál 131

6. Az adó levonása 131

6.1. Az adólevonási jog tartalma 131

6.2. Az adólevonási jog gyakorlásának személyi feltételei 132

6.3. Az adólevonási jog gyakorlásának tárgyi feltételei 133

6.4. Az adólevonási jog keletkezése 133

6.5. Az előzetesen felszámított adó megosztása 135

7. Az adó fizetésére kötelezett személy 135

7.1. A teljesítésre kötelezett adóalany 135

7.2. A tevékenységet végző adóalany 136

7.3. Közös tulajdonú és közös használatú ingó és ingatlan 136

7.4. Termékimport 136

7.5. A vevő kezessége az eladó Áfa-tartozásáért 136

8. Eljárási szabályok 136

8.1. A számlaadási kötelezettség 136

8.2. Az adó nyilvántartása, összegének megállapítása, megfizetése, visszaigénylése 137

9. Az alanyi adómentesség 139

10. Az Afa megállapítás különleges módjai 140

10.1. A kereskedelmi szálláshelyadási tevékenységet folytató adóalany adózása 140

10.2. Mezőgazdasági termelés adózása 140

10.3. Bolti kiskereskedelmi tevékenység adózása 141

10.4. A különbözet szerinti adózás 141

10.5. Idegenforgalmi tevékenység adóztatása 142

11. Adóbevallás, adófizetés 142

11.1. A bevallás gyakorisága 142

11.2. Adófizetési határidők 142

VII. FEJEZET: HELYI ADÓK 145

1. Általános rendelkezések 145

1.1. Az adó megállapítás joga 145

1.2. Az adókötelezettség 145

2. A helyi adók rendszere 145

3. Helyi adók fajtái 146

3.1. Vagyoni típusú adók 146

3.2. A kommunális jellegű adók 147

3.3. Idegenforgalmi adó 148

3.4. Helyi iparűzési adó 148

4. A gépjárműadó 151

4.1. A belföldi gépjárművek adója 151

4.2. A külföldön nyilvántartott gépjárművek adója 152

VIII. FEJEZET: EGYÉB ADÓK ÉS ADÓ JELLEGŰ KÖTELEZETTSÉGEK 153

1. Szakképzési hozzájárulás 153

2. A rehabilitációs hozzájárulás 153

3. A munkaadói járulék 154

4. A munkavállalói járulék 154

5. A játékadó 154

6. Az útalap hozzájárulás (beépült a központi költségvetése) 154

7. Üzemanyagok környezetvédelmi termékdíja (beépült a központi költségvetése) 155

8. Turisztikai hozzájárulás 155

9. A nemzeti kulturális járulék 155

A TANKÖNYVBEN TALÁLHATÓ FELADATOK MEGOLDÁSA TÉMAKÖRÖNKÉNT

TÁRSADALOMBIZTOSÍTÁS 161

I. FEJEZET: A TÁRSADALOMBIZTOSÍTÁS ELLÁTÁSAIRA ÉS A MAGÁNNYUGDÍJRA JOGOSULTAKRÓL, VALAMINT E SZOLGÁLTATÁSOK FEDEZETÉRŐL 163

1. Általános rendelkezések 163

1.1. A társadalombiztosítás rendszerében nyújtott ellátások 163

1.2. Az alapelvek a következők 163

1.3. Az állam feladata 165

2. Fogalmak és értelmezések 165

II. FEJEZET 167

1. A társadalombiztosítás ellátásai és az ellátásra jogosultak 167

1.1. A biztosítottak

1.2. A biztosítási kötelezettség időtartama 163

1.3. Megállapodás társadalombiztosítási ellátásra 169

1.4. Társadalombiztosítási ellátások 170

1.5. A magánnyugdíj keretében járó szolgáltatások 174

III. FEJEZET 175

1. A társadalombiztosítási kiadások fedezete 175

1.1. A munkáltatót terhelő hozzájárulás 175

1.2. A munkavállalót terhelő járulékfizetési kötelezettség 176

1.3. Nyugdíjjárulék 180

1.4. Egészségbiztosítási járulék 180

1.5. Az egészségügyi hozzájárulás 180

IV. FEJEZET 183

1. Társadalombiztosítási nyilvántartások 183

1.1. Egységes nyilvántartás 183

1.2. Társadalombiztosítási egyéni nyilvántartás 184

1.3. Adatszolgáltatási határidők 184

1.4. A bejelentés szabályai 185

V. FEJEZET: A TÁRSADALOMBIZTOSÍTÁSI KÖTELEZŐ EGÉSZSÉGBIZTOSÍTÁS

ELLÁTÁSAIRÓL ÉS NYUGELLÁTÁSRÓL 186

1.1. Ellátások 186

1.2. Nyugellátás 187

VI. FEJEZET: A MAGÁNNYUGDÍJ PÉNZTÁRI RENDSZER 188

MELLÉKLETEK 191